Le traitement des paiements est probablement l'élément le plus intimidant de tout le casse-tête de la «vente en ligne» lorsque vous ne faites que commencer. Et c'est parfaitement compréhensible.

Après tout, c'est la partie du travail - car vous êtes lancement d'une nouvelle boutique en ligne - où vous commencez à traiter les informations financières de vos clients, telles que les numéros de carte de crédit, les données personnelles sensibles, etc. Et en tant que propriétaire d'une boutique de commerce électronique, il est de votre entière responsabilité de vous assurer que les données de vos clients sont conservées avant tout .

Heureusement, le traitement des paiements n'est pas si difficile à comprendre une fois que vous commencez à vous y intéresser. Dans la plupart des cas, les tâches difficiles et lourdes sont gérées par d'autres entreprises afin que vous puissiez vous concentrer sur le cœur de votre entreprise. Mais nous y reviendrons…

✨ Dans ce guide, nous abordons pas à pas les bases du traitement des paiements et expliquons également la différence entre un processeur de paiement, une passerelle de paiement et un compte marchand.

Pressé? Voici un résumé des principales différences entre les processeurs de paiement, les passerelles de paiement et les comptes marchands:

- Passerelle de paiement - connecte votre boutique en ligne au processeur de paiement; envoie une demande de transaction au processeur de paiement

- Processeur de paiement - traite la demande de la passerelle et l'exécute - prend l'argent du client et le dépose sur votre compte marchand ou sur un compte géré par un tiers

- Compte marchand - c'est là que les fonds sont déposés après une transaction réussie; les comptes marchands sont facultatifs, vous n'avez pas besoin d'en avoir un en tant qu'entreprise de commerce électronique

Table des matières:

👉 Quand le traitement du paiement entre-t-il en jeu?

👉 Comment les trois travaillent ensemble

👉 Qu'est-ce qu'une passerelle de paiement?

👉 Qu'est-ce qu'un processeur de paiement?

👉 Qu'est-ce qu'un compte marchand?

👉 Résumé

Quand le traitement du paiement entre-t-il en jeu?

En tant que professionnel du commerce électronique, vous aurez besoin des éléments de base suivants:

- Un nom de domaine (tel que

xyzbusiness.com) - 🏗️ Une plate-forme de site Web de commerce électronique de qualité (comme Shopify or BigCommerce)

- ðŸ '»Hébergement Web de qualité (pas seulement le moins cher) (l'hébergement est inclus avec des plateformes telles que Shopify, mais pas avec des systèmes comme WordPress /WooCommerce)

- 💳 Un moyen d'accepter les paiements des clients - aka. traitement des paiements

Cette dernière partie est ce dont nous allons discuter aujourd'hui.

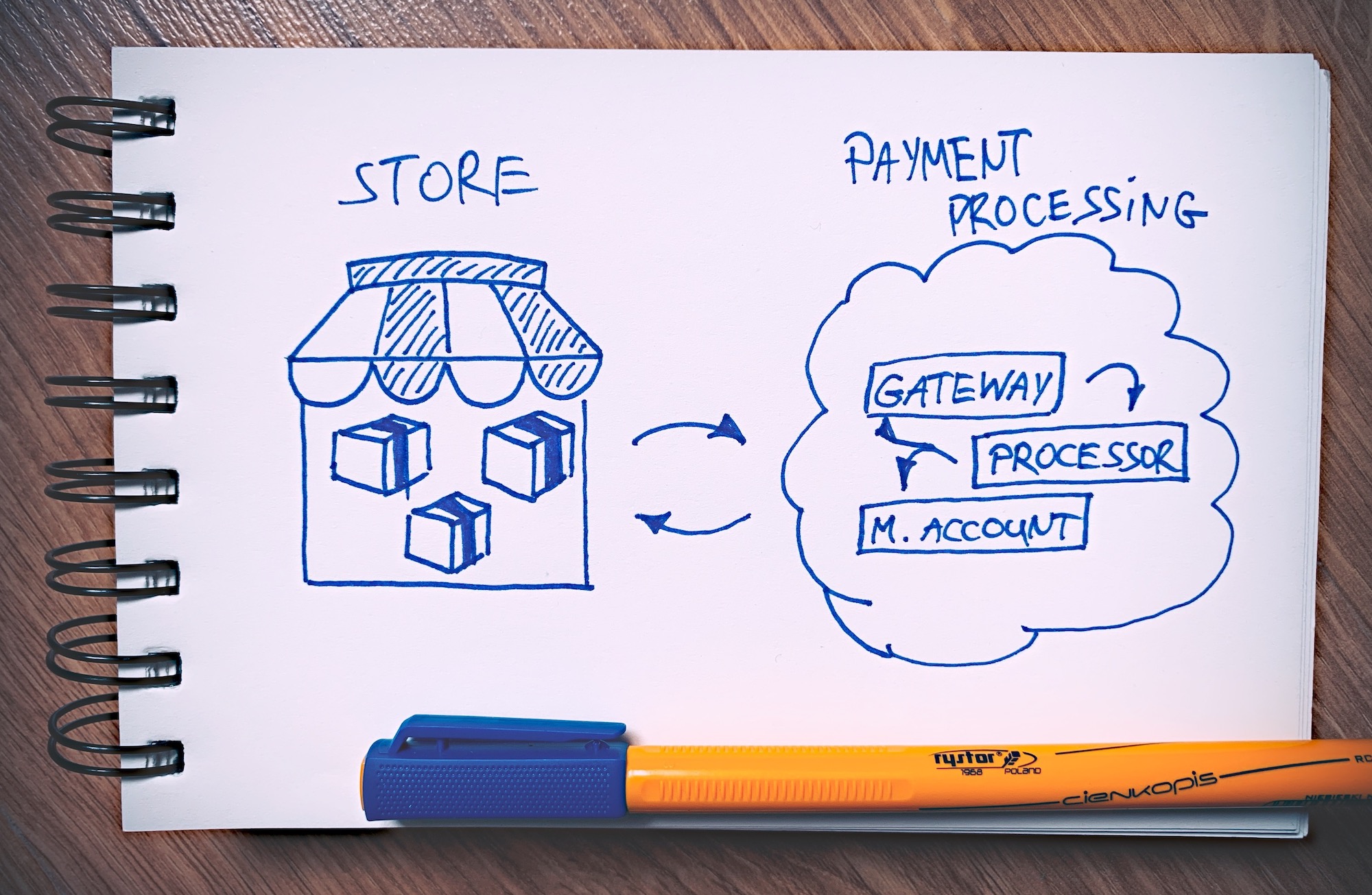

La première chose surprenante à propos du traitement des paiements est que cela fonctionne indépendamment de votre magasin de commerce électronique. Il s’agit d’un système / système totalement distinct qui n’est activé que lorsque votre client est prêt à payer.

Pense-y de cette façon:

Dans ce modèle, la couche de traitement des paiements fonctionne séparément et n'intervient que lorsque cela est nécessaire.

Lors de l’exécution d’un magasin de commerce électronique standard, vous avez votre plate-forme / système de magasin principal (comme Shopify or WooCommerce) pour prendre soin de faire fonctionner le site Web de votre magasin - présenter vos produits, permettre aux clients de les parcourir et de passer des commandes. Ensuite, le traitement proprement dit des paiements a généralement lieu hors site. Votre boutique se connecte uniquement au mécanisme de traitement des paiements et envoie tous les détails essentiels pour l'exécuter.

Ceci est fait de cette façon pour plusieurs raisons. Tout d'abord, c'est un modèle beaucoup plus sécurisé. Dans ce document, c'est la plate-forme de traitement des paiements qui doit se soucier des problèmes de sécurité et s'assurer que les transactions sont conservées en toute sécurité. S'il n'y avait pas ce traitement de paiement externe, il faudrait que vous fassiez tout ce travail.

La deuxième raison est que divers mécanismes, règles et réglementations concernant le traitement des paiements ont tendance à changer de temps en temps, et il serait difficile (voire impossible) de les suivre si vous le faisiez vous-même. Encore une fois, vous avez la plate-forme de traitement de paiement qui fait ce travail.

Enfin, c'est aussi une configuration plus fiable du point de vue du client. Par exemple, je suis sûr que vous serez beaucoup plus confiant en saisissant vos informations de carte de crédit via PayPal que sur une boutique en ligne quelconque à laquelle vous ne faites pas encore confiance.

Maintenant, tout bien considéré, le plus grand avantage de cette configuration hors site avec traitement des paiements est que vous - le propriétaire du magasin - n'avez tout simplement pas à vous soucier de ces trucs de carte de crédit et pouvez simplement le laisser aux pros .

Vous pouvez vous concentrer sur vos activités et générer des ventes, tandis que quelqu'un d'autre veille à ce que tous les paiements soient traités correctement.

Cela dit, un système de traitement de paiement comporte trois éléments principaux. Oui, vous l'avez deviné; elles sont:

- passerelle de paiement

- processeur de paiement

- compte marchand

Alors, quelle est exactement la différence entre une passerelle de paiement, un processeur de paiement et un compte marchand?

Les trois éléments fonctionnent ensemble pour transférer de l'argent du client au marchand (vous), mais il est utile de comprendre ce que chacun d'eux fait tout au long du processus:

Comment les trois travaillent ensemble

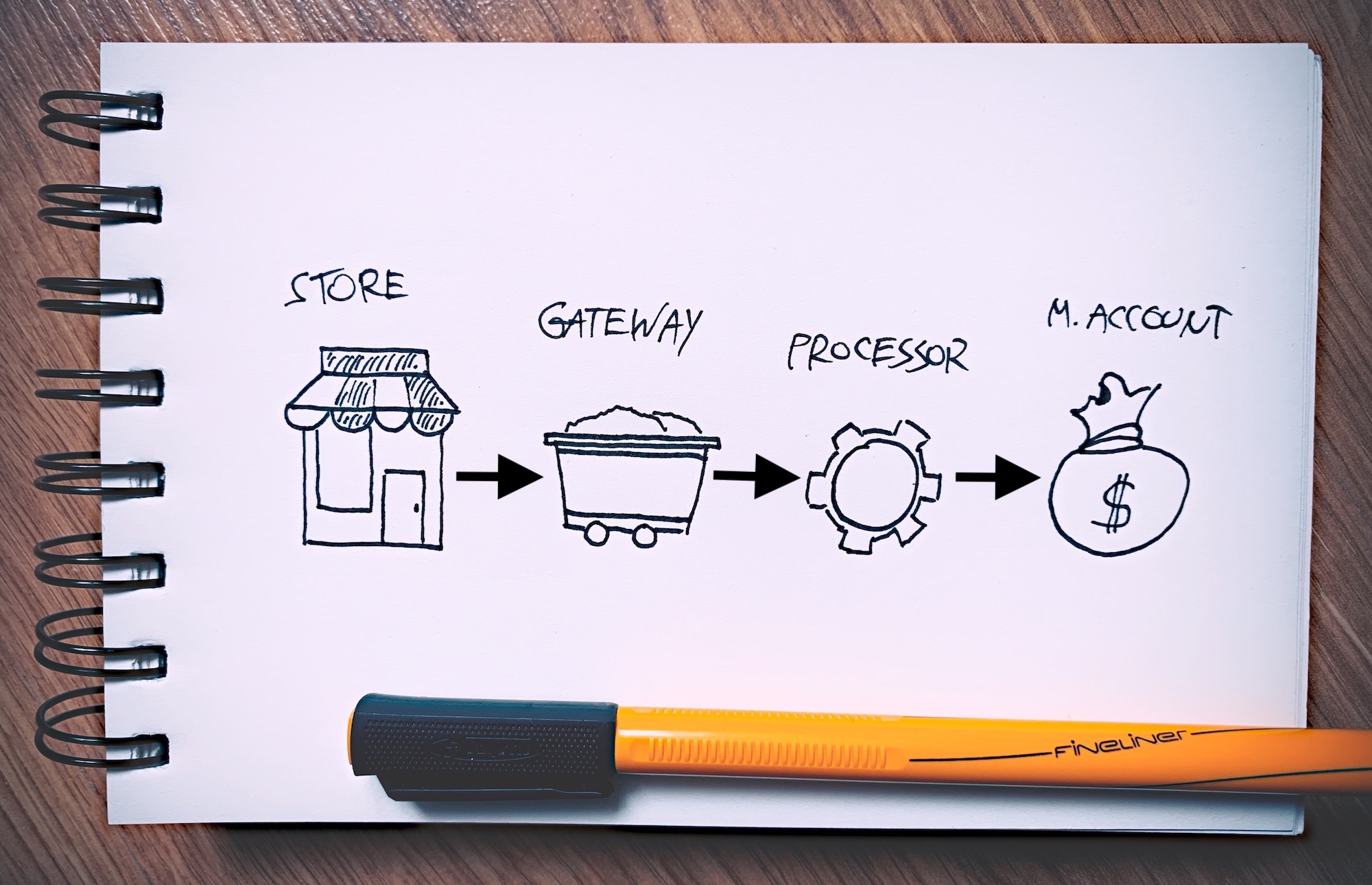

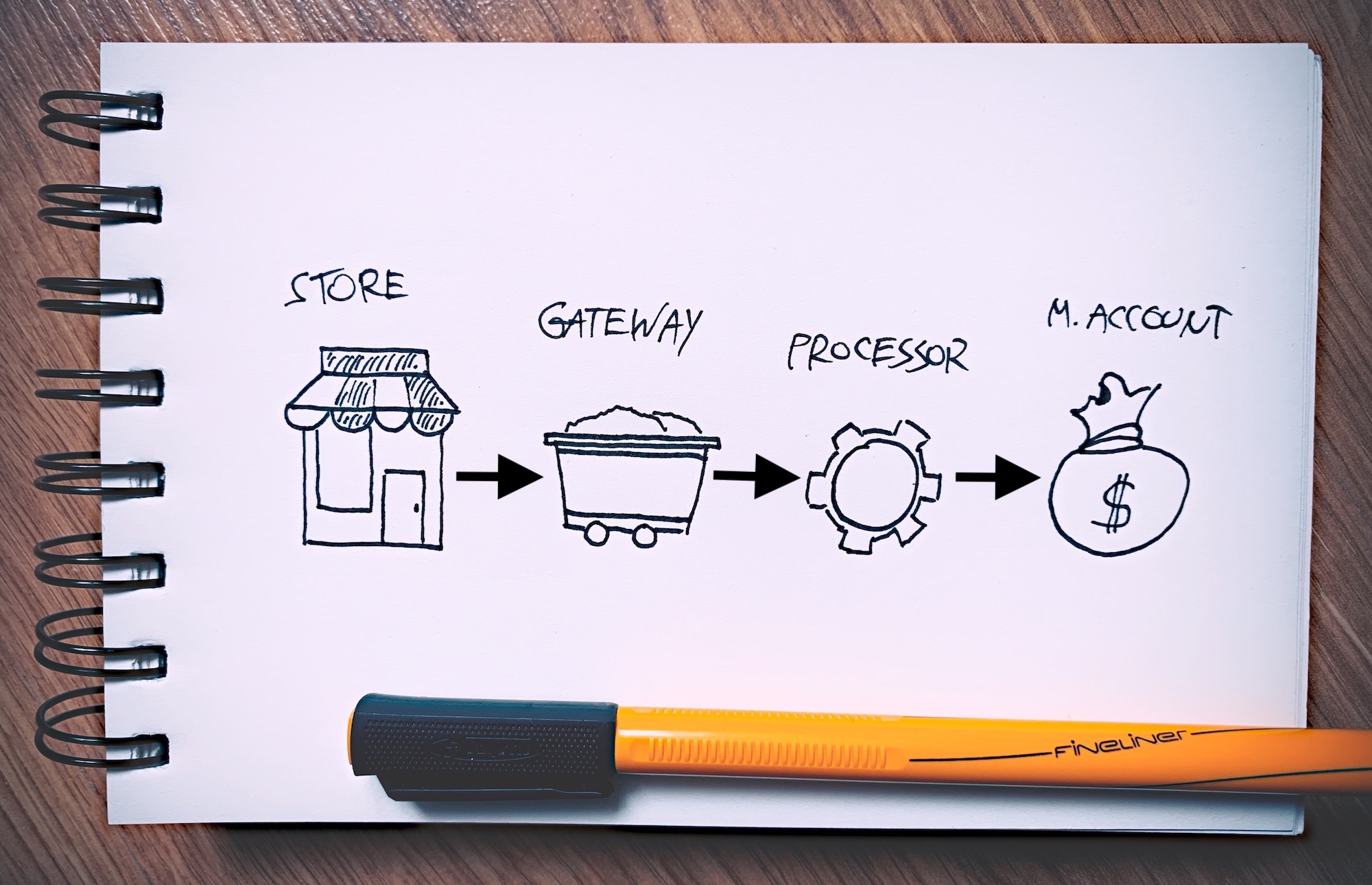

Voici comment la magie se produit lorsqu'un client passe une commande dans votre boutique en ligne et procède ensuite au paiement de celle-ci:

Une fois que le client a choisi un produit et qu'il est prêt à payer, chacun des trois éléments gère sa propre tâche:

- La passerelle de paiement prend en charge l’envoi de la demande de transaction au processeur de paiement ou à l’émetteur de la société de carte de crédit.

- Comme vous vous en doutez, le processeur de paiement traite le paiement en s'assurant qu'il est correctement soumis, que le client dispose de fonds et que tous les détails de paiement ont été soumis correctement.

- Le compte marchand est l'endroit où les fonds sont déposés lorsque le traitement se termine avec succès.

Cela va essentiellement de la passerelle de paiement → processeur de paiement → compte marchand.

Pendant que j'y suis, il est également bon de garder à l'esprit que dans certaines configurations, les trois éléments sont cachés sous une seule et même société. En d'autres termes, le propriétaire du magasin n'a généralement pas à traiter avec trois entités distinctes individuellement, mais peut plutôt travailler avec une seule entreprise qui agit en tant que ces trois entités.

Maintenant, un peu plus en détail:

🚪 Qu'est-ce qu'une passerelle de paiement?

Une passerelle de paiement est un intermédiaire entre votre boutique en ligne et le processeur de paiement qui reçoit le paiement de votre client.

Lorsqu'un client entre ses informations de paiement sur votre site (il peut s'agir de son numéro de carte de crédit ou de tout autre mode de paiement), la passerelle de paiement envoie ces données en toute sécurité au processeur de paiement.

Voici quelques-uns des principaux avantages de l’utilisation d’une passerelle de paiement:

Le coût d'utilisation des passerelles de paiement

Malheureusement, le coût est l'aspect le plus compliqué de l'utilisation d'une passerelle de paiement. Fondamentalement, il n'y a pas de prix unique. Au lieu de cela, vous devez généralement gérer un certain nombre de frais plus bas liés aux différentes parties du fonctionnement de la passerelle de paiement.

Le plus souvent, le prix final comprend trois composantes:

- Coût d'installation - varie de 0 $ à 250 $. Si vous n'avez pas encore choisi votre plate-forme de commerce électronique, recherchez celles qui ont déjà une passerelle de paiement intégrée, telle que Shopify.

- Coût mensuel - 10 $ - 50 $.

- Les frais de transaction - ceux-ci sont doubles. Habituellement, c'est 0.00 $ - 0.25 $ + 1% - 5% pour chaque transaction. Pour être clair, vous devez payer à la fois les frais fixes et le pourcentage de la transaction.

La plupart des passerelles offrent des remises en fonction du volume des ventes que vous obtenez.

Nous abordons le sujet des passerelles de paiement plus en profondeur dans un autre article où nous énumérons également les principales passerelles de paiement 5 sur le marché. Vérifiez-le. Voici la liste au cas où vous seriez curieux:

Encore une fois, vous pouvez en apprendre plus sur eux et les prix de chaque dans notre ressource en profondeur.

⚙️ Qu'est-ce qu'un processeur de paiement?

Les processeurs de paiement sont les institutions financières qui travaillent en arrière-plan pour fournir tous les services de traitement des paiements utilisés par un commerçant en ligne. Ces sociétés ont généralement des partenariats avec d'autres sociétés qui traitent directement avec les consommateurs ou les commerçants.

Le processeur de paiement se connecte à la fois au compte marchand et à la passerelle de paiement, transmettant rapidement les informations dans les deux sens, les gardant sécurisées et presque instantanées pour l'utilisateur final.

En termes simples, le processeur de paiement prélève les informations relatives à la transaction sur la passerelle de paiement, les valide, les exécute, puis dépose les fonds dans le compte du commerçant. Il informe également la passerelle de paiement si la transaction a réussi.

Comme nous l'avons mentionné précédemment, le choix de votre processeur de paiement n'est pas une décision qui revient uniquement à la personne qui sera en charge des finances. Un processeur de paiement est essentiel pour garantir un bon taux de conversion. C'est donc une décision que vous ne voulez pas prendre à la légère.

Une liste rapide des principaux processeurs de paiement

Il existe une abondance de processeurs de paiement parmi lesquels choisir, mais nous l'avons réduit au meilleur:

1. Payline

Payline est particulièrement réputé pour ses pratiques de vente honnêtes et sa transparence globale. Eh bien, il n’est peut-être pas le processeur de paiement le moins cher du marché, mais vous pouvez parier que ce qu’il promet est ce qu’il offre en définitive. Certes, la structure de prix d'interchange de Payline est beaucoup plus transparente que les barèmes de coûts standard proposés par d'autres solutions.

En résumé, Payline vous offre l’avantage de connaître les frais de paiement et les taux que votre entreprise aura à payer à l’avance. Par conséquent, vous serez en mesure de planifier vos processus de vente en conséquence afin de minimiser vos frais de transaction sur le long terme.

Cela dit, Payline est un processeur holistique qui va au-delà des paiements en ligne pour faciliter les paiements en magasin, ainsi que les paiements mobiles. Payline Connect est l’application de paiement pour le commerce électronique et elle s’intègre à plus de plates-formes 175. Cela lui permet de traiter en toute sécurité les paiements électroniques et par carte sur une large gamme de magasins en ligne.

Il convient également de noter que Payline offre des fonctionnalités de facturation par abonnement gratuitement. Vous pouvez donc bien entendu tirer parti des frais récurrents d’abonnement, de services ou de produits.

2. PayPal

Depuis sa création en 1998, PayPal est devenu le principal acteur du traitement des paiements. La société est désormais présente dans plus de pays / régions 200 et prend en charge différentes devises ~ 25.

PayPal peut être directement intégré à votre site Web. En raison de sa familiarité avec les clients du monde entier, il fait grandement confiance. La flexibilité de PayPal est vraiment géniale. Vous pouvez traiter les paiements non seulement via votre boutique en ligne, mais également dans une application et même dans votre magasin physique.

- Lire notre examen complet de PayPal

- Découvrez les meilleures alternatives de 10 PayPal ici

3. Stripe

Stripe Stripe se décrit comme étant « centré sur le développeur », un terme qui lui convient parfaitement, car son principal avantage réside dans sa personnalisation. L'API de Stripe vous permet, à vous ou à votre développeur, d'expérimenter et de créer une expérience parfaitement adaptée à votre entreprise.

Stripe est disponible dans plus de 20 pays et vous permet d'accepter plus de 135 devises différentes ! Cela signifie que vous pouvez facturer vos clients dans leur devise locale tout en recevant des fonds dans la vôtre.

Bien entendu, Stripe vous permet de traiter les paiements par carte de débit et de crédit.

4. Square

Square est une option fantastique pour un magasin cherchant à vendre en ligne et hors ligne.

Square propose une gamme d'appareils que vous pouvez installer dans votre magasin physique, du simple chargeur à clipserstripe lecteurs que vous installez sur votre téléphone, aux tapis sans contact, aux bornes, aux supports et même aux registres complets.

Square est également incroyablement intuitif et facile à comprendre pour les débutants. Son système de point de vente (qui est gratuit) est le véritable avantage supplémentaire. Les fonctionnalités avancées telles que les reçus numériques avec formulaires de rétroaction intégrés, les coûts de fractionnement des cartes, ainsi que la gestion des stocks pour le suivi des stocks sont toutes gratuites.

Si vous voulez en savoir plus sur ce que sont les processeurs de paiement, voici notre définition en profondeur.

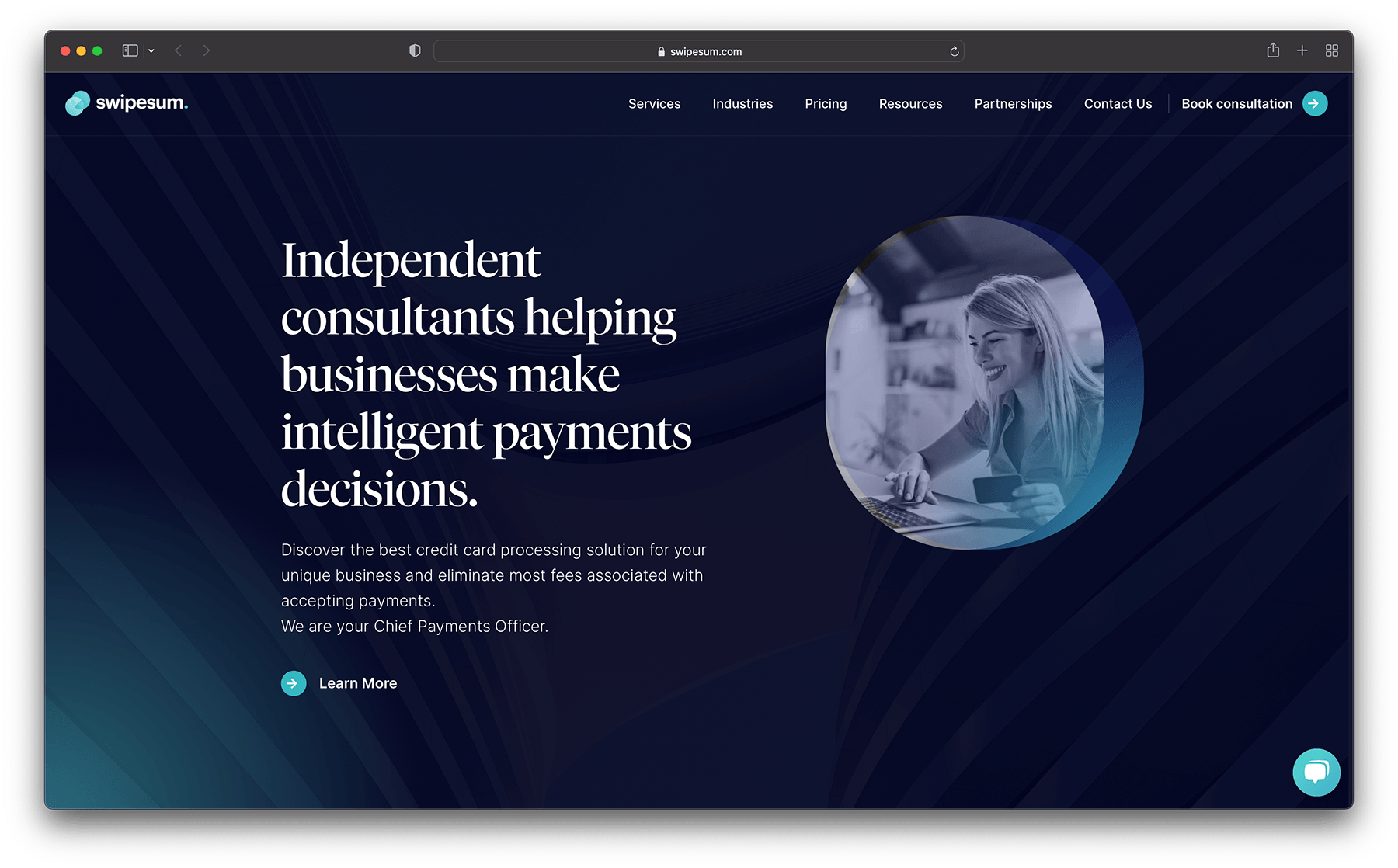

5. Swipesum

Si vous avez du mal à choisir le meilleur processeur de paiement pour vos besoins commerciaux spécifiques, il existe également une solution à cela.

Queue, Swipesum

SwipeSomme est un fournisseur de conseil en paiement qui vise à aider les entreprises à trouver les tarifs les plus bas et la meilleure solution de traitement des paiements pour elles.

Leur logiciel compare les options de paiement de plus de 70 fournisseurs de paiement pour trouver la solution avec les conditions et les fonctionnalités les plus avantageuses pour vous. En fait, ils promettent une réduction de frais moyenne de 40 %.

Grâce à la technologie d'IA, Swipesum détecte lorsqu'une entreprise est surfacturée pour le traitement de sa carte de crédit en examinant ses relations avec les processeurs, les négociations contractuelles et la structure tarifaire. Ensuite, à l'aide d'un logiciel de lecture capable de vérifier les frais d'interchange et les prix, ils recherchent des moyens d'optimiser vos paiements.

Vous pouvez réserver une consultation gratuite avec SwipeSum pour vous présenter les meilleures solutions de traitement des paiements pour votre entreprise, la négociation des prix et la mise en œuvre pratique.

Leurs consultants peuvent également fournir des informations sur votre compte marchand. En analysant vos relevés marchands, Swipesum peut vous fournir des propositions de comparaison des coûts qui vous permettent de savoir si vous obtenez la meilleure offre pour votre compte. Le prix de ce service est de 25 $ par analyse.

Pour des consultations plus approfondies ou des entreprises plus grandes, ils ont des services de conseil à partir de 50 $ de l'heure. Non seulement Swipesum vous conseille les meilleures options de paiement pour ce prix, mais il propose également des services éducatifs pour que vous sachiez comment rechercher les meilleures offres à l'avenir.

Mais attendez, il y a plus!

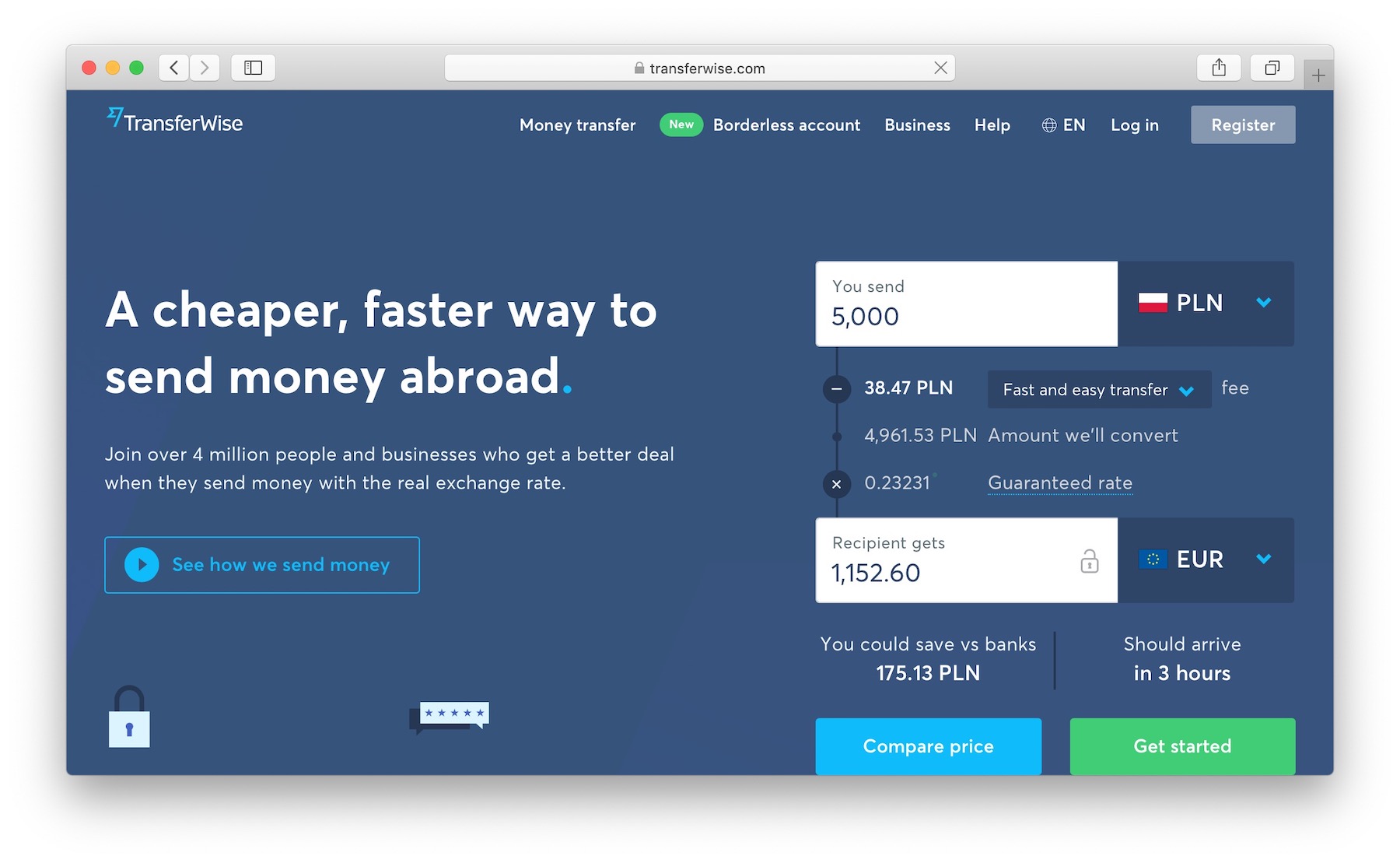

Même si ce n’est pas un processeur de paiement en tant que tel, nous vous recommandons également de vous y inscrire. TransferWise si vous allez avoir affaire à un processeur de paiement et en particulier si vous souhaitez accepter des paiements dans plusieurs devises.

Dans un tel scénario (accepter plusieurs devises), vous allez généralement perdre une somme d'argent considérable en raison de différents frais de conversion lorsque vous essayez de retirer des fonds. C'est ici que TransferWise entre en scène.

TransferWise vous fournit des coordonnées bancaires locales pour le Royaume-Uni, la zone euro, l'Australie et les États-Unis. Et vous n'avez pas besoin d'une adresse locale (ce qui est généralement un défi sérieux si vous souhaitez obtenir ces comptes par vous-même).

Cette configuration signifie que vous pouvez demander des paiements comme un local, peu importe où vous vous trouvez. Ensuite, vous pouvez retirer de l'argent avec des frais peu élevés, minimisant ainsi les coûts de conversion de vos devises.

- Lisez notre TransferWise évaluation.

💰 Qu'est-ce qu'un compte marchand?

Un compte marchand est un type spécial de compte bancaire. Ce compte permet à votre entreprise d’accepter des paiements par cartes de crédit et de débit provenant d’un processeur de paiement.

Il convient de noter que les comptes marchands sont souvent appelés MID (ou identifiants de marchand).

Lorsqu'une transaction est effacée au niveau du processeur de paiement, les fonds peuvent ensuite être déposés sur le compte du commerçant. De là, ils peuvent être transférés sur le compte bancaire principal de votre entreprise.

La difficulté avec les comptes marchands est qu’il n’est pas toujours facile d’être approuvé pour un avec votre banque. La paperasserie est lourde et les exigences changent énormément d'une région à l'autre.

Il existe une variété d'entreprises, d'institutions financières et de banques qui proposent des comptes marchands. Cependant, ceux qui seront disponibles pour vous dépendent principalement de votre emplacement et de votre pays. Faites des recherches sur votre marché local avant de décider d'un compte marchand si vous en avez vraiment besoin - comme je l'ai dit, dans de nombreux cas, ce n'est pas le cas - vous pouvez laisser votre processeur de paiement gérer tout le travail.

Oui, de nombreuses sociétés de traitement et de passerelle de paiement fournissent également des comptes marchands. Le seul inconvénient est qu’il y aura des frais supplémentaires lorsque vous essayez de retirer vos fonds du processeur sur votre compte commercial normal. En parlant de ça:

Alternatives au compte marchand

Comme je l'ai dit, il n'est pas nécessaire d'avoir un compte marchand pour exploiter efficacement votre boutique en ligne. En fait, vous pouvez collecter les paiements de vos clients, puis les déposer sur votre compte bancaire professionnel normal sans compte marchand. Pour ce faire, vous devez vous inscrire avec un processeur de paiement qui offre ce type de services.

Les options les plus populaires sur le marché sont:

Comme vous pouvez le voir, ce sont à nouveau les «suspects habituels». Ces entreprises offrent l'ensemble du package - tout, de la passerelle de paiement au processeur de paiement en passant par le système de traitement des paiements complet. En choisissant l'un ou l'autre, vous répondez à tous les besoins de traitement des paiements de votre magasin.

Si vous voulez en savoir plus sur ce que sont les comptes de marchand, voici notre définition en profondeur.

Comptes marchands, processeurs de paiement et passerelles de paiement résumés

Un peu plus tôt, je vous ai montré un modèle simplifié de la manière dont les passerelles de paiement, les processeurs de paiement et les comptes marchands fonctionnent ensemble. Celui-là:

Mais maintenant que nous avons expliqué la différence entre chaque élément en détail, nous pouvons préciser davantage leurs rôles. Je vais vous expliquer une transaction standard dans un hypothétique magasin de commerce électronique:

Des questions sur le traitement des paiements?

Comprendre les détails de base du fonctionnement du traitement des paiements est essentiel si vous souhaitez gérer un magasin de commerce électronique efficace.

Les différences exactes entre les processeurs de paiement, les passerelles de paiement et les comptes marchands ne sont pas claires au premier abord. Cependant, les éléments visuels et les contours ci-dessus devraient vous donner une idée décente du fonctionnement de l'ensemble du processus.

Si vous êtes toujours perplexe ou souhaitez exprimer votre opinion à ce sujet, veuillez nous en informer dans la section commentaires ci-dessous.

Excellent article! Une explication si claire et directe de ce qui est généralement fait pour paraître si compliqué. Merci 🙂

Merci Sandra ! 👍👍👍

Bonjour, merci pour ces précieuses informations. Je réside en Guyane (Amérique du Sud). Je prévois d'ouvrir une boutique en ligne. Les banques ici n'offrent pas la possibilité de traiter les paiements, j'ai donc besoin d'une alternative. Paypal est également désactivé en raison des restrictions sur le blanchiment d'argent. Auriez-vous une recommandation particulière à me faire ? Merci.

Hey Osmany, n'y a-t-il pas un processeur de paiement local disponible ?

Excellent article! Bien écrit, et très clair. À propos du processeur de paiement, dans le modèle de commerce électronique traditionnel, pourquoi l'article ne parle-t-il pas de Visa ou de MasterCard ? Ne sont-ils pas des exemples de processeurs de paiement utilisés dans les transactions de commerce électronique ? En outre, il existe des modèles où le commerçant utilise le commerce électronique mais n'a pas de site Web. Le paiement s'effectue par SMS ou URL. Dans les futures itérations de l'article, il serait bon d'en dire plus sur ce modèle….merci

Merci pour les suggestions Samy!

J'ai une plate-forme logicielle dans laquelle plusieurs fournisseurs de services seront abonnés. Mon entreprise a un compte marchand et un compte paypal en liant cela. Dans la plate-forme logicielle, lorsqu'un utilisateur paie, le montant sera crédité sur notre compte marchand via paypal. Nous devons transférer le montant crédité sur le compte marchand vers le compte professionnel du fournisseur de services. S'il vous plaît, indiquez-moi si c'est possible ou si tous les fournisseurs de services doivent prendre un compte paypal.

J'ai lu précédemment un article qui disait que le processeur de paiement est la société de cartes comme Visa, Master Card, etc., ou c'est comme ça que je l'ai compris. J'ai été dérouté par les trois parties du processus de paiement mentionnées ci-dessus et leurs fonctions. Comment s'appellent ces sociétés (Visa, Master, Amex, etc.) et que font-elles réellement ?

Merci pour l'article utile. Je ne sais pas où les données de carte de crédit sont stockées. Le processeur de paiement le prend sur mon site Web pour démarrer la transaction, mais est-ce que je le stocke également sur mon site ? Et comment cela fonctionne-t-il dans le cas d'un produit par abonnement, où nous souhaitons débiter périodiquement la même carte de crédit si le client a opté pour cet arrangement ? Envoyons-nous les informations de carte de crédit que nous avons stockées ? Je suppose que je pensais qu'une passerelle de paiement nous enlèverait entièrement les données de carte de crédit afin que nous n'ayons pas à être responsables de leur sécurité, mais maintenant je ne suis pas sûr que ce soit le cas.

Ai-je raison de dire que pour les transactions en ligne, une passerelle de paiement et un processeur de paiement sont nécessaires, alors que les transactions physiques au point de vente avec carte ne nécessitent que des processeurs de paiement ? Deuxième question : les passerelles et les processeurs peuvent être une seule entreprise/un seul fournisseur de services ? Ou le processeur de paiement est-il toujours un fournisseur distinct ?

Salut, je me demandais s'ils (les processeurs de paiement) pouvaient réellement voir les détails de la transaction ? (comme quels types de produits nous vendons, catégories, etc. ?

Hey Eric, ils n'auront pas accès aux données.

Bonjour, excellent article !! Quelle est la différence entre les « services de traitement direct » et les services de passerelle ? Nous utilisons les trois : nous avons une passerelle, un processeur et un compte marchand. Nous travaillons à passer au « traitement des cartes de crédit de niveau III », ce qui nécessite l’envoi de plus de données et de différents types de données au processeur de paiement (je pense)

La conformité PCI est très importante pour nous car nous prenons les numéros de carte de crédit pour les commandes par téléphone. Pouvons-nous utiliser des « services de traitement direct » avec les commandes téléphoniques par carte de crédit (lorsqu'un client fournit le numéro de carte de crédit par téléphone).

Merci encore pour cet article si facile à lire, Barbara Lewis

Bonjour,

Merci pour l'explication. J'en ai récupéré 70 %. Cependant, il est toujours plus facile de suivre de nouvelles choses si vous pouviez également inclure des exemples dans les différentes catégories. Alors j'aurais obtenu 90-100 %. Parce que si je veux avoir un aperçu des différents acteurs et où ils en sont dans le cycle, ce serait plus simple 🙂

Merci !

Bonjour Andrea,

Merci pour votre suggestion!

-

Bogdan – Rédacteur sur ecommerce-platforms.com

Merci pour cette explication très simple, mais je suis encore un peu confus au sujet de la passerelle de paiement et du processeur de paiement. Comme on dit, la passerelle de paiement transporte les informations et les transmet au réseau de cartes (Schema), alors où entre en scène le processeur de paiement ? Veuillez expliquer.

Bonjour Janet,

Le traitement des paiements comporte deux étapes : l'autorisation (effectuée par le processeur) et le règlement, transmission des données entre votre banque et la banque du client (effectuée par la passerelle).

-

Bogdan – Rédacteur chez Ecommerce-Platforms.

La meilleure explication que j'ai vue jusqu'à présent. Gloire!

sa meilleure explication que d'autres sur google 🙂

Ce que je ne comprends pas, c'est pourquoi il semble qu'aucune autre entreprise que PayPal ne propose tout. Je me suis mis à la recherche d'une alternative à PP et j'ai trouvé Stripe, je me suis inscrit, etc., puis j'ai découvert que je ne pouvais pas l'utiliser à moins d'avoir un développeur. Je n'en ai pas. Je veux juste ajouter des options de paiement pour les clients, mais je ne peux pas croire que je ne puisse pas trouver de sources de solutions « tout-en-un, faites-tout-comme-PP » pour ne pas avoir à assembler et évaluer 90 milliards d'options différentes. Peut-être que mon ordinateur est bloqué de tous ces résultats, car cela doit exister. Il doit y avoir des tas de petits types de freelances/propriétaires uniques qui NE VENDENT PAS DE PRODUITS mais plutôt des services comme la rédaction, l'édition, le conseil ou autre chose qui voudraient cela. Inscrivez-vous. Intégrez du code dans votre site Web. C'est fait. Une liste de toutes les entreprises et de leurs tarifs. C'est fait. Facile. Non, ça ne semble pas exister.

Bonjour, je me demande lesquels recommandez-vous pour une application logicielle basée sur le cloud. Merci!

Il s'agit certainement d'un domaine déroutant avec beaucoup de terminologie qui n'est pas toujours utilisée de manière cohérente. Il convient peut-être d'ajouter que les petits commerçants qui souhaitent garder les choses simples et éviter les frais fixes mensuels ont tendance à avoir intérêt à utiliser un fournisseur de services de paiement tout-en-un tel que Stripe ou PayPal Pro, qui ne nécessite pas de compte marchand distinct. Les grands commerçants, en revanche, ont tendance à pouvoir économiser de l'argent en ouvrant leur propre compte marchand.

Bon appel, merci d'avoir clarifié Matt !