Poiché i diversi modelli di business si preparano a prosperare a livello globale, aumenta anche la necessità di semplificare il processo di fatturazione. I pagamenti ricorrenti rendono conveniente sia per i commercianti che per i clienti fare affari. Come un startup, fare in modo che la tua azienda abbia clienti abituali che pagano costantemente per i tuoi beni o servizi è piuttosto scoraggiante.

La verità è che i pagamenti ricorrenti sono inevitabili nell'ambito dei servizi commerciali. Come consumatore, devi essere colpevole di autorizzare pagamenti ricorrenti ad un certo punto nel tempo.

Usiamo un'illustrazione per avere un'idea di ciò che sto cercando di suggerire.

I servizi di streaming innovativi come Netflix, Amazon Prime, HBO e Spotify rendono abbastanza fattibile per i clienti pagare i loro piani mensili. Allo stesso modo, le società di software consentono alle aziende ricorrenti ogni volta che il pacchetto scade. Questo modello basato su abbonamento è incredibilmente al centro della scena.

Come funzionano i pagamenti ricorrenti

Ottenere tutte le transazioni in qualsiasi attività o abbonamento che hai in bolletta non è mai un processo impegnativo. Per i commercianti, tuttavia, il problema è che dovresti ottenere un'autorizzazione necessaria dai tuoi clienti.

Con Pagamenti ACH, in particolare, le misure di sicurezza sono così rigorose e lo stesso vale per tutti i principali processori di pagamento.

Una volta sincronizzati i dettagli della carta, il processore richiede pagamenti ricorrenti sulle stesse transazioni. Se hai usato app come PayPal, Square or Stripe capisci davvero cosa intendo.

Avviso spoiler!

Quindi, sai, esamineremo in modo completo questi processori di pagamento in questa guida e vedremo come ognuno gestisce i pagamenti ricorrenti. Per metterlo nel contesto, hai bisogno di una soluzione all-inclusive per accettare pagamenti ricorrenti proprio se sei un commerciante. Poiché è una sorta di processo automatizzato, il processore esegue tutte le tue commissioni in modo semplice.

Supponiamo che tu voglia fatturare periodicamente ai tuoi clienti, diciamo, su base mensile, un processore di pagamento è progettato per fatturare i tuoi clienti secondo le rispettive scadenze programmate.

Ma prima di saltare direttamente a qualsiasi processore popolare a casaccio, è prudente analizzare quali sono le tue esigenze aziendali terribili. A partire da ora, ogni soluzione sul mercato ha alcuni strumenti di competenza per portare le tue transazioni sulla strada giusta.

Pagamenti ricorrenti orientati alla fattura

Questa modalità è automatizzata allo stesso modo degli altri canali di pagamento tradizionali. Con la tecnica basata sulla fattura, il sistema addebita la carta di credito o di debito di un cliente una volta che la richiesta di autorizzazione è stata elaborata con successo. Semplice come sembra. Questo non è niente vicino alla fisica quantistica, per così dire.

Tuttavia, non tutti i processori sono abbastanza robusti da supportare questo tipo di transazione. Quelli che lo fanno, forniscono una soluzione impeccabile salvando le informazioni della prima fattura dei tuoi clienti per i pagamenti futuri.

Finché le transazioni precedenti matureranno con successo, tutte le successive saranno un gioco da ragazzi. Quello che fa il processore è approvare automaticamente tutte le nuove fatture. Di solito, quando una fattura viene pagata, il sistema aggiorna lo stato come "liquidata" o "pagata". Ciò si riflette sistematicamente su tutti i tuoi rapporti (sia commercianti che clienti).

Quindi chi dovrebbe usare i pagamenti ricorrenti basati sulla fattura? Diamo un'occhiata.

- Fornitori di servizi in abbonamento - Con questo intendo servizi di streaming, come accennato in precedenza, riviste online e servizi Saas come Magento, Shopify, o addirittura WordPress.'proprio WooCommerce.

- Servizi di abbonamento - Di solito c'è una serie di pagamenti ricorrenti dagli abbonamenti, in particolare, in modelli di business come palestre e installazioni di fitness, club sportivi, solo per citarne alcuni.

- Servizi finanziari - A questo proposito, è costruttivo affermare che i tuoi schemi di risparmio e pensione come il familiare piano 401K rientreranno sicuramente in questa categoria. Un altro caso tipico è il rimborso del prestito in cui questa soluzione ti aiuta a evitare di inadempiere alle tue priorità finanziarie.

Che ne dite di pagamenti ricorrenti per le imprese online?

Bene, devi renderti conto che le accuse ricorrenti sono abbastanza importanti qui. Va da sé che al momento esiste una buona parte dei servizi di iscrizione online.

Ed ecco uno scenario pratico.

Quindi, se diciamo che effettui un acquisto di software online o piuttosto ti iscrivi a un piano di iscrizione al social club, è qui che un pagamento ricorrente online ha effetto per eseguire tutti i pagamenti successivi, senza errori.

Quanto costa effettuare pagamenti ricorrenti?

Fondamentalmente, quasi tutto ciò che vale la pena e conveniente ha un prezzo. Devi essere molto al corrente di quello. E così sono i processori di pagamenti ricorrenti. Comunque, non è molto. In base ai dettagli fattuali, le commissioni di elaborazione per ciascun pagamento ricorrente sono in genere una piccola percentuale dell'intero importo della transazione.

La maggior parte di questi processori avrà bisogno che tu ti separi da qualsiasi cosa tra 1.5 al 3.5%, circa e alcuni centesimi per di più. Allo stato attuale, un processore piace Square ti consente di gestire tutte le tue transazioni senza addebitare commissioni mensili.

Altre soluzioni di pagamento che funzionano allo stesso modo Stripe e il guru della contabilità, Pagamenti Quickbooks. Hai solo bisogno di sistemare le commissioni di transazione e sei a posto.

Al contrario, altri processori di pagamento si discostano da questa formula in modo evidente. Prendere PayPal, come il nostro esempio. Questo straordinario fornitore di account commerciante ha tariffe inferiori rispetto agli strumenti sopra elencati, ma il problema è, viene fornito con una tariffa mensile.

Quindi con quale dovresti andare? Prima di ogni altra cosa, devi fare un po 'di matematica veloce e capire quale modello di pagamento è un po' indulgente sulle spese della tua attività. Ovviamente, ciò dipende molto dal fatto che il tuo sia un setup più incline alla fatturazione o al business online, di conseguenza.

Ciò che è più decisivo e cruciale, sono i vantaggi o, in altre parole, i vantaggi praticabili che ogni soluzione di pagamento ricorrente è pronta a mettere sul tavolo. Per questo motivo, dobbiamo esaminare in modo approfondito alcune delle principali soluzioni di pagamento ricorrente e vedere rispettivamente come ciascuna contrasta con il suo concorrente.

Principali elaboratori di pagamenti ricorrenti

Ho bisogno che tu pensi a questa parte come un progetto raffinato o, se vuoi, una directory di ciò che devi sapere per quanto riguarda i migliori e più preferibili processori di pagamento sul mercato. Alla fine di questa analisi dettagliata, capirai come ciascuno di essi si adatta alle tue esigenze distintive.

Che tu sia un'azienda o un cliente, ecco una suddivisione totale delle commissioni di elaborazione e di eventuali extra per ogni pagamento ricorrente in un'offerta per accelerare le tue transazioni.

Payline Data: Soluzione di pagamenti ricorrenti

In larga misura, payline sembra un'alternativa rispettabile che si commercializza come un elaboratore di pagamenti di livello per tutte le fatture ricorrenti. Se, ad esempio, esegui un attività di abbonamento e-commerce,

Ti consiglierei di provare Payline Data fuori.

Ed ecco i miei motivi:

Payline ha un modello di fatturazione abbonamento unico per i commercianti a cui aggrapparsi. Con questo a bordo, le tue attività di elaborazione delle carte online sicuramente non incontreranno alcun limite. Allo stesso tempo, questo gateway ti dà spazio per sfruttare tre diverse opzioni di fatturazione ricorrenti che sono;

- Canale tradizionale - Questa è una soluzione solida che è praticamente in una classe a sé stante. Se scegli di utilizzare questa opzione, puoi impostare la fatturazione ricorrente automatica per un singolo titolare di carta tramite la normale elaborazione della carta di credito o il Metodo di pagamento ACH. Payline salva tutte le date preimpostate ai fini della fatturazione.

- Expanded – Altrimenti noto come piano Plan Recurring Billing, questa soluzione automatizza i tempi o piuttosto gli intervalli per i futuri pagamenti ripetuti e converte il piano in un importo in dollari specificato. A differenza del canale precedente, questa opzione consente di creare un piano di pagamento ricorrente per un numero illimitato di titolari di carta, simultaneamente.

- Modificabile – Questa è più una soluzione ricca di azione che consente ai suoi utenti di utilizzare perfettamente la sua tecnica di elaborazione in blocco che autentica circa 50000 transazioni in soli 90 minuti. In pratica, puoi facilmente importare tali informazioni tramite un CSV o file TXT.

Se sei un commerciante a livello aziendale, l'opzione Modificabile è l'unica soluzione di cui avrai bisogno per le tue potenziali transazioni. Come suggerisce il nome, questo piano ti consente di apportare tutti i tipi di modifiche con le quali devi lavorare. Per illustrare ulteriormente, il gateway memorizza il modello di foglio di calcolo con tutte le successive transazioni in sospeso ed esegue lo stesso in un batch.

Payline Data Prezzi

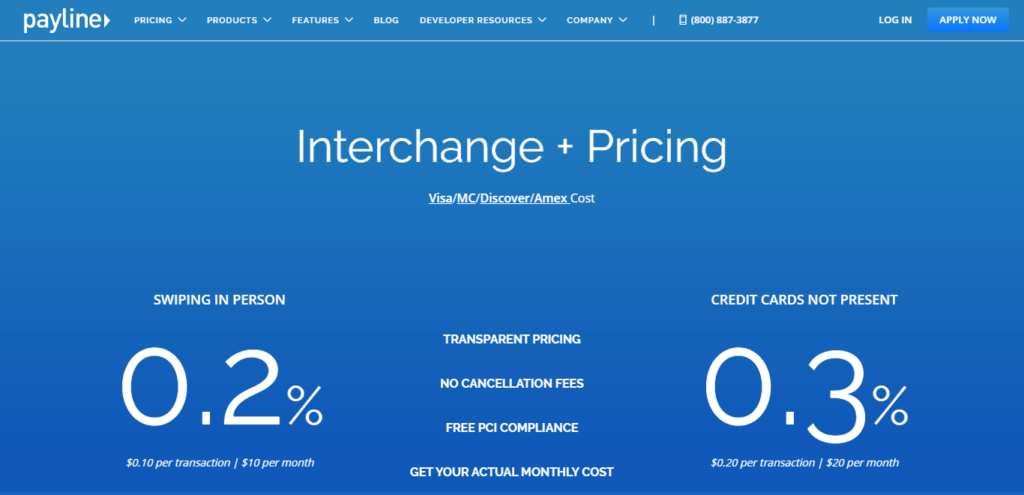

Da quando questo processore di pagamento ricorrente si diffonde in così tanti settori; basato su abbonamento, servizi commerciali e altro, ha un modello di prezzo personalizzabile per i suoi utenti. Mentre non ci sono spese di cancellazione, Payline mantiene la sua politica come un processore conforme PCI.

Bene, è chiaro che i costi mensili dipendono principalmente dalle transazioni medie, dal volume di elaborazione cumulativo e dalla modalità di accettazione delle carte di credito dai clienti. Se questo suona un po 'sfocato, puoi semplicemente appendere sul calcolatore online di Payline per essere preciso con le tue spese di elaborazione mensili.

La parte migliore di questo fornitore di account commerciante è che uniforma le probabilità addebitando una commissione di interscambio su grandi carte di credito come Visa, Discover e Mastercard.

Per ora, ecco cosa deve sapere in breve un commerciante.

Se i clienti passano di persona le loro carte di credito, addebiti su Payline 0.2% o $ 0.10 per transazione. Dove non ci sono carte fisiche da strisciare, ti separerai solo 0.3% per l'intera transazione.

- Piano di riferimento - Come altra opzione, puoi pagare $10 un mese in più $25 per la commissione di chargeback (dai un'occhiata ai vantaggi che viene fornito con questo piano).

- Payline Connect Plan - Come dice il nome, attira i commercianti con il canale più praticabile per le transazioni di e-commerce. Il suo prezzo di interscambio è 0.3% più 20 centesimi. Inoltre, è necessario risolvere il file $20 canone mensile e $25 anche per gli storni di addebito.

- Piano medico della linea di pagamento - Questo è il pacchetto più recente. È progettato adeguatamente per gli operatori sanitari. Payline addebita in base al prezzo di interscambio a un tasso di 0.30% più 10 centesimi per transazione.

Se gestisci ricorrenti Pagamenti ACH, questo processore richiede solo 4% di tutte le transazioni. Il lato positivo è che non ci sono spese mensili. A volte, i pagamenti ACH potrebbero essere un po 'sconcertanti per la maggior parte dei commercianti. Per questo motivo, Payline offre ai suoi clienti supporto professionale per l'account in modo da eliminare eventuali incidenti futuri o già esistenti.

Pagamenti ricorrenti su payline: principali vantaggi

Quindi, perché dovrei essere testa a testa per Payline? Questa è una domanda piuttosto semplice che qualsiasi commerciante farebbe. In primo luogo, questa soluzione eleva lo stato di sicurezza di tutte le sue transazioni e ti consente di ridimensionare ulteriormente ogni volta che la tua azienda fa passi da gigante verso un elenco di abbonamenti più ampio; se, ad esempio, funziona su un tale modello.

In secondo luogo, a quanto sopra, sono le sue integrazioni istantanee con potenti app che portano tutti i commercianti ai loro obiettivi previsti. Che cosa succede se sono un commerciante online, come posso integrarlo con il carrello del mio negozio.

Lasciate che vi dia un riassunto esecutivo di ciò con cui si sincronizza esattamente questo processore di pagamento ricorrente.

In assenza di sforzi scoraggianti, Payline si integra con canali di vendita come Volusion, Shopify, WooCommerce, Quickbooks Intuit, 3dcart, PrestaShop, Magneto, E la lista continua.

Per cantare una melodia più chiara sulle sue funzionalità, devo dare così tanto credito al suo terminale virtuale. È così competente e aiuta con il programma di routine giornaliero per quasi tutti i commercianti in diverse nicchie. Come anticipato da qualsiasi potenziale utente, Terminale virtuale di Payline ti dà accesso al suo servizio di fatturazione ricorrente che ha opzioni di fatturazione descrittive tra cui scegliere. Di conseguenza, è possibile creare un piano uniforme per tutti i pagamenti pianificati.

Square pagamenti ricorrenti

Devi saperlo Square è un eminente capo con una parte da leone nel settore dell'elaborazione degli account dei commercianti. Dal momento che non voglio sembrare ridondante lodandolo per ciò di cui potresti essere consapevole, andrò subito con ciò che è legato all'argomento di oggi.

Come Square Gestisce pagamenti ricorrenti

Square, essendo un notevole sistema POS basato su cloud o installato localmente, non dovrebbe sorprendervi che possa gestire brillantemente tutte le transazioni con carta di credito e, di conseguenza, gestire qualsiasi tipo di pagamento ricorrente a livello industriale. Sono impressionato da Square's guida all'installazione che mostra ai nuovi utenti come configurare i pagamenti ricorrenti.

Per motivi di sicurezza, Square rispetta legalmente tutte le norme PCI. Sii informato e sii certo che le informazioni della carta di credito del tuo cliente sono costantemente in mani sicure. Se il commerciante fattura un cliente tramite fattura, SquareIl sistema invia al cliente una notifica tramite collegamento contenente il modulo informativo richiesto.

I dati vengono archiviati in modo sicuro su una Card on File (CoF). È il cervello dietro le transazioni avviate dalla fattura. Questo processo viene eseguito in tempo reale e genera automaticamente report che vengono inviati ai clienti come prova di tutte le fatture "pagate". Per coloro che possiedono un In-store, puoi aiutare i tuoi clienti comodamente dal tuo sistema POS o dashboard mobile.

Quindi tagliamo l'inseguimento. Ecco perché devi considerare profondamente il magnifico Square come provider di pagamenti ricorrenti ricco di funzionalità;

- Square ha accattivanti criteri basati su fatture per tutte le configurazioni aziendali.

- Il cruscotto è adatto ai principianti, devo coincidere.

- Non ci sono assolutamente canoni mensili o extra ($ 0).

- Accetta pagamenti da tutte le principali carte di credito e debito sul mercato. Ciò include le transazioni eWallet.

- La commissione per l'elaborazione dei pagamenti ricorrenti è piuttosto bassa: 3.5% + 10 ¢, per essere precisi.

Ma ecco il nauseante intoppo.

È piuttosto un peccato che Square non è lo strumento giusto per gestire PayPal o Pagamenti ACH.

SquarePrezzo di per tipo di transazione di vendita

- Commissioni del conto commerciante - Zero

- Pagamenti ricorrenti automatizzati - 3.5% più 15 centesimi per transazione.

- Pagamenti ricorrenti avviati tramite fattura - 2.9% più 30 centesimi per ogni transazione.

- Vendite di negozi virtuali di persona e mattoni e malta - 2.75% per transazione di vendita.

Mettendo in considerazione ciò che fanno pagare altri processori in questo elenco, è chiaramente espresso questo SquareIl prezzo di è leggermente esagerato. Dall'altro lato dell'immagine, Square è senza dubbio un processore di pagamenti ricorrenti indefettibile per i commercianti che gestiscono un modello di business di mattoni e clic.

Square Pagamenti ricorrenti: Bottomline

Se sei nel regno della ricerca di un processore di pagamento ricorrente online, Square, analogamente ad altre soluzioni convenzionali, potrebbe essere ciò di cui hai veramente bisogno per prevalere nelle transazioni ricorrenti future. Ha una curva di apprendimento fluida e una solida base di gestione delle relazioni con i clienti (CRM).

Se siete nuovi a Squarecruscotto di, la piacevole notizia che non avrai bisogno di saltare inutilmente con l'elastico mentre imposti tutto. Questo processore interagisce con i suoi utenti in modo sistematico ed efficiente.

Come altri strumenti di pagamento approfonditi, Square utilizza l'approccio basato sulla fattura per inviare fatture ricorrenti ai tuoi clienti, soggette ai tassi di interscambio. Se ci sono spese aggiuntive da allegare alla fattura, Square dà spazio per fatturare al cliente come una transazione separata o per includere lo stesso nei costi ricorrenti preimpostati.

A seconda delle tue priorità, hai due opzioni con cui giocare. A parte le transazioni ricorrenti, Square dispone di un'abile infrastruttura per i commercianti il cui interesse è più concentrato sulle vetrine. È una soluzione pratica per i negozi online che si occupano di transazioni mobili. A differenza di altri pagamenti ricorrenti, Square addebita meno commissioni di elaborazione per altre azioni importanti.

Se gestisci qualsiasi tipo di attività al dettaglio, piccola o grande che sia, SquareIl sistema POS di funziona correttamente su tutte le tue attività impegnative. Ti aggiorna con rapporti giornalieri sulle vendite, ti consente di importare e sincronizzare automaticamente il tuo inventario con il punto vendita mobile. Se gestisci una configurazione aziendale di fascia media, Square è il sistema più pratico e crackerjack di cui hai bisogno per saldare le tue bollette ricorrenti.

PayPal pagamenti ricorrenti

Dobbiamo ammetterlo PayPal gioca davvero come un processore di pagamento d'élite in così tanti modi. Essere un fornitore di servizi di pagamento di account commerciante su giganti del commercio elettronico come Amazon, e-Bay e la più recente, Alibaba, PayPal mostra lo stesso valore anche con pagamenti ricorrenti.

Ha molto da offrire che da commercianti online. Allora, qual è il problema con questo strumento? Forse ti starai chiedendo.

Bene, lascia che ti dia una breve panoramica:

- Questa soluzione è incentrata sulla fatturazione per aiutare le aziende sia online che in negozio a gestire le transazioni.

- Tariffe mensili - Spese PayPal $30 per il terminale virtuale plus

- Commissione di elaborazione fatture ricorrenti - 2.9% + 30 centesimi per transazione.

- Modalità di pagamento - Pagamenti Paypal, transazioni con carte di credito o di debito e servizi di eWallet.

- PayPal utilizza una tecnologia avanzata di protezione dalle frodi

Al momento, PayPal non garantisce la sicurezza esclusiva e una piattaforma stabile per i pagamenti e gli assegni elettronici avviati da ACH.

Modello di prezzi commerciali di PayPal

- Pagamenti virtuali e in negozio di persona - 2.7% per ogni transazione.

- Negozi online e abbonamenti al sito web - 2.9% + 30 centesimi per transazione.

- Pagamenti ricorrenti automatizzati - 2.9% + 30 centesimi per transazione.

- Commissioni del terminale virtuale - $30 al mese.

- Fatturazione $0 al mese

- Estensione pagamenti ricorrenti autorizzati - $10 ogni mese.

PayPal addebita una tariffa mensile ($ 30) poiché il commerciante deve disporre di un portale virtuale o eseguire l'aggiornamento al piano Payments pro. Quest'ultimo costa come avere un terminale virtuale.

Se ti capita di essere nel carrozzone dell'e-commerce, PayPal offre tariffe competitive e vantaggi piuttosto significativi da taggare nel tuo negozio online. Si integra perfettamente con i popolari carrelli della spesa 3rd come Salesforce, Wix, Shopify, WooCommmecee BigCommerce.

Inoltre, si sincronizza con strumenti di contabilità come Quickbooks e Xero. In tutta esattezza, non puoi certamente sbagliare con il sistema di fatturazione online di PayPal. Senza dimenticare che ha commissioni di transazione ricorrenti inferiori rispetto alla sua controparte, Square.

Come PayPal esegue i tuoi pagamenti ricorrenti.

In modo soddisfacente, il sistema di supporto di PayPal guida in modo proattivo tutti i potenziali utenti su come utilizzare i suoi servizi di pagamento ricorrenti. A parte questo, ha tutorial esaustivi che ti guiderà su come trarre il meglio dalle sue opzioni di pagamento e-commerce perfettamente sincronizzate.

Per completare le configurazioni di pagamenti ricorrenti, è sufficiente;

- Imposta l'importo del pagamento ricorrente. È possibile eseguire questa azione direttamente dalla dashboard, dove è ancora possibile creare l'opzione "Iscriviti" per consentire ai clienti di effettuare il checkout.

- Allega il pulsante "Abbonamento" alle pagine di destinazione dei tuoi prodotti e ad altri canali di marketing.

- Mentre i clienti si iscrivono completando la procedura di pagamento, PayPal memorizza la pianificazione dei pagamenti ricorrenti secondo gli intervalli prestabiliti (ovvero mensili).

- Paypal, in seguito, fatturerà a ciascun cliente l'importo corrispondente da pagare.

Pagamenti ricorrenti PayPal: parole finali

Per quanto riguarda i pagamenti ricorrenti, PayPal crea una logica possibilità per i clienti di utilizzare i propri conti personali personali ogni volta che devono pagare i servizi del commerciante tramite carte di credito o di debito.

Inoltre, PayPal ha guadagnato la sua popolarità per essere uno dei servizi di pagamento più desiderati per molti clienti online.

Stripe Fatturazione ricorrente

Stripe è un concorrente aggressivo che ha l'abilità di correre contro uno strumento muscoloso come PayPal. Proprio come quest'ultimo, è un processore di pagamenti ricorrenti molto apprezzato che gestisce la fatturazione online, le transazioni basate su abbonamento e tutti i tipi di servizi di iscrizione online.

Dai un'occhiata alle sue caratteristiche flessibili;

- A differenza dei processori PayPal, Stripe accetta pagamenti ACH e assegni elettronici.

- Tipi di pagamenti - Consente transazioni ricorrenti dai pagamenti con carta di credito e debito dei clienti. Accetta anche i servizi di eWallet.

- Supporta transazioni basate su fattura ed emette servizi di ricevute di vendita.

- Ideale per le attività online che offrono abbonamento - servizi orientati e quelli che vendono abbonamenti online.

Pagamenti ricorrenti Stripe: prezzi

- Commissioni mensili - $ 0

- Transazioni ricorrenti automatiche - 2.9% + 30 centesimi per transazione

- Abbonamenti a siti web e negozi online - 2.9% + 30 centesimi per transazione.

In base a queste cifre, è indubbio che Stripe addebiti molto meno della maggior parte dei suoi rivali, tra cui PayPal. Anche senza addebiti mensili in atto, il processore gestisce comunque i suoi servizi di pagamento ricorrenti in modo conclusivo.

Lo svantaggio è che se sei un commerciante online, dovrai rinunciare ai pagamenti più importanti tramite PayPal, poiché Stripe al momento non li supporta.

Come funzionano i pagamenti ricorrenti Stripe

In parole povere in inglese, Stripe sembra una soluzione adeguata che si integra con i canali di vendita e-commerce per mantenere un processo di autenticazione dei clienti significativo gestendo pagamenti ricorrenti in blocco.

Difatti, WooCommerce è tra le soluzioni che consigliano vivamente Stripe come l'opzione di pagamento più risoluta. La sua integrazione automatizzata con più negozi online consente ai commercianti di riscuotere i pagamenti degli abbonamenti e inviare fatture con la semplice pressione di un pulsante.

È piuttosto facile includere un pulsante pop-up di sottoscrizione o adesione usando Stripe. Molte grazie alle sue integrazioni che sono all'altezza del compito. Con questa funzionalità, puoi apportare modifiche alle landing page del tuo sito web per ottenere di più dai potenziali visitatori.

Come regola generale, Stipe è solennemente un processore conforme allo standard PCI. Quindi non devi preoccuparti di problemi di violazione della sicurezza. Le informazioni sulla carta di credito del tuo cliente sono archiviate in modo sicuro nel caveau virtuale di Stripe.

Una volta che una transazione ricorrente ha effetto con successo secondo la pianificazione dei pagamenti, una notifica in tempo reale viene inviata al cliente via e-mail.

Pagamenti ricorrenti Stripe: questa alternativa è vantaggiosa?

Sia per il commerciante che per i clienti, è evidentemente un processore di pagamento ricorrente competente. Innanzitutto, non ha costi mensili, a differenza di PayPal, dove devi pagare $ 40 ogni mese. Strettamente collegato a questo, Stripe si collega ad altri processori di pagamento online, tra cui PayPal.

Stripe, tuttavia, non ha la minima idea dei sistemi POS per la vendita al dettaglio. Questa è la parte estenuante.

Quickbooks Intuit pagamenti ricorrenti

So che devi aver sentito parlare di questo strumento di contabilità perfetto. sorprendentemente, Quickbooks è anche un multitasker strappato. Gestisce i pagamenti ricorrenti abbastanza bene, proprio come i suddetti processori.

Quindi diamo un'occhiata alle basi;

- Dispone di un'infrastruttura basata su fatture e ricevute di vendita

- Piani mensili flessibili a seconda delle tue esigenze

- Accetta carte di credito e debito, pagamenti ACH e transazioni e-check.

- Le commissioni per l'elaborazione dei pagamenti ricorrenti dipendono dal piano preferito

Intuit Quickbooks Pagamenti ricorrenti: prezzi

Come notato sopra, la struttura dei prezzi è attiva Quickbooks dipende strettamente dal tipo di piano che vuoi seguire. Attualmente, i commercianti possono usare la versione mobile o desktop del software.

Il primo piano, in particolare, non ha una tariffa mensile ma ha commissioni più elevate. Quindi vediamo le tariffe per ciascuno;

Quickbooks online

- Commissioni per l'elaborazione automatizzata dei pagamenti ricorrenti: 3.1% + 25 ¢ per il primo piano e 1% + 2.9 ¢ per il secondo piano.

- Transazioni fatture online - 2.9% + 25 ¢ per il 1 ° piano e 2.75 + 25 ¢ per il 2 ° piano.

- Pagamenti ACH: gratuiti su entrambi i piani

- Costi mensili: gratuiti per il 1 ° piano e $ 16 per il 2 ° piano.

Quickbooks Desktop Opzione

- Commissioni di elaborazione dei pagamenti ricorrenti automatizzate: 3.1% + 25 ¢ per il piano 1 e 2.9% + 25 ¢ per il piano 2.

- Transazioni di fatture online: 3.1% + 25 ¢ per il piano 1 e 2.9% + 25 ¢ per il piano 2

- Transazioni di persona: 2.2% + 25 ¢ per il 1 ° piano e 1.5% + 25 ¢ per il 2 ° piano.

- Pagamenti ACH ed eCheck- $ 1 su entrambi i piani

- Tariffe mensili: $ 0 per il primo piano e $ 1 per il secondo piano.

Il mio consiglio veloce?

Ti suggerirei di fare alcune economie di scala e vedere quale piano è perfetto per la tua configurazione aziendale. Questo ti aiuterà precisamente a sapere quale pacchetto addebita meno le commissioni di elaborazione.

Come Quickbooks esegue le tue operazioni

Ha un caveau sicuro, proprio come le sue controparti. Con un semplice clic di un pulsante, Quickbooks invia fatture e ricevute di vendita a tutti i clienti abbonati all'orario esatto previsto.

Se sei un principiante di questo processore di pagamento, puoi fare in modo che la sua configurazione guida il tuo compagno e fare le cose in modo conveniente. Inoltre, Quickbooks ha un'opzione "crea ricorrente". Tutto quello che devi fare è fare clic sul pulsante. Non molto. Poiché il tuo cliente deve approvare gli addebiti ricorrenti, Quickbooks genera un modulo di autorizzazione pieno di risorse che deve essere compilato dal cliente.

Pagamenti ricorrenti di Quickbooks: qual è il vantaggio considerevole?

In virtù del fatto di essere un popolare software di contabilità, è abbastanza ovvio che Quickbooks ordinerà i tuoi pagamenti in modo professionale. Senza dimenticare il fatto che si integra perfettamente con quasi tutti i canali di vendita e-commerce.

Conclusione

Tutto considerato è prudente identificare quali sono i tuoi interessi commerciali prima di scegliere un processore di pagamento ricorrente. Se nessuno di questi sembra la soluzione perfetta per la tua impresa, puoi dare un'occhiata ad altri giocatori come Chargebee e PaySimpleSono ugualmente bravi con le transazioni ricorrenti.

Questi strumenti sono convenienti per entrambi startupe aziende che hanno bisogno di crescere. Ognuno ha un modello di prezzo diverso per attività come l'invio di fatture, transazioni ricorrenti come abbonamenti, vendite di abbonamenti e molto altro. Tutto ciò che devi fare è capire dove si trovano le tue esigenze come commerciante. Semplice come sembra.