Alors que les divers modèles commerciaux se préparent à prospérer à l'échelle mondiale, il est nécessaire de faciliter le processus de facturation. Les paiements récurrents permettent aux commerçants et aux clients de faire des affaires. Comme un startup, faire en sorte que votre entreprise ait des clients fidèles qui paient régulièrement pour vos biens ou services est assez intimidant.

La vérité est que les paiements récurrents sont assez inévitables dans le cadre des services marchands. En tant que consommateur, vous devez être coupable d’autoriser des paiements récurrents à un moment donné.

Utilisons une illustration pour avoir un aperçu de ce que je tente de suggérer.

Les services de diffusion en continu tels que Netflix, Amazon Prime, HBO et Spotify permettent aux clients de payer leurs forfaits mensuels. De la même manière, les éditeurs de logiciels autorisent les entreprises récurrentes à l'expiration de votre package. Ce modèle basé sur un abonnement occupe une place centrale.

Comment fonctionnent les paiements récurrents

Obtenir toutes les transactions dans n'importe quelle entreprise ou abonnement que vous avez dans vos factures n'est jamais un processus exigeant. Pour les commerçants cependant, le hic, c'est que vous devez obtenir une autorisation requise de vos clients.

et ACH paiementsEn particulier, les mesures de sécurité sont très strictes et il en va de même pour tous les processeurs de paiement notables.

Une fois que vous avez synchronisé les détails de votre carte, le processeur demande des paiements récurrents sur les mêmes transactions. Si vous avez utilisé des applications comme PayPal, Square or Stripe tu comprends vraiment ce que je veux dire.

Alerte spoil!

Donc, juste vous savez, nous examinerons ces processeurs de paiement en détail dans ce guide et verrons comment chacun gère les paiements récurrents. Pour mettre les choses en contexte, vous avez besoin d'une solution tout compris pour accepter les paiements récurrents précisément si vous êtes un commerçant. Puisqu'il s'agit d'une sorte de processus automatisé, le processeur exécute toutes vos courses sans effort.

Supposons que vous souhaitiez facturer vos clients périodiquement, par exemple mensuellement, un processeur de paiement est conçu pour facturer vos clients selon les dates d'échéance prévues respectives.

Mais avant de vous lancer au hasard dans un processeur populaire au hasard, il est prudent d'analyser quels sont vos besoins les plus urgents. Désormais, chaque solution sur le marché dispose d'outils d'expertise pour que vos transactions soient sur la bonne voie.

Paiements récurrents axés sur les factures

Ce mode est automatisé de la même manière que les autres canaux de paiement traditionnels. Avec la technique basée sur la facture, le système débite la carte de débit ou de crédit d'un client une fois que la demande d'autorisation est traitée avec succès. Aussi simple que cela puisse paraître. Ce n'est pas quelque chose de proche de la physique quantique, pour ainsi dire.

Cependant, tous les processeurs ne sont pas suffisamment robustes pour prendre en charge ce type de transaction. Ceux qui le font offrent une solution impeccable en sauvegardant les informations de la première facture de vos clients pour les paiements ultérieurs.

Tant que les transactions précédentes arrivent à échéance avec succès, toutes les transactions suivantes sont une évidence. Ce que le processeur fait, c'est approuver automatiquement toutes les nouvelles factures. Habituellement, lorsqu'une facture est payée, le système met à jour le statut comme «réglé» ou «payé». Cela se reflète systématiquement sur tous vos rapports (marchands et clients).

Alors, qui devrait utiliser les paiements récurrents basés sur des factures? Regardons.

- Fournisseurs de services d'abonnement - J'entends par là les services de streaming, comme mentionné précédemment, les magazines en ligne et les services Saas tels que Magento, Shopify, ou encore WordPress' propre WooCommerce.

- Services aux membres - Il y a généralement une série de paiements récurrents à partir des adhésions, en particulier dans les modèles commerciaux tels que les installations de gym et de fitness, les clubs de sport, pour n'en nommer que quelques-uns.

- Services financiers - Sur ce compte, il est constructif de dire que vos plans d'épargne et de retraite comme le plan 401K familier tomberont certainement dans cette catégorie. Un autre cas typique est le remboursement de prêt où cette solution vous permet d'éviter de manquer à vos priorités financières.

Qu'en est-il des paiements récurrents pour les entreprises en ligne?

Eh bien, vous devez comprendre que les frais récurrents sont très importants ici. Il va sans dire qu'il existe également une bonne fraction des services d'adhésion en ligne pour le moment.

Et voici un scénario pratique.

Ainsi, si vous faites un achat de logiciel en ligne ou si vous vous inscrivez plutôt à un plan d’adhésion à un club social, c’est là qu’un paiement périodique en ligne prend effet pour exécuter tous vos paiements ultérieurs, sans faute.

Combien ça coûte de faire des paiements récurrents?

Fondamentalement, presque tout ce qui est utile et pratique a un prix. Vous devez être très au courant de cela. Et ainsi sont les processeurs de paiements récurrents. Quoi qu'il en soit, ce n'est pas beaucoup. Si l’on se base sur les détails factuels, les frais de traitement pour chaque paiement récurrent ne représentent généralement qu’un faible pourcentage du montant total de la transaction.

La plupart de ces transformateurs auront besoin de vous pour vous séparer de tout 1.5 à 3.5%, à peu près et quelques centimes en plus. En l'état actuel des choses, un processeur comme Square vous permet de gérer toutes vos transactions sans imputer de frais mensuels.

Les autres solutions de paiement fonctionnant de la même manière sont: Stripe et le gourou de la comptabilité, Paiements Quickbooks. Il vous suffit de régler les frais de transaction et vous êtes prêt à partir.

En revanche, les autres processeurs de paiement s'écartent sensiblement de cette formule. Prendre PayPal, comme notre exemple. Ce superbe fournisseur de compte marchand a des tarifs inférieurs à ceux des outils énumérés ci-dessus, mais le hic est, il est livré avec des frais mensuels.

Alors, avec qui devriez-vous aller? Avant toute chose, vous devez faire quelques calculs rapides et déterminer le modèle de paiement le moins tolérant pour les dépenses de votre entreprise. Bien sûr, cela dépend fortement de savoir si votre configuration est plus encline à la facturation ou à l’activité en ligne, en conséquence.

Ce qui est plus décisif et crucial, ce sont les avantages ou, en d'autres termes, les avantages viables que chaque solution de paiement récurrent est prête à mettre sur la table. Pour cette raison, nous devons examiner en profondeur certaines des principales solutions de paiement récurrent et voir comment chacune contraste avec son concurrent, respectivement.

Processeurs de paiement récurrents de premier plan

J'ai besoin que vous considériez cette partie comme un plan détaillé ou, si vous le souhaitez, un répertoire de ce que vous devez savoir en ce qui concerne les processeurs de paiement les meilleurs et les plus préférables du marché. À la fin de cette analyse détaillée, vous comprendrez en quoi chacune d’elles correspond à vos besoins particuliers.

Que vous soyez une entreprise ou un client, voici une ventilation des frais de traitement et des extras pour chaque paiement récurrent dans une enchère afin d'accélérer vos transactions.

Payline Data: Solution de paiements récurrents

Dans une large mesure, Payline semble être une alternative de bonne réputation qui se présente comme un processeur de paiement simple pour toutes vos factures récurrentes. Si, par exemple, vous exécutez un commerce d'abonnement de commerce électronique,

Je vous conseillerais d'essayer Payline Data en dehors.

Et voici mes motifs:

Payline a un modèle de facturation par abonnement unique pour les commerçants. À bord, vos tâches de traitement de cartes en ligne ne rencontreront aucune limite. En même temps, cette passerelle vous donne l’espace nécessaire pour tirer parti de trois options de facturation récurrentes différentes:

- Canal traditionnel - C'est une solution solide qui est à peu près dans une classe à part. Si vous choisissez d'utiliser cette option, vous pouvez configurer la facturation récurrente automatique pour un seul titulaire de carte via le traitement normal de la carte de crédit ou le Méthode de paiement ACH. Payline enregistre toutes les dates prédéfinies à des fins de facturation.

- Développement – Également connu sous le nom de plan de facturation récurrente, cette solution automatise les délais ou plutôt les intervalles pour les futurs paiements répétés et convertit le plan en un montant en dollars spécifié. Contrairement au canal précédent, cette option vous permet de créer un plan de paiement récurrent pour un nombre illimité de titulaires de carte, simultanément.

- Modifiable : – Il s’agit plutôt d’une solution pleine d’action qui permet à ses utilisateurs d’utiliser parfaitement sa technique de traitement en masse qui authentifie environ 50000 90 transactions en seulement XNUMX minutes. En pratique, vous pouvez facilement importer ces informations via un CSV ou fichier TXT.

Si vous êtes un commerçant au niveau de l'entreprise, l'option Modifiable est la seule solution dont vous aurez besoin pour vos transactions futures. Comme son nom l'indique, ce plan vous permet d'effectuer toutes sortes d'ajustements avec lesquels vous devez travailler. Pour illustrer davantage, la passerelle stocke votre modèle de feuille de calcul avec toutes les transactions en attente ultérieures et l'exécute dans un lot.

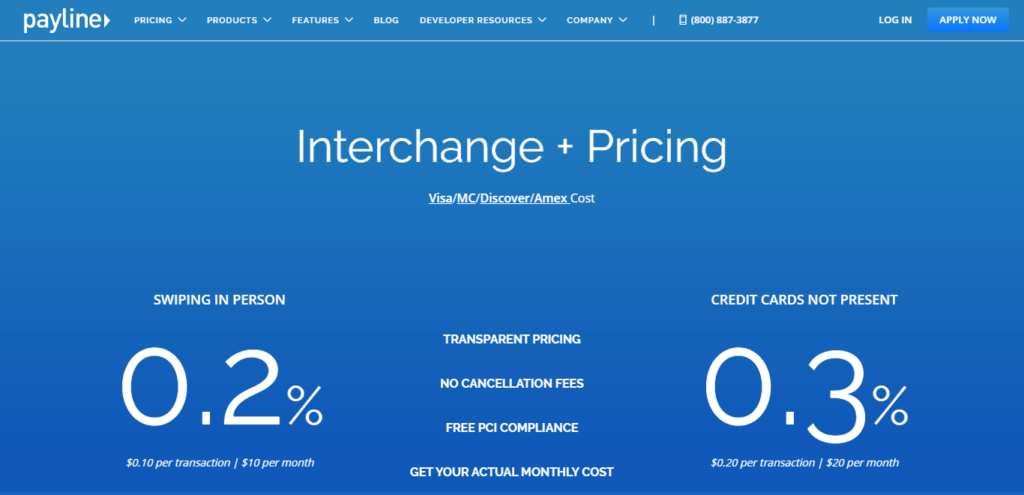

Payline Data Prix

Depuis que ce processeur de paiement récurrent s’étale dans de nombreux secteurs; sur abonnement, services marchands, etc., il propose un modèle de tarification personnalisable à ses utilisateurs. Bien qu'il n'y ait pas de frais d'annulation, Payline conserve sa stratégie en tant que processeur compatible PCI.

Il est clair que vos coûts mensuels dépendent principalement de la moyenne des transactions, du volume de traitement cumulé et de votre mode d’acceptation des cartes de crédit des clients. Si cela vous semble un peu flou, vous pouvez vous contenter de la calculatrice en ligne de Payline pour préciser vos frais de traitement mensuels.

La meilleure partie de ce fournisseur de compte marchand est qu'il égalise les chances en facturant des frais d'interchange sur les grandes cartes de crédit telles que Visa, Discover et Mastercard.

Pour le moment, voici ce qu’un commerçant doit savoir en un mot.

Si les clients glissent leurs cartes de crédit en personne, Payline facture 0.2% ou 0.10 $ par transaction. S'il n'y a pas de carte physique à glisser, vous ne vous séparerez que de 0.3 % pour toute la transaction.

- Plan de base - Comme autre option, vous pouvez payer $10 un mois plus $25 pour les frais de rétrofacturation (Découvrez les avantages qui viennent avec ce plan).

- Payline Connect Plan - Comme son nom l'indique, il relie les commerçants au canal le plus viable pour les transactions de commerce électronique. Son prix d'échange est 0.3% plus 20 cents. En outre, vous devez trier le $20 frais mensuels et $25 pour les rejets de débit aussi.

- Plan médical Payline - Ceci est le package le plus récent. Il est conçu pour les prestataires de soins de santé. Payline charge par votre prix d'échange à un taux de 0.30% plus 10 cents par transaction.

Si vous gérez des ACH paiements, ce processeur demande seulement 4% de l'ensemble des transactions. Le bon côté des choses est qu’il n’ya pas de frais mensuels. Parfois, les paiements ACH peuvent devenir un peu déroutants pour la plupart des marchands. Pour cette raison, Payline offre à ses clients une assistance professionnelle en matière de gestion de compte afin d’éliminer tous les incidents futurs ou déjà existants.

Paiements récurrents sur ligne de paiement: principaux avantages

Alors, pourquoi devrais-je être fou de Payline? C'est une question assez simple que tout commerçant poserait. En premier lieu, cette solution élève le statut de sécurité sur toutes ses transactions et vous permet de continuer à évoluer chaque fois que votre entreprise progresse à grands pas vers une liste d'abonnements plus longue. si, par exemple, il fonctionne sur un tel modèle.

Deuxièmement, ses intégrations instantanées avec de puissantes applications permettent à tous les marchands d'atteindre leurs objectifs. Et si je suis un marchand en ligne, comment puis-je l'intégrer au panier de mon magasin?

Laissez-moi vous donner un résumé de ce avec quoi ce processeur de paiement récurrent se synchronise exactement.

En l'absence d'efforts décourageants, Payline s'intègre aux canaux de vente tels que Volusion, Shopify, WooCommerce, Intuit Quickbooks, 3dcart, PrestaShop, Magnéto, Et la liste continue.

Pour chanter un air plus clair sur ses fonctionnalités, je dois donner beaucoup de crédit à son terminal virtuel. Il est si compétent et contribue à l'horaire quotidien de presque tous les marchands de diverses niches. Comme prévu par tout utilisateur potentiel, Terminal virtuel de Payline vous donne accès à son service récurrent de facturation qui propose des options de facturation descriptives. En conséquence, vous créez un plan fluide pour tous les paiements programmés.

Square Paiements récurrents

Vous devez savoir que Square est un patron éminent avec une part du lion dans l'industrie du traitement des comptes marchands. Puisque je ne veux pas paraître redondant en le louant avec ce dont vous êtes peut-être conscient, je vais tout de suite aborder ce qui est lié au sujet d'aujourd'hui.

En quoi Square Gère les paiements récurrents

Square, étant un système de point de vente remarquable, basé sur le cloud ou installé localement, il ne devrait pas vous surprendre qu'il puisse gérer avec brio toutes vos transactions par carte de crédit et, par conséquent, gérer tout type de paiements récurrents au niveau industriel. Je suis impressionné par Square's guide d'installation qui montre aux nouveaux utilisateurs comment configurer les paiements récurrents.

Pour des raisons de sécurité, Square respecte légalement toutes les règles PCI. Soyez informé et rassuré : les informations de carte de crédit de votre client sont toujours entre de bonnes mains. Si le commerçant facture un client par facture, SquareLe système envoie une notification de lien contenant le formulaire d'informations requis au client.

Les données sont stockées en toute sécurité sur une carte sur fichier (CoF). Ce sont les cerveaux derrière les transactions initiées par facture. Ce processus s'exécute en temps réel et génère automatiquement des rapports qui sont envoyés aux clients comme preuve de toutes vos factures «payées». Pour ceux qui possèdent un en magasin, vous pouvez aider vos clients à la convenance de votre système de point de vente ou de votre tableau de bord mobile.

Alors coupons la chasse. Voici pourquoi vous devez considérer profondément le magnifique Square en tant que fournisseur de paiement récurrent riche en fonctionnalités;

- Square a des critères de facturation captivants pour toutes les configurations d'entreprise.

- Le tableau de bord est adapté aux débutants, je dois coïncider.

- Il n'y a absolument aucun frais mensuel ni aucun supplément (0 $).

- Il accepte les paiements de toutes les principales cartes de crédit et de débit du marché. Cela inclut les transactions sur le porte-monnaie électronique.

- Les frais de traitement des paiements récurrents sont assez bas: 3.5% + 10 ¢, pour être précis.

Mais voici le hic écœurant.

C'est vraiment dommage que Square n'est pas le bon outil pour traiter avec PayPal ou ACH paiements.

SquarePrix de par type de transaction de vente

- Frais de compte marchand - zéro

- Paiements récurrents automatisés - 3.5% plus 15 cents par transaction.

- Paiements récurrents initiés par facture - 2.9% plus 30 cents pour chaque transaction.

- Ventes virtuelles en personne et dans les magasins Brick and Mortar - 2.75 % par transaction de vente.

Compte tenu de ce que facturent les autres processeurs de cette liste, il est clairement indiqué que SquareLes prix sont légèrement exagérés. De l'autre côté de l'image, Square est sans conteste, un processeur de paiements récurrents indéfectible pour les commerçants qui gèrent un modèle commercial Bricks and Clicks.

Square Paiements récurrents: Bottomline

Si vous êtes à la recherche d'un processeur de paiement récurrent en ligne, Square, tout comme les autres solutions conventionnelles, pourrait être ce dont vous avez vraiment besoin pour prévaloir dans les futures transactions récurrentes. Il a une courbe d'apprentissage fluide et une base solide de gestion de la relation client (CRM).

Si vous êtes nouveau Squaretableau de bord, la bonne nouvelle que vous n'aurez pas besoin de sauter à l'élastique inutilement lors de la configuration de tout. Ce processeur interagit avec ses utilisateurs de manière systématique et efficace.

Identique à d'autres outils de paiement perspicaces, Square utilise l'approche basée sur les factures pour envoyer des factures récurrentes à vos clients, sous réserve des taux d'interchange. S'il y a des dépenses supplémentaires qui doivent être jointes à la facture, Square permet de facturer le client en tant que transaction distincte ou de l'inclure dans les coûts récurrents prédéfinis.

En fonction de vos priorités, vous avez deux options pour jouer. Outre les transactions récurrentes, Square dispose d'une infrastructure habile pour les commerçants dont l'intérêt est davantage axé sur les vitrines. C'est une solution pratique pour les magasins en ligne qui traitent les transactions mobiles. Contrairement à d'autres paiements récurrents, Square facture moins de frais de traitement pour d'autres actions majeures.

Si vous dirigez une entreprise de vente au détail, qu'elle soit petite ou grande, SquareLe système de point de vente répond parfaitement à toutes vos tâches exigeantes. Il vous met à jour avec des rapports de ventes quotidiens, vous permet d'importer et de synchroniser automatiquement votre inventaire avec le point de vente mobile. Si vous exécutez une configuration d'entreprise de milieu de gamme, Square C'est le système le plus pratiqué et le plus utilisé pour le règlement de vos factures récurrentes.

PayPal Paiements récurrents

Nous devons admettre que PayPal joue carrément à bien des égards comme un processeur de paiement d’élite. En tant que fournisseur de services de paiement de comptes marchands auprès de géants du commerce électronique comme Amazon, e-Bay, et le plus récent, Alibaba, PayPal montre la même chose avec les paiements récurrents aussi.

Il a tellement à donner que de prendre des marchands d'affaires en ligne. Alors, quel est le problème avec cet outil? Vous pourriez vous demander.

Eh bien, laissez-moi vous donner un bref aperçu:

- Cette solution est axée sur la facturation pour aider les entreprises en ligne et en magasin à gérer les transactions.

- Frais mensuels - Frais PayPal $30 pour le terminal virtuel plus

- Frais de traitement de factures récurrentes - 2.9% + 30 cents par transaction.

- Types de paiement - Paiements Paypal, transactions par carte de crédit ou de débit et services de portefeuille électronique.

- PayPal utilise une technologie avancée de protection contre la fraude

À ce jour, PayPal ne garantit pas une sécurité exclusive ni une plateforme stable pour les paiements initiés par ACH et les chèques électroniques.

Modèle de tarification commerciale PayPal

- Paiements virtuels et en magasin en personne - 2.7 % pour chaque transaction.

- Boutiques en ligne et abonnements à des sites Web - 2.9% + 30 cents par transaction.

- Paiements récurrents automatisés - 2.9% + 30 cents par transaction.

- Frais de terminal virtuel - $30 par mois.

- Facturation- $0 par mois

- Extension de paiements récurrents autorisés - $10 chaque mois.

PayPal facture des frais mensuels (30 $) car le commerçant doit disposer d'un portail virtuel ou passer au plan Pro Payments. Ce dernier coûte le même prix que d'avoir un terminal virtuel.

Si vous êtes dans le train du commerce électronique, PayPal offre des tarifs concurrentiels et des avantages tout à fait significatifs à suivre sur votre boutique en ligne. Il s'intègre de manière transparente aux paniers de magasinage populaires 3rd tels que Salesforce, Wix, Shopify, WooCommmece et BigCommerce.

De plus, il se synchronise avec des outils de comptabilité tels que Quickbooks et Xero. En toute précision, vous ne pouvez certainement jamais vous tromper avec le système de facturation en ligne de PayPal. Sans oublier qu'il a des frais de transaction récurrents moins élevés que son homologue, Square.

Comment PayPal gère vos paiements récurrents.

De manière satisfaisante, le système de support de PayPal guide de manière proactive tous les utilisateurs potentiels sur la façon d'utiliser ses services de paiement récurrents. Cela mis à part, il a tutoriels exhaustifs cela vous guidera pour tirer le meilleur parti de ses options de paiement parfaitement synchronisées dans le commerce électronique.

Pour compléter les configurations de paiements récurrents, il vous suffit de:

- Définissez le montant du paiement récurrent. Vous pouvez exécuter cette action directement à partir de votre tableau de bord, où vous pouvez toujours créer l'option "S'abonner" pour que vos clients puissent passer à la caisse.

- Attachez le bouton "Abonnement" aux pages de destination de vos produits et à d'autres canaux marketing.

- Pendant que les clients s'abonnent en terminant le processus de commande, PayPal enregistre le calendrier des paiements récurrents selon des intervalles prédéfinis (c'est-à-dire mensuels).

- Paypal facturera ultérieurement à chaque client le montant correspondant à payer.

Paiements récurrents PayPal: derniers mots

En ce qui concerne les paiements récurrents, PayPal offre aux clients une possibilité logique d'utiliser leurs comptes personnels chaque fois qu'ils doivent payer pour des services marchands via des cartes de crédit ou de débit.

De plus, PayPal est devenu l'un des services de paiement les plus recherchés par de nombreux clients en ligne.

Stripe Paiement régulier

Stripe est un concurrent agressif qui a la prouesse de se mesurer à un outil aussi musclé que PayPal. À l'instar de ce dernier, il s'agit d'un processeur de paiements récurrents très réputé qui gère la facturation en ligne, les transactions par abonnement et toutes sortes de services d'abonnement en ligne.

Jetez un coup d'œil à ses fonctionnalités flexibles;

- Contrairement aux processeurs PayPal, Stripe accepte les paiements ACH et les chèques électroniques.

- Types de paiements - Permet des transactions récurrentes à partir des paiements par carte de crédit et de débit des clients. Accepte également les services eWallet.

- Il prend en charge les transactions basées sur les factures et émet des services de reçus de vente.

- Idéal pour les entreprises en ligne qui proposent un abonnement - les services orientés et ceux qui vendent des abonnements en ligne.

Paiements récurrents Stripe : tarifs

- Frais mensuels - 0 $

- Transactions récurrentes automatiques - 2.9% + 30 cents par transaction

- Abonnements à la boutique en ligne et aux sites Web - 2.9% + 30 cents par transaction.

Au vu de ces chiffres, il est indéniable que Stripe facture bien moins que la plupart de ses concurrents, y compris PayPal. Même sans frais mensuels en place, le sous-traitant gère toujours ses services de paiements récurrents de manière concluante.

L'inconvénient est que si vous êtes un commerçant en ligne, vous devrez vous séparer des principaux paiements PayPal, car Stripe ne les prend pas en charge pour le moment.

Comment fonctionnent les paiements récurrents Stripe

En termes simples anglais, Stripe semble être une solution adaptée qui s’intègre aux canaux de vente en ligne pour maintenir un processus important d’authentification des clients tout en gérant les paiements récurrents en vrac.

En réalité, WooCommerce fait partie des solutions qui recommandent fortement Stripe comme l'option de paiement la plus résolue. Son intégration automatisée avec plusieurs boutiques en ligne permet aux commerçants de collecter les paiements d'abonnement et d'envoyer des factures en appuyant simplement sur un bouton.

Il est assez facile d'inclure un bouton d'abonnement ou d'adhésion contextuel avec Stripe. Un grand merci à ses intégrations qui sont à la hauteur de la tâche. Grâce à cette fonctionnalité, vous pouvez ajuster les pages de destination de votre site Web pour gagner davantage auprès des visiteurs potentiels.

En règle générale, Stipe est un processeur conforme à la norme PCI. Vous n'avez donc pas à vous soucier des problèmes de sécurité. Les informations de carte de crédit de vos clients sont stockées en toute sécurité dans le coffre-fort virtuel de Stripe.

Lorsqu'une transaction récurrente prend effet avec succès conformément au calendrier de paiement, une notification en temps réel est envoyée au client par courrier électronique.

Paiements récurrents Stripe : cette alternative est-elle avantageuse ?

Pour le commerçant comme pour les clients, il s'agit d'un processeur de paiement récurrent efficace. Tout d'abord, il n'entraîne aucun frais mensuel, contrairement à PayPal, où vous devez payer 40 $ par mois. En lien étroit avec cela, Stripe se connecte à d'autres processeurs de paiement en ligne, notamment PayPal.

Stripe n'a cependant aucune idée des systèmes de point de vente au détail. C'est là que réside le problème.

Intuit Quickbooks Paiements récurrents

Je sais que vous devez avoir entendu parler de cet outil de comptabilité parfait. Étonnamment, Quickbooks est également un multitâche déchiré. Il gère assez bien les paiements récurrents, tout comme les processeurs susmentionnés.

Alors regardons les bases;

- Dispose d'une infrastructure basée sur les factures et les reçus de vente

- Plans mensuels flexibles en fonction de vos besoins

- Accepte les cartes de crédit et de débit, les paiements ACH et les transactions par chèque électronique.

- Les frais de traitement des paiements récurrents dépendent de votre forfait préféré

Intuit Quickbooks Paiements récurrents: Tarification

Comme indiqué ci-dessus, la structure de prix sur Quickbooks Cela dépend strictement du type de forfait que vous souhaitez utiliser. Actuellement, les commerçants peuvent utiliser la version mobile ou de bureau du logiciel.

Le premier plan, en particulier, ne comporte pas de frais mensuels, mais des frais plus élevés. Voyons donc les tarifs pour chacun;

Quickbooks en ligne

- Frais de traitement automatisé des paiements récurrents - 3.1% + 25 ¢ pour le 1er forfait et 2.9% + 25 ¢ pour le 2e forfait.

- Transactions de facturation en ligne - 2.9% + 25 ¢ pour le 1er plan et 2.75 + 25 ¢ pour le 2e plan.

- Paiements ACH - Gratuit sur les deux plans

- Frais mensuels - Gratuit sur le premier plan et 1 $ pour le deuxième plan.

Quickbooks Desktop Option

- Frais de traitement automatisé des paiements récurrents - 3.1% + 25 ¢ pour le plan 1 et 2.9% + 25 ¢ pour le plan 2.

- Transactions de facture en ligne - 3.1% + 25 ¢ pour le plan 1 et 2.9% + 25 ¢ pour le plan 2

- Transactions en personne - 2.2% + 25 ¢ pour le 1er plan et 1.5% + 25 ¢ pour le 2e plan.

- Paiements ACH et eCheck - 1 $ sur les deux plans

- Frais mensuels - 0 $ sur le premier plan et 1 $ pour le deuxième plan.

Mon petit conseil?

Je suggérerais que vous fassiez en quelque sorte des économies d’échelle et que le plan soit parfait pour la configuration de votre entreprise. Cela vous aidera précisément à savoir quel forfait facture moins les frais de traitement.

Comment Quickbooks gère vos opérations

Il a un coffre-fort sécurisé, tout comme ses homologues. Par un simple clic sur un bouton, Quickbooks envoie des factures et des reçus de vente à tous vos clients abonnés à l'heure programmée exacte.

Si vous êtes un débutant dans ce processeur de paiement, vous pouvez faire de son guide de configuration votre compagnon et faire avancer les choses de manière rapide. De plus, Quickbooks propose une option «rendre récurrent». Tout ce que vous avez à faire est de cliquer sur le bouton. Pas grand chose. Étant donné que votre client doit approuver les débits récurrents, Quickbooks génère un formulaire d'autorisation ingénieux à remplir par le client.

Quickbooks Paiements récurrents: Quel est l'avantage considérable?

En tant que logiciel de comptabilité populaire, il est assez évident que Quickbooks triera vos paiements de manière professionnelle. Sans oublier le fait qu'il s'intègre parfaitement à presque tous les canaux de vente en ligne.

Conclusion

Il est prudent de définir tous les intérêts de votre entreprise avant de choisir un processeur de paiement récurrent. Si rien de tout cela ne convient parfaitement à votre entreprise, vous pouvez consulter d’autres acteurs tels que Chargebee et PaySimpleIls sont tout aussi bons avec les transactions récurrentes.

Ces outils sont pratiques pour les deux startupLes entreprises qui ont besoin de se développer. Chacune d'entre elles propose un modèle de tarification différent pour des tâches telles que l'envoi de factures, les transactions récurrentes telles que les adhésions, les ventes d'abonnements et bien plus encore. Il vous suffit de déterminer quels sont vos besoins en tant que commerçant. C'est aussi simple que cela.