Pour commencer, ACH est un acronyme qui signifie Chambre de compensation automatisée. En règle générale, il s’agit d’un service de paiement qui contrôle et transcende les autres transactions de paiement électroniques. D'un point de vue pratique, vous pourriez être un commerçant qui traite avec des clients qui paient des biens et des services via des transactions sans papier.

Dites, par exemple, le remboursement d'un prêt ou les paiements directs à tous les employés figurant sur votre liste de paie. Les traites bancaires et les virements automatiques utilisent également cette méthode.

Les paiements ACH sont hautement considérés comme irréprochables et fiables dans un nombre de transactions illimitées et variées. ACH est plutôt un transfert de fonds électronique (TEF) entre institutions financières qui constitue une meilleure alternative par rapport aux autres méthodes.

En conséquence, il s'agit d'un canal permettant de transférer de l'argent d'un compte bancaire à un autre, soit par virement bancaire, par carte de crédit ou, dans d'autres cas, en espèces.

En tant que moyen de compensation des paiements électroniques, ACH est considéré comme un moyen sécurisé et rapide pour compenser les transactions en attente dans les institutions bancaires, contrairement aux chèques papier. Dans ce dernier cas, vous devrez peut-être supporter la lenteur des services de messagerie.

Qu'est-ce qu'un paiement ACH ? La chambre de compensation automatisée (ACH) signifie-t-elle ?

Alors, où exactement les paiements ACH sont-ils principalement utilisés?

Regardons.

Principalement, ACH est une préférence nécessaire pour les personnes qui doivent payer leurs factures par voie électronique. Dans le même sens, c'est une méthode qui s'avère pratique si vous souhaitez collecter des paiements uniques ou récurrents des clients.

Si vous voyez désormais ce terme se refléter sur vos relevés bancaires, cela ne devrait plus vous paraître étrange maintenant que vous avez un aperçu de ce que cela signifie.

Les transactions de débit et de crédit sur ACH sont relativement simples. Considérant que toutes les transactions sont électroniques, le client doit émettre un consentement formel en tant que procédure initier le paiement.

Avant toute chose, cette autorisation doit être donnée à l'institution ou à la société d'origine pour pouvoir débiter une certaine somme d'argent. Selon la nature de vos transactions, vous devrez peut-être signer un formulaire d'autorisation officiel. Une autre option consiste à donner votre consentement par le biais d'une conversation téléphonique aux autorités requises.

Les transactions de paiement ACH ne sont toutefois pas aussi instantanées que celles effectuées directement via des cartes de crédit et de débit lors de l’achat de biens et de services. Le processus d'autorisation n'est pas vérifié en temps réel.

Dépôt direct ACH vs paiement direct ACH

À l'heure actuelle, il existe deux versions principales des paiements ACH.

- Dépôt direct ACH- Avec les transactions de dépôt direct ACH, les entités commerciales, les consommateurs ou d'autres établissements peuvent envoyer de l'argent sur leurs comptes bancaires ou à leurs fournisseurs via des processeurs de paiement ACH sécurisés tels que Dwolla, Venmo or PayPal. Un autre exemple est le moment où ils souhaitent régler leur masse salariale en envoyant de l'argent sur les comptes bancaires de leurs employés.

- Paiement direct ACH– C’est tout le contraire du terme ci-dessus. Au lieu d’envoyer de l’argent vers d’autres comptes, les particuliers et les entreprises retirent des fonds d’autres comptes. Prenons par exemple votre Abonnement Netflix. La société tire automatiquement de l'argent de votre compte bancaire à l'expiration du plan précédent.

À première vue, la signification fondamentale de ACH est parfaitement logique pour tout profane. Le fait est que vous devez envisager de nombreuses terminologies importantes sur les marchés financiers.

Termes communs des paiements ACH

Alors, voici un bref répertoire des termes utilisés dans le processus de paiement ACH;

Chambre de compensation

En banque, c'est l'institution financière qui approuve les transactions de paiement. En règle générale, le réseau ACH utilise deux chambres de compensation; la Réserve fédérale et la chambre de compensation, qui joue le rôle d'intermédiaire entre tous les établissements financiers utilisant le modèle ACH.

Chaînes de vente

En termes simples, cela signifie que tous les paiements sont traités automatiquement. En d'autres termes, aucune entrée manuelle n'est impliquée. Les ordinateurs prennent le volant une fois que vous vous inscrivez pour les transactions de paiement ACH.

NACHA

Anciennement connu sous le nom de Association nationale des centres d'échange automatisés, c’est un organe qui régit toutes les transactions effectuées par le réseau ACH. Puisqu'il y a des milliards de transactions en cours; parmi les paiements B2B, les paiements électroniques, etc., cet organisme réglemente toutes les transactions via un cadre juridique prédéfini.

Cet organe juridique exerce ses pouvoirs de surveillance sur les établissements bancaires, fournisseurs de comptes marchands, et tous les autres acteurs des marchés financiers.

ODFI

Eh bien, l'acronyme signifie Institution financière de dépôt d'origine qui est principalement mentionné dans les transactions bancaires. Ce qu'il fait, c'est qu'il agit en tant qu'intermédiaire entre l'infrastructure de la Réserve fédérale ou le système ACH et l'initiateur d'une transaction particulière. Il est légalement habilité à vérifier si toutes les transactions effectuées via le système de paiement ACH sont conformes aux règles et réglementations de la pratique.

Habituellement, les institutions financières (initiateurs) qui ont reçu le mandat de constituer des dépositaires dans la réserve sont généralement reconnues comme membres du système ACH. Ces banques commencent toujours toutes les transactions en agissant dans l’intérêt de leurs clients. Si vous creusez plus profondément, vous vous rendrez compte que le mode de fonctionnement de l'IEDD est soumis à des normes de sécurité rigoureuses, qui sont un peu plus élevées que celles du système de contrôle.

Auteur

Cette phrase a des significations multiples dans le secteur bancaire. Le plus souvent, on entend un banquier hypothécaire qui travaille avec ou entretient des relations avec la banque qui dispose d'une facilité de crédit pour financer l'achat en perspective des emprunteurs.

Dans d'autres cas, un initiateur est mieux décrit comme l'institution financière qui, au sens figuré, se réserve le droit de faciliter l'hypothèque en la vendant à une autre partie, qui à son tour, négocie les conditions avec l'emprunteur. Il convient de noter qu'un initiateur peut être soit un particulier (promoteur immobilier privé/propriétaire individuel) soit une société.

RFDI

Cela signifie Institution de dépôt financier destinataire. C'est la banque du destinataire qui crédite personnellement le compte du titulaire du compte. Le destinataire, dans ce contexte, sera l’employé ou le fournisseur.

Comment fonctionnent les paiements ACH ?

Si le fournisseur a un site Web, l’émetteur peut avoir besoin de se connecter (via un nom d’utilisateur et un mot de passe) pour terminer le processus d’authentification du client. C'est la première étape pour lancer une transaction de débit depuis votre compte via le réseau ACH. Cela va sans dire, la transmission électronique des paiements est un moyen sûr, rapide et sécurisé de transférer des fonds à un autre titulaire de compte.

Cela prend effet une fois que l'institution financière de dépôt d'origine (ODFI) a obtenu le consentement absolu de l'initiateur. En l'absence de demande, le paiement ACH ne peut être autorisé. En règle générale, les transactions ACH arrivent généralement à échéance en un ou deux jours ouvrables

Utilisons une vraie illustration.

PayPal est le meilleur exemple à utiliser dans ce contexte. En tant que client, vous devrez certainement d'abord vérifier une facture qui vous est envoyée. Supposons donc que vous ayez correctement rempli les informations de facturation. Une fois que le paiement a été programmé pour être réglé à une date précise, le site Web du commerçant utilise le Passerelle Payflow et envoie des informations précises à PayPal.

À partir de là, PayPal traite les données et crée une date de paiement programmée exacte, telle qu'autorisée par le client. En conséquence, PayPal trie les informations de paiement ACH et utilise une connexion cryptée (de bout en bout) pour les transmettre à l'ODFI pour examen. Le problème est que ces informations sont envoyées strictement à la date précise spécifiée par le client.

Une fois que l'ODFI a traité tous les détails, il le transmet électroniquement à la Réserve fédérale. Le réseau ACH partage cette demande avec la banque du client.

C'est donc là que l'argent change de mains…

La Réserve fédérale procède au crédit de l'ODFI du montant délibéré et à la date convenue par le client. Le montant est le même que celui que le système ACH dépose sous la forme d'une opération de débit. L'OFDI débitera ensuite ce montant exact conformément aux conditions d'autorisation envoyées via le système ACH à partir du compte de carte de crédit ou de débit du client.

Retour à notre illustration.

PayPal aura alors le droit d'expédier une transaction subordonnée au compte du commerçant, du commerçant ou du commerçant; celui qui vous concerne le mieux. Cette transaction crédite le compte du client du montant facturé si la date de paiement prédéfinie est arrivée à échéance. Le client recevra un relevé bancaire détaillé sur une base périodique (mensuelle) indiquant la date, l'heure et la nature de chaque transaction initiée par ACH.

Il en va de même pour les marchands qui utilisent PayPal comme plateforme de facturation. Le tableau de bord de PayPal affiche des rapports concis et précis de chaque paiement précédent des clients. De la même manière, l'ODFI assure le suivi de tous les paiements.

Quels sont les meilleurs processeurs de paiement ACH ?

PayPal

Oui bien sur, PayPal ira à notre liste. Pas que ce soit un battage publicitaire d'affiliation, pour ainsi dire. L’accord est que, avec ce processeur ACH, vous ne ferez face à aucun déficit majeur. C'est un outil tout compris qui est rapide mais dont les frais de traitement sont bas. Puisque je suis sur le point d’énumérer quelques-uns de ses équivalents, je crois que cela va même s’affaiblir.

Avec ce type de logiciel, vous pouvez facilement effectuer ces autres tâches d’une manière simpliste;

- Vous pouvez choisir votre mode de paiement préféré. Que ce soit les transactions ACH, les virements électroniques internationaux, les cartes de crédit et de débit, vous le nommez.

- Pour les commerçants, la bonne nouvelle est que, à partir de ce point unique, vous pouvez choisir la méthode la plus appropriée pour vous faire payer par les clients.

- Il est compatible avec les appareils mobiles. Il est remarquablement responsive sur les appareils iOS et Android.

- Il suit régulièrement les règles comptables en triant vos fonds par «Dettes» et «Créances», en conséquence.

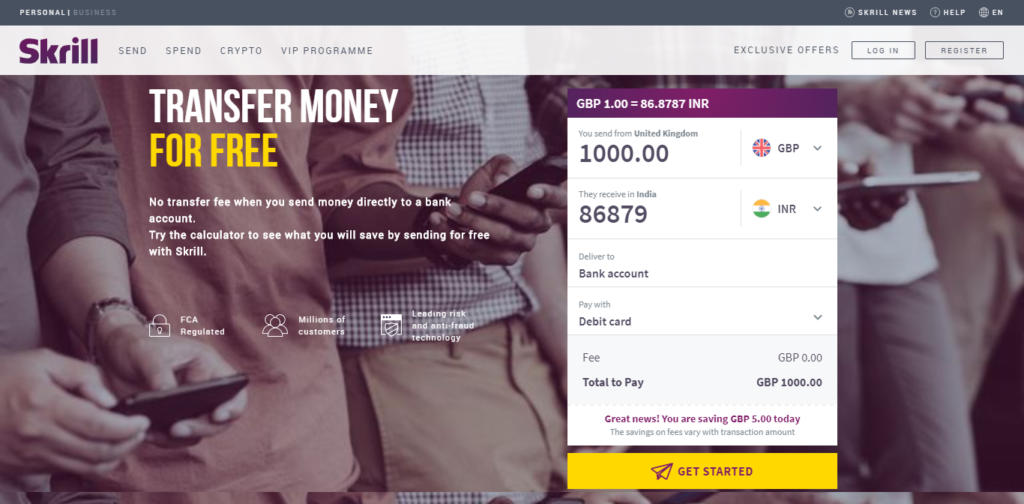

Skrill

Skrill a les mêmes tarifs que ceux de PayPal. Vous pouvez ajouter votre compte bancaire sur votre compte Skrill, sous réserve du paiement pré-autorisé. débits et conditions générales d'ACH. C'est assez facile de créer votre compte ici.

Ce logiciel vous aide à effectuer des virements bancaires du montant que vous dictez via le système ACH. Il est tout à fait possible d'effectuer un virement électronique, car votre compte Skrill est synchronisé avec les détails de votre carte de crédit ou de débit. Pareil que Projet de loi, ce processeur de paiement ACH est assez compétent et à la hauteur de la tâche.

Stripe

Ce processeur de paiement est doté de très nombreuses configurations. Avec les goûts de Lyft, WooCommerce, Xero et Shopify synchroniser avec ce processeur, Stripe est fondamentalement, une alternative ACH appropriée à intégrer dans vos transactions futures.

Stripe donne à ses utilisateurs l'accès à un tableau de bord convivial où ils peuvent lier leurs comptes bancaires aux paiements ACH. conditions et services qui sont à la tâche pour sécuriser toute demande d'autorisation.

Bill.Com

Pour ceux qui ne savent pas, bill.com est un processeur de paiement automatisé pour effectuer toutes les transactions via le système ACH. Il vous aide à envoyer des factures ou à effectuer un paiement à temps. La meilleure partie de ce système orienté ACH est qu’il s’intègre aux applications de comptabilité telles que Quickbooks, Xero, Sage Intacct et Oracle, Juste pour en nommer quelques-uns. La plupart de tout, tout est entièrement sans papier. Vraiment vous fait gagner du temps.

ACH Payments Vs Credit & Debit Cards Vs Paper Checks Vs Wire Transfer

Basé sur des faits réels, l’ACH est plus résistant et bien construit pour optimiser vos transactions financières. Il s’agit d’un canal privilégié qui surpasse à la fois la sécurité des cartes de crédit et de débit tout en transmettant toutes les mises à jour des autorisations via l’investissement étranger direct. Comme il est en quelque sorte en liaison avec un cadre juridique reconnu, il a la capacité de traiter des transactions en vrac.

Pour cette raison, ses frais de traitement seront indéniablement inférieurs à ceux des cartes de crédit. Avec les cartes de débit, ils tirent également de l’argent sur les comptes chèques de la même manière que le système ACH, mais comme ils opèrent sur le réseau de cartes, ils facturent les mêmes frais que les cartes de crédit.

Avec l'option de virement bancaire, voici la différence.

En pratique, le virement bancaire est un type d'ETF utilisé pour les paiements de petits volumes. Leur temps de traitement est toujours en temps réel, contrairement à ACH qui trie les transactions en différents niveaux puis les envoie plus tard pour traitement à l'heure prévue. Le virement bancaire effectue le traitement par transaction individuelle.

Quels sont les avantages des paiements ACH ?

Le plus souvent, les gens optent pour ACH car c'est pratique à bien des égards. Il existe des motifs légitimes pour lesquels consommateurs et entreprises devraient utiliser le système ACH. Certains de ses avantages sont;

- Il a un temps de traitement plus rapide

- Frais de traitement réduits. Pour les fournisseurs qui acceptent les cartes de crédit et de débit des clients, ACH peut vous faire économiser quelques dollars.

- C'est un canal idéal pour les factures récurrentes. Cela apporte une nouvelle forme de flexibilité. Plus besoin de faire des chèques pour payer vos factures de temps en temps. Vous pouvez automatiser vos transactions pour que tout soit géré en un clic. Autrement dit, c'est idéal pour les consommateurs qui ont besoin d'automatiser leurs paiements afin de ne pas manquer leurs dates d'échéance.

- Pour les clients, cela leur donne une plateforme de facturation automatisée. Un marchand proposant des services par abonnement peut utiliser un processeur ACH tel que Dwolla or Chargebee.

- C'est une alternative assez solide aux chèques et aux transactions par carte de crédit.

- Toutes les transactions sont sans papier. Cela élève le Sécurité pour les clients et les commerçants, chaque paiement est direct et n'inclut aucun tiers. Le problème des chèques, en particulier, est qu'ils sont sujets à la falsification de signature. Les cartes de crédit, en revanche, peuvent être volées. Le bon côté du traitement des paiements ACH est qu'il effectue un processus d'authentification de bout en bout avant qu'une transaction entre deux parties ne soit approuvée. Par mesure de sécurité, le client est invité à confirmer le montant et les coordonnées du commerçant recevant le paiement.

- Élimine toutes sortes d'erreurs et de divergences humaines.

- Ce système est flexible pour les entreprises et les entités commerciales avec des travailleurs distants ou un grand nombre d'employés.

- Les banques mettent davantage l'accent sur la reconnaissance des paiements ACH par rapport aux chèques sur papier.

- C'est idéal pour les consommateurs qui n'ont pas accès aux cartes de crédit.

Et les inconvénients des paiements ACH ?

- Vos identifiants de compte bancaire sont ouverts aux entreprises

- La courbe d'apprentissage des grandes entreprises est un peu floue

- Pour les propriétaires d'entreprise, vous devez définir des mesures de précaution pour éviter toute forme de fraude

ACH Payments est-il une solution parfaite pour moi?

Si vous exploitez une entreprise qui accepte les paiements de clients dans le monde entier, vous devrez peut-être utiliser une solution automatisée. La méthode de paiement ACH répondra à vos besoins aussi longtemps que vous êtes enclin à la méthode la plus applicable. Compte marchand. J'entends par là un système offrant des taux bas et des mesures de sécurité strictes.

Habituellement, la plupart des prestataires de services facturent un tarif forfaitaire compris entre $0.20 à $1.50 par transaction. Dans d’autres cas, les processeurs de paiement facturent un pourcentage compris entre 0.5 à 1.5 %. En passant par ces taux, vous saurez certainement où placer vos enjeux.

Pour les commerçants effectuant des transactions à haut risque, les taux pourraient donc aller au-delà de la moyenne. Je ferais cela ma préférence si j'ai facturation récurrente les clients ou dépenses ressemblent. Si votre entreprise est celle d'une clientèle qui ne mise pas beaucoup sur les cartes de crédit et de débit, ne cherchez pas plus loin. ACH est le bon canal pour traiter toutes les transactions grâce à sa technique de sécurité haut de gamme.

En fait, les banques préfèrent souvent cela comme la méthode la plus sûre et la plus indomptable pour transférer de grosses sommes d’argent tout en protégeant les commerçants et les clients tout en effectuant toutes sortes de règlements.

Pour tous les clients, le meilleur dans tout cela est que Les paiements ACH sont absolument gratuits et abordables pour les marchands. De manière plus impérative, il s'agit d'un canal qui réduit considérablement les risques d'exposition de vos transactions à des tentatives frauduleuses.