Welche Payment Gateway sollten Sie für Ihre verwenden E-Commerce-Geschäft? Viele Leute haben mit dieser Frage zu kämpfen. Schließlich können Zahlungs-Gateways und Online-Zahlungen generell einschüchternd sein, insbesondere wenn Sie zum ersten Mal um den Block gehen.

Bei einer Vielzahl von Online-Zahlungsoptionen kann dies eine komplizierte Entscheidung sein. Aber hier kommt dieser Leitfaden ins Spiel. Hier erzählen wir es Ihnen worauf Sie bei einem hochwertigen Online-Zahlungsportal achten müssen und Gegenwart fünf der Top-Lösungen auf dem Markt.

In Eile? Hier ist unsere Zusammenfassung der Top Payment Gateways:

Inhaltsverzeichnis:

👉 Was ist ein Zahlungsgateway?

👉 Wie funktioniert ein Zahlungsgateway?

👉 Wie wählt man ein Zahlungsgateway aus?

👉 Die besten Zahlungsgateways im Vergleich

👉 Zusammenfassung und abschließende Empfehlung

Beginnen wir mit den Grundlagen:

Was ist ein Zahlungsgateway?

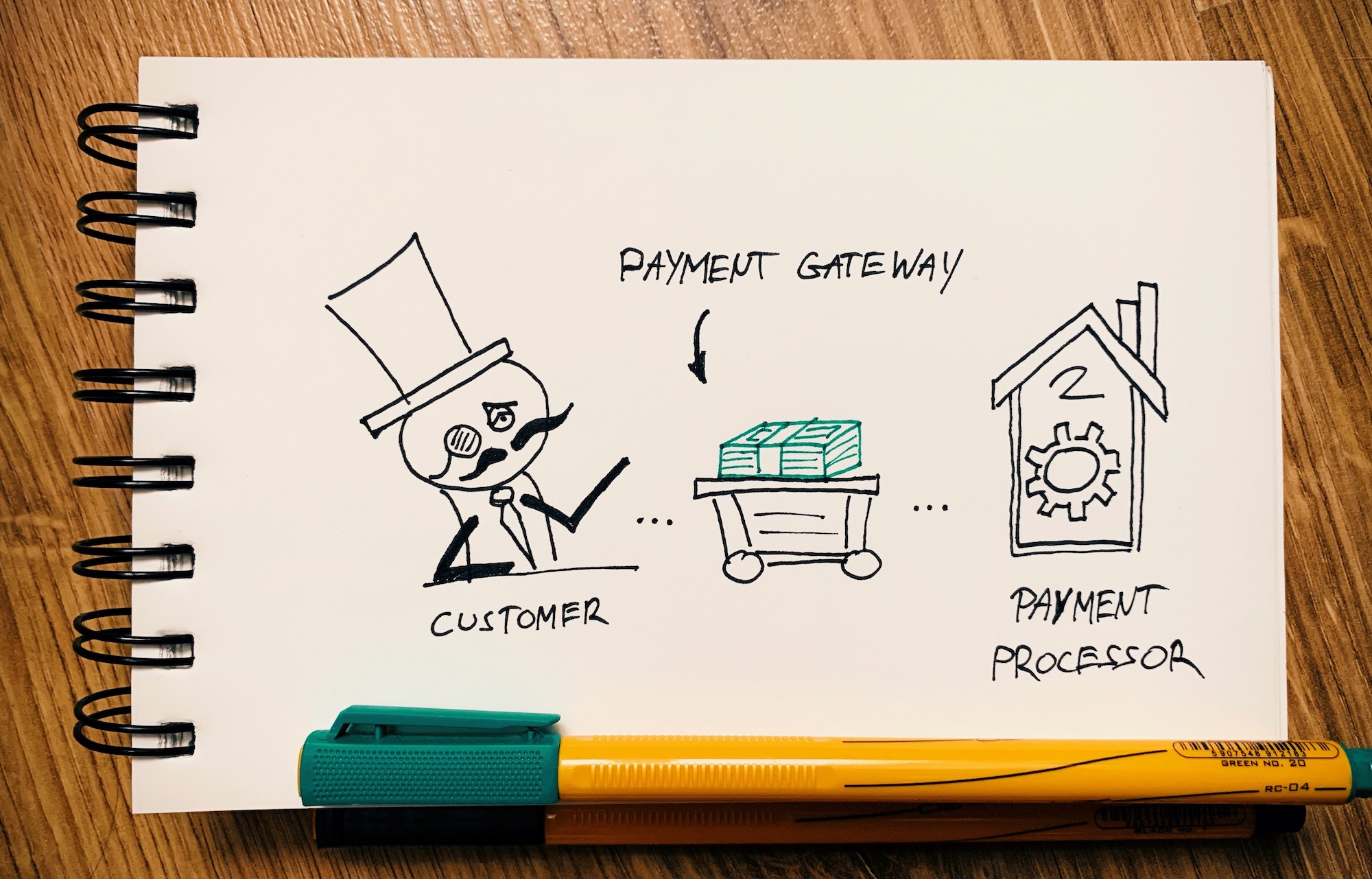

Ein Zahlungsgateway ist der Zwischenhändler zwischen Ihrem Online-Shop und dem Zahlungsverarbeiter, der die Zahlung von Ihrem Kunden erhält.

Mit anderen Worten: Sobald ein Kunde seine Zahlungsdaten auf Ihrer Website eingegeben hat, sorgt das Payment Gateway dafür, dass diese Daten sicher an den Zahlungsverarbeiter gesendet werden.

Sie können sich so vorstellen:

Ein Zahlungsgateway sorgt dafür Autorisierung der Zahlung und stellt sicher, dass die eingegebenen Daten ausreichen, um die Zahlung abzuschließen. Das Gateway schützt die Kreditkartendaten, indem es alle darin enthaltenen sensiblen Informationen verschlüsselt. Dieser Prozess stellt sicher, dass persönliche private Daten sicher zwischen Kunde und Händler übermittelt werden.

Ein Zahlungsgateway ist Teil der „Magie“, die im Hintergrund abläuft, wenn eine Transaktion im Internet stattfindet. Indem es Informationen sicher zwischen der Website und dem Zahlungsprozessor sendet und dann Transaktionsdetails an die Website zurücksendet, ist es eine Hauptkomponente, die das Funktionieren von E-Commerce-Shops ermöglicht.

Wenn Sie eine (E-Commerce-) Website haben und daran interessiert sind, Kreditkartenzahlungen online zu akzeptieren, benötigen Sie ein Zahlungsgateway. Sie ist effektiv die Brücke zwischen Ihrem Produktverkauf und dem Kunden.

Wie funktioniert ein Zahlungsgateway?

Die gute Nachricht ist, dass Sie als E-Commerce-Store-Besitzer nicht wissen müssen, wie das Zahlungs-Gateway tatsächlich funktioniert. In der Praxis müssen Sie lediglich ein Gateway auswählen und es dann über Ihren meist benutzerfreundlichen Einrichtungsassistenten in Ihren Online-Shop integrieren. Danach funktioniert es einfach und ermöglicht es Ihnen, Zahlungen von Kunden einzuziehen.

Um Ihnen nur eine Vorstellung zu geben, werfen Sie einen Blick auf die Schritte, die hier stattfinden:

- Ein Kunde gibt auf Ihrer Website eine Bestellung auf. Sie geben den Warenkorb ein, gehen zur Kasse und geben ihre Zahlungsdetails ein.

- Das Zahlungsgateway nimmt die Zahlungsinformationen entgegen, verschlüsselt sie und sendet sie über einen sicheren Kanal an den Zahlungsabwickler.

- Der Kunde wird zur Zahlungsabwicklung weitergeleitet.

- Der Zahlungsprozessor führt den Kunden durch die Schritte zum Abschluss der Zahlung.

- Der Zahlungsabwickler überprüft, ob die Zahlung erfolgreich war, und zeigt dem Kunden eine entsprechende Meldung an.

- Der Kunde kann zum Online-Shop zurückkehren.

In der Praxis bedeutet dies, dass das Zahlungsgateway nur dafür verantwortlich ist, dem Kunden die Kommunikation mit dem Zahlungsabwickler zu ermöglichen. Das Gateway ist genau das, was der Name vermuten lässt – ein „Gateway“, das die persönlichen Daten des Kunden über einen sicheren Kanal an den Zahlungsabwickler weiterleitet.

Wie wählt man ein Zahlungsgateway aus?

Was Sie in einem Zahlungsgateway beachten müssen:

Fünf beliebte Zahlungsgateways, die Sie berücksichtigen sollten

Hier sind die beliebtesten Zahlungsgateways auf dem Markt, ihre Vor- und Nachteile und die mit ihrer Arbeit verbundenen Kosten:

Hinweis. Die unten aufgeführten Zahlungsgateways Alle sehen sich die oben besprochenen Punkte an, deshalb gibt es hier nur fünf davon.

1. Gewinnlinien

Gewinnlinien ist schon eine Weile im Payment Gateway-Geschäft. Sie bieten klare Gebühren und sind vorteilhaft Interchange-Plus-Preismodell.

Wenn Sie hauptsächlich Kreditkarten akzeptieren, ist dies möglicherweise die beste Lösung für Sie. Bei diesem Modell werden Ihnen die Transaktionsgebühren jeder Karte zuzüglich der Gebühren des Betreibers berechnet.

Dass gesagt wird, Sie benötigen ein separates Händlerkonto mit Payline zu arbeiten, was den Einrichtungsprozess komplexer macht und vielleicht nicht so freundlich ist, wenn Sie gerade mit einer Neuer E-Commerce-Shop.

Payline ist mehr ein praktisches Zahlungs-GatewayDas heißt, es liegt an Ihnen, Dinge wie wiederkehrende Zahlungen oder andere nicht standardisierte Zahlungssysteme festzulegen. Mit anderen Worten, die Implementierung einer spezifischen Lösung ist möglicherweise komplizierter und daher eher für etablierte Unternehmen geeignet.

Pricing:

- Aufgrund des Interchange-Plus-Preismodells werden Ihnen die Kosten für die von Ihnen bearbeitete Kreditkarte + 0.3% des Transaktionsbetrags in Rechnung gestellt (Sie können den Gebührenbetrag in 0.2% aushandeln, wenn Sie über ein ausreichendes Volumen verfügen).

- Es gibt auch eine separate Gebühr von $ 10 pro Monat, damit Ihr Konto aktiviert bleibt

👉 Lesen Sie alles Payline-Überprüfung.

2. Stripe

Stripe wurde eines der beliebtesten Zahlungsgateways seit einigen Jahren auf dem Markt. Eine klare Gebührenstruktur, eine gute Integration mit allen wichtigen E-Commerce-Systemen und eine benutzerfreundliche Oberfläche haben maßgeblich dazu beigetragen, dass Stripe einen zufriedenen Kundenstamm aufbauen konnte.

Stripe ist wahrscheinlich auch das entwicklerorientierteste Zahlungsgateway auf dem Markt. Das mag für manche einschüchternd klingen, aber es bedeutet tatsächlich, dass Sie Stripe genau so optimieren können, dass es Ihrem Unternehmen genau so dient, wie Sie es möchten.

Mit Stripe können Sie Einmalzahlungen abwickeln, Kunden regelmäßig Rechnungen stellen, einen Marktplatz einrichten oder sogar persönliche Zahlungen abwickeln.

Stripe garantiert außerdem die Transaktionssicherheit und speichert alle Kreditkartennummern und Transaktionsdetails auf sichere Weise (unter Verwendung guter AES-256-Verschlüsselungsschlüssel).

Außerdem:

- Stripe ist PCI DSS Level 1 zertifiziert

- Gibt SSAE18 / SOC 1-Berichte vom Typ 1 und 2 aus

- Verfügt über Geldtransmitterlizenzen in den USA, AFSL in Australien, E-Money-Lizenz in Europa und registriertes MSB in Kanada

- Ist PSD2 und Strong Customer Authentication (SCA) in der EU kompatibel

- Funktioniert mit 135 + Währungen

- Zur Zeit verfügbar in 30 + Ländern

- Funktioniert mit einer Vielzahl von Tools und Plattformen von Drittanbietern - lesen Sie: Funktioniert mit Sicherheit mit Ihrem E-Commerce-Anbieter

Darüber hinaus gibt es rund um die Uhr Support per E-Mail, Chat und Telefon.

- 2.9% + 30 ¢ pro Kreditkarten-Transaktionsbetrag in den USA

- + 1% bei der Annahme von internationalen Karten

👉 Lesen Sie alles Stripe-Überprüfung.

3. Authorize.Net

Authorize.Net ist einer der bekanntesten und älteste Zahlungsgateways im Web arbeiten. Sie gibt es seit 1996 und ermöglicht es Unternehmen jeglicher Art, Zahlungen im Internet und persönlich zu akzeptieren.

Mit Authorize.Net können Sie Kreditkarten, kontaktlose Zahlungen und E-Checks akzeptieren.

Es gibt auch eine erweiterte Betrugserkennung, durch die Ihr Unternehmen vor nicht autorisierten Zahlungen oder anderen Formen von Zahlungsproblemen geschützt werden kann.

Es ist auch erwähnenswert, dass Authorize.Net die Daten Ihrer Kunden auf sichere Weise speichert und Ihnen dies ermöglicht tokenize alle sensiblen Informationen.

Je nach den Anforderungen Ihres Unternehmens können Sie Authorize.Net verwenden, um Rechnungen auszustellen, wiederkehrende Zahlungen einzurichten und einen vereinfachten Checkout-Prozess zu verwenden.

Pricing:

- All-in-One-Option: für Unternehmen, die kein Händlerkonto haben; $ 25 pro Monat und 2.9% + 30 ¢ pro Transaktion

- Nur Payment Gateway: für Unternehmen, die bereits ein Händlerkonto haben; $ 25 pro Monat und 10 ¢ pro Transaktion

- Unternehmenslösungen für Unternehmen, die mehr als $ 500K pro Jahr verarbeiten

👉 Lesen Sie alles Authorize.Net Überprüfung.

4. PayPal

PayPal ist das der bekannteste und bekannteste Zahlungsprozessor / Zahlungslösung / Zahlungsgateway von allen.

PayPal ist in der Tat weit mehr als nur ein Gateway, das Geschäftsinhaber in ihre E-Commerce-Stores integrieren können. In der Tat haben viele Gelegenheitsbenutzer eigene PayPal-Konten und nutzen den Dienst, um gelegentliche Zahlungen im Internet zu erledigen oder sogar eine Rechnung mit ihren Freunden aufzuteilen.

All dies macht PayPal zum unverzichtbaren Zahlungsgateway für Ihren E-Commerce-Shop, schon allein deshalb, weil es die einzige Lösung ist, die Ihnen dies garantiert Verkaufen Sie Ihre Produkte an alle.

Aus der Sicht eines Geschäftseigentümers gibt es verschiedene Varianten des PayPal-Angebots, die Sie prüfen sollten:

- PayPal-Zahlungsstandard

- PayPal Express Checkout

- PayPal-Zahlungen Pro

Die Unterschiede zwischen den dreien sind zwar in Ordnung, können jedoch je nach den von Ihnen verkauften Produkten erheblich sein.

PayPal-Zahlungsstandard und PayPal Express Checkout sehr ähnlich arbeiten. Der einzige Unterschied besteht darin, dass der Kunde mit Standard eine Bestellung auf Ihrer Website erstellt → anpasst → und dann zur Zahlung an PayPal weitergeleitet wird.

Mit PayPal Express wird der Kunde zu PayPal weitergeleitet, um die Gebühr zu autorisieren. Der Checkout-Vorgang wird dort jedoch nicht abgeschlossen. Stattdessen können sie zu Ihrer Website zurückkehren, die Reihenfolge anpassen und dann im Hintergrund aufgeladen werden, ohne Ihre Website zu verlassen.

Mit PayPal-Zahlungen ProSie können den gesamten Checkout-Prozess anpassen und der Kunde bleibt die ganze Zeit auf Ihrer Website. Derzeit ist PayPal Payments Pro nur in einer Handvoll Ländern verfügbar.

Weitere wichtige Details zu PayPal als Zahlungsgateway:

- Sie benötigen kein Händlerkonto, um PayPal zu verwenden

- Sie erhalten einen erweiterten Schutz vor Betrug

- Sie können Rechnungen ausstellen

- Sie können Geld schnell auf ein Bankkonto in Ihrer lokalen Währung abheben

Pricing:

- PayPal Payments Standard: 2.9% + 30 ¢ pro Transaktion; Es gibt Mengenrabatte, wenn Sie viele Zahlungen abwickeln

- PayPal Express Checkout: 2.9% + 30 ¢ pro Transaktion

- PayPal Payments Pro: 2.9% + 30 ¢ pro Transaktion; plus $ 30 pro Monat

👉 Lesen Sie alles PayPal-Überprüfung.

5. 2Checkout

2Checkout gibt es seit 2006 und bietet nun Dienstleistungen in über 180-Ländern an.

Sie bieten Ihnen eine umfassende Lösung für die Online-Zahlungsabwicklung. Sie erhalten Zugriff auf eine fortschrittliche Plattform, auf der Sie die Finanzen und den E-Commerce Ihres Unternehmens verwalten können.

Das Einzigartige an 2Checkout ist, dass Sie Ihr Payment Gateway nicht nur in alle gängigen E-Commerce-Plattformen integrieren können, sondern auch Zugriff auf einen gehosteten Einkaufswagen erhalten, der mit allen bewährten Vorgehensweisen ausgestattet und für ein Maximum optimiert wurde Umwandlung. Dadurch haben Sie die Möglichkeit, nur mit 2Checkout zu arbeiten, ohne dass eine externe E-Commerce-Lösung erforderlich ist. Dies kann eine attraktive Option für Unternehmen sein, die noch keine E-Commerce-Einrichtung haben.

Weitere wichtige Details zum Angebot von 2Checkout:

- arbeitet in 29-Sprachen und 100-Währungen

- lokalisierte Kasse für unterstützte Länder

- lässt sich in mehr als 120 E-Commerce-Tools integrieren

- können Sie alle gängigen Kreditkarten und PayPal-Zahlungen akzeptieren

- Das Add-On „2Comply“ bietet erweiterte Steuer- und Mehrwertsteuerabwicklung und -konformität

Pricing:

- "2Sell": einfache und einfache Möglichkeit, weltweit zu verkaufen; 3.5% + 30 ¢ pro Transaktion

- "2Subscribe": für Abonnementunternehmen; 4.5% + 40 ¢ pro Transaktion

- „2Monetize“: All-in-One-Lösung für den weltweiten Verkauf digitaler Waren; 6% + 50 ¢ pro Transaktion

Diese Preisgestaltung kann insgesamt etwas teurer erscheinen als die anderen Lösungen auf der Liste. Vor allem bei den beiden letztgenannten Plänen erhalten Sie jedoch eine Reihe zusätzlicher Funktionen, die über ein einfaches Zahlungsgateway hinausgehen.

👉 Lesen Sie alles 2Checkout-Überprüfung.

Zusammenfassung

Dies war Ihre erste Lektion über das, was ein Zahlungs-Gateway ist, und die fünf besten Gateways, die auf dem Markt erhältlich sind.

Am Ende des Tages können Sie mit jedem von ihnen Zahlungen gleichermaßen effektiv von Ihren Kunden abholen. Der wahre Unterschied liegt in den angebotenen Zusatzfunktionen und der allgemeinen Erfahrung, wenn Sie das Gateway verwenden und in Ihren E-Commerce-Store integrieren.

Hier ist eine Übersichtstabelle, die Ihnen bei der Entscheidung hilft:

| Zahlungs-Gateways | Preis von | Bewertung des Herausgebers |

|---|---|---|

| Gewinnlinien | Eigene Kreditkartengebühren + 0.3% pro Transaktion + $ 10 pro Monat | ⭐⭐⭐ |

| Stripe | 2.9% + 30 ¢ pro Transaktion | ⭐⭐⭐ |

| Authorize.Net | 2.9% + 30 ¢ pro Transaktion + $ 25 pro Monat | ⭐⭐ |

| PayPal | 2.9% + 30 ¢ pro Transaktion | ⭐⭐ |

| 2Checkout | 3.5% + 30 ¢ pro Transaktion | ⭐⭐ |

Wenn Sie diese Zahlungs-Gateways beiseite legen, sollten Sie noch etwas näher untersuchen, bevor Sie Ihre E-Commerce-Einrichtung als abgeschlossen betrachten und insbesondere, wenn Sie mit mehreren Währungen arbeiten. 💱

Grundsätzlich besteht das Problem beim Akzeptieren mehrerer Währungen darin, dass Sie häufig verschiedene Umrechnungsgebühren verlieren, wenn Sie versuchen, das Geld abzuheben oder im Allgemeinen zu verarbeiten. Aus diesem Grund ermutige ich Sie, Ihre Zahlungs-Gateways mit zu ergänzen Wise für das Geschäft.

Wise ist eine wirklich innovative Finanzdienstleistung. Grundsätzlich bietet es Ihnen lokale Bankdaten für Großbritannien, die Eurozone, Australien und die USA (ohne dass Sie eine lokale Adresse haben müssen). Dies bedeutet, dass Sie Zahlungen wie ein Einheimischer anfordern können, egal wo Sie sich befinden. Dann können Sie Geld mit niedrigen Gebühren abheben und so Ihre Kosten für die Währungsumrechnung minimieren.

Wise funktioniert auch andersherum, was bedeutet, dass es Ihre beste Möglichkeit ist, Rechnungen zu bezahlen und andere Zahlungen zu senden – zum Beispiel an Ihre globalen Lieferanten.

👉 Lesen Sie unsere Wise Bewertung hier.

Dies fasst das Thema zusammen Zahlungs-Gateways und wie man das vollkommene wählt. Wenn irgendetwas nicht klar ist und Sie Hilfe bei der Entscheidung benötigen, können Sie uns gerne über die folgenden Kommentare erreichen.

Ich habe den Artikel geliebt, aber jetzt habe ich die folgende Frage. Was ist der Unterschied zwischen einem Zahlungsgateway, einem Aggregator und einem Zahlungsdienstleister? Dank im Voraus!

Hallo Humberto,

Wir haben noch keinen Artikel darüber, aber er ist in der engeren Auswahl.

Paypal ist definitiv immer noch die beliebteste Option, insbesondere für Leute, die im Internet arbeiten. Es ist das Zahlungsmittel schlechthin, herzlichen Glückwunsch zu dem Artikel!

Vielen Dank!

Ich möchte ein Händlerkonto einrichten und verarbeite nur wiederkehrende ACH-Transaktionen von Kundenkonten

$ Volumen zunächst klein mit einem Konto vielleicht 93 Transaktionen und $ 8500 pro $ 100k pro Jahr

Ich habe ein anderes Konto, das größer wäre, etwa 1700-6800 Transaktionen pro Monat

mit einem Volumen von etwa 3 Millionen US-Dollar

Ich bin auf der Suche nach einem Online-Portal, auf dem ich Kundeninformationen eingeben und das System alle Transaktionen von Kunden durchsuchen lassen kann

wöchentlich, zweimonatlich oder monatlich

Gedanken?

Warum enthält der Titel des Blogs Adyen, wird aber im Artikel kein einziges Mal erwähnt?

Hallo,

Danke für die Warnung! Wir haben den Beitrag kürzlich aktualisiert.

-

Bogdan – Redakteur bei ecommerce-platforms.com

Danke für das Aufklären

Zahlungsgateway, Prozessor und Händlerkonto. Es scheint, dass sich die Terminologie geändert hat, aber das Konzept ist immer noch dasselbe. Ich habe übrigens mit meiner Firma, die als MPP (Master Card Member Service Provider) bezeichnet wird, an der ersten Zahlungsplattform in Westafrika gearbeitet – das Gateway, das Transaktionen zwischen Kundenkonto, Herausgeber (MasterCard, VISA usw.) und Kundenbank verbindet und Transaktionen im Namen ihrer Kunden mit Konto bei der Bank akzeptiert/verarbeitet. Was wir dann tun, ist, dass das Bankinstitut zwei seiner Mitarbeiter auswählt, die jeweils mit einem eigenen, eindeutigen Schlüssel ausgestattet sind, der in ein Hardware-Sicherheitsmodul (HSM) eingegeben wird, wodurch eine eindeutige Bankidentifikationsnummer (BIN) generiert wird. Sobald dieser Schritt abgeschlossen ist, haben wir die Bankinformationen, wann immer die Transaktion ihres Kunden zur Verarbeitung eingeht. Wenn ein Kunde seine Karte an einem beliebigen Terminal durchzieht, nehmen wir die Transaktion auf, identifizieren die Bank anhand der BIN, leiten die Transaktionen mit einer Antwort zur Autorisierung an die Bank weiter und dann wird das Geld über die Verkaufsstelle ausgezahlt, wo der Händler eine Gutschrift erhält und der Kunde eine Belastung erhält.

Die Dinge haben sich im Laufe der Zeit geändert und ich möchte eine Rückmeldung erhalten, da ich gerade dabei bin, mich bei einem Anbieter anzumelden, der Online-Zahlungen für die Dienstleistungsbranche abwickeln kann, und wir dafür bezahlt werden, dass wir Transaktionen zwischen Kunden und Dienstleistern erleichtern:

Welche Möglichkeiten gibt es für einen solchen Start?

(Payment Gateway (PG), Payment Processor (PP) und Merchant Account (MA)) (PPM) unter Berücksichtigung der Tatsache, dass wir ihre API in unsere Website integrieren müssen, und ich schaue mir Folgendes an:

1 Die sicherste Zahlung

2 KEINE Einrichtungskosten und Zahlung an PPM basierend auf dem Transaktionsvolumen

3 Optionen für die Bereitstellung von PPM über eine Plattform zur Vereinfachung der Verarbeitung und Zahlung. Eine Alternative wäre PP + PG aus einer Lösung und MA als andere Lösung, wenn dadurch die Kosten gesenkt werden

4 Einfache Beendigung des Dienstes, wenn Sie sich wohl fühlen, ohne Gebühr

5 Einfache Integration in unsere Plattform

Hallo,

Ich komme aus Rumänien und stehe vor einer etwas schwierigen Situation. Ich habe einen Shopify-Shop erstellt und mich bei fast allen auf Shopify aufgeführten Zahlungsgateways beworben, wurde aber von allen aus dem gleichen Grund abgelehnt, sie mögen es nicht dropshipping. Es ist ein Bekleidungsgeschäft, also nichts Gefährliches oder Zwielichtiges.

Irgendwelche Lösungen oder eine Art Workaround? Danke

Hallo Cäsar,

Ja, Zahlungsabwickler können manchmal frustrierend vorsichtig wirken.

Möglicherweise möchten Sie nach „Händlerkonten mit hohem Risiko“ suchen – dabei handelt es sich um Anbieter, die sich auf die Zahlungsabwicklung für Unternehmen spezialisiert haben, mit denen Mainstream-Anbieter nicht zusammenarbeiten möchten.

Am Ende werden Sie mehr bezahlen, aber es ist eine Möglichkeit, zumindest mit dem Handel zu beginnen. Sobald Sie eine Handelshistorie aufgebaut haben, gelten Sie in Zukunft als risikoärmer und die traditionelleren Anbieter sind möglicherweise bereit, mit Ihnen zusammenzuarbeiten.

Gibt es ein Gateway-System, das eine Karte nicht „vorautorisiert“, bevor wir dem System mitteilen, wie viel wir von der Karte abbuchen möchten? Wenn ein Kunde beispielsweise eine Bestellung für zwei Artikel im Wert von 2 USD aufgibt (Gesamtbestellwert 50 USD), wir aber nur einen der beiden Artikel sofort versenden können (Wert 100 USD), möchte ich nicht, dass er zunächst für 1 USD „vorautorisiert“ wird, wenn er seine Bestellung abschickt. Ich möchte nur, dass er die 2 USD-Abbuchung sieht, sobald wir den ersten Artikel versenden, und dann später 50 USD, wenn der zweite Artikel versendet wird. Kennt jemand ein Gateway-System, das dies ermöglicht? Wir scheinen große Schwierigkeiten zu haben, eines zu finden.

Hallo CARRIE, sprich mit SecureTrading. Sie sind ein unabhängiges Zahlungsgateway, das nicht an eine Bank gebunden ist und die von Ihnen erwähnten Funktionen unterstützen kann.

Was muss getan werden, um direkt mit der Bank zusammenzuarbeiten? Gibt es eine Art Zertifikat? Ich weiß, dass wir auf unserer Website über eine gute Datenverschlüsselung (AES256 + Blowfish) verfügen, aber ich kann keine Lösung finden, die es mir ermöglichen würde, einfach Kreditkarten zu akzeptieren und mit der Bank zusammenzuarbeiten, ohne dass dazwischen weitere Punkte erforderlich wären

Sie müssen sich an die Bank wenden, mit der Sie zusammenarbeiten möchten, und diese wird Ihnen einen Code mitteilen. Am besten finden Sie einen Entwickler in Ihrem Land, er weiß, was zu tun ist.

Herzliche Ostergrüsse,

-

Bogdan – Redakteur bei ecommerce-platforms.com

Sie sind so nett, Sir, das ist ein so netter Rat.

Hallo Freunde,

Ich liebe meinen Merchant e Solutions Gateway-Anbieter.

Wenn Sie jedoch eine gemeinnützige Organisation sind, die auf SPENDEN basiert, stellen Sie sicher, dass Sie eine Website finden, die SPENDEN-Seiten vollständig unterstützt, da Sie von Merchants E Solutions kaum oder gar keine Hilfe erhalten.

Sie stellen ein durch Kopieren und Einfügen im HTML-Format generiertes Spendenformular bereit, das keine kaskadierenden Einträge enthält. Das Formular ist wirklich beschissen. Sie müssen einem Entwickler Tausende von Dollar zahlen, um ihn in Gang zu bringen.

JW

Wir haben Schwierigkeiten, auf unserer Website Unterstützung für ein Zahlungsgateway zu erhalten. Aus drei Gründen lehnte es jeder ab, uns zu unterstützen: (3) Wir handeln mit Marken- und authentischen Damenaccessoires, (1) unser Unternehmen ist im Nahen Osten registriert und (2) wir sind eine Auktionswebsite. Wir haben davon gehört, unser eigenes Zahlungsgateway zu entwickeln. Kennt sich jemand mit diesem Thema aus? Wie viel wird es kosten? irgendwelche Komplikationen?

Hallo Collins,

Meine Schwierigkeit bei diesen Zahlungsgateways besteht in der Art der Beschreibung, die sie den auf der Händlerseite durchgeführten Transaktionen zuweisen. Beispiel: Sie checken in einem Hotel ein, und dort wird eine Vorautorisierung durchgeführt, um Geld zu sichern … aber in der Meldung auf dem Konto des Kunden steht „Google Pay …“ Und Kunden lehnen solche Transaktionen ab, weil sie keine Aktivitäten bei Google Pay durchgeführt haben … Bitte klären Sie es mit mir solche Szenarien. Danke

Toller Artikel Matt Collins

Sie haben uns so tolle Informationen zum Zahlungsgateway gegeben. Bitte veröffentlichen Sie weiterhin tolle Artikel.

Vielen Dank für den hervorragenden Beitrag.

Frage an das Forum: Unser Unternehmen erwägt die Implementierung von Authorize.net oder Stripe für ein neues E-Commerce-Produkt, das wir auf den Markt bringen, und versucht, die Gebührenstruktur zu verstehen. Wenn wir uns für Authorize.net oder Stipe entscheiden, benötigen wir dann immer noch Händlerabwicklungsdienste von unserer Bank?

Wir verwenden derzeit Intuit/Quickbooks zur Verarbeitung von Kreditkarten für unsere aktuellen Händlerdienste, bei denen wir Kreditkarten akzeptieren. Müssen wir für unser neues eCommerce-Produkt für Verbraucher sowohl Authorize.net oder Stripe als auch Quickbooks bezahlen, oder übernimmt Authorize.net/Stripe alle Aspekte der Transaktionsabwicklung? Vielen Dank

Die von uns verwendete Kombination (Stripe + PayPal, entweder Express oder Standard) deckt wahrscheinlich 95 % unserer Kunden ab.

Die meisten Leute tendieren dazu, PayPal einfach einzurichten, weil dies bei den meisten großen E-Commerce-Systemen bereits voreingestellt ist und es außerdem super einfach zu konfigurieren ist.

Ich habe jedoch festgestellt, dass die Einrichtung von Stripe zur Verarbeitung von Kreditkarten vor Ort zu einer erheblichen Steigerung der Konversionsrate geführt hat. Außerdem funktioniert es im Backend ähnlich wie PayPal, d. h. Sie müssen bei Ihrer Bank weiterhin kein Händlerkonto einrichten und das Geld kann einfach auf Ihr Bankkonto zurücküberwiesen werden.

Wie können Sie Stripe ohne SSL verwenden?

Hallo Martin,

Damit Stripe funktioniert, ist SSL auf Ihrer Website erforderlich.

Beste,

Bogdan – Redakteur bei ecommerce-platforms.com

Ich stimme voll und ganz für Paypal und habe viel Gutes über Stripe gehört. Der Kundenservice von Stripe ist ausgezeichnet, zumindest als ich als potenzieller Kunde versucht habe, Kontakt mit ihnen aufzunehmen.

Ich nutze Authorize.net seit 8 Jahren und die Tarife sind die niedrigsten, die ich je gefunden habe. Ja, Sie müssen einige monatliche Gebühren zahlen, aber insgesamt sind die Gebühren pro Transaktion viel niedriger, wenn Sie ein großes Volumen verkaufen, als alles andere, was ich mir angesehen habe.

Vielen Dank für Ihre wertvollen Hinweise. Ich komme aus dem Iran und unser Geschäft dreht sich um den Export von Perserteppichen. Da wir unseren Online-Markt aufbauen wollen, wollen wir einen Zahlungs-Gateway-Anbieter, aber viele dieser Anbieter bieten keinen Service für iranische Unternehmen an. Bitte helfen Sie mir, einen geeigneten Anbieter zu finden, mit dem wir zusammenarbeiten können.

freundliche Grüße

Hallo, vielleicht diese Antwort von Quora wird helfen. Prost!

Lieber Catalin,

Danke wie immer für die tollen Ressourcen. Ich habe mich schon lange damit beschäftigt, konnte aber keine relevanten Informationen finden. Wir versuchen, die beste Standard-E-Commerce-Lösung für uns zu finden, haben aber kein US-Bankkonto und es stellt sich heraus, dass wir das Shopify-Zahlungsgateway nutzen können, um die Transaktionsgebühren zu senken. Dazu benötigen wir ein US-Konto. Andernfalls müssen wir zusätzlich zu den allgemeinen Kreditkartengebühren 2 % für jede Transaktion zahlen. Jeder Vorschlag wäre sehr relevant.

Freundliche Grüße,

Du findest eine Liste werden auf dieser Seite erläutert mit den verfügbaren internationalen Zahlungsgateways. Beachten Sie, dass diese Gateways alle mit ihren eigenen Transaktionsgebühren verbunden sind. Alle Transaktionsgebühren werden unabhängig von Ihrem Plan nur dann erhoben, wenn Sie berechtigt sind, einen Antrag zu stellen Shopify Payments. Prost!

On Shopify Es hilft nicht, nur ein US-Bankkonto zu haben, Sie benötigen auch eine SSN, um die Genehmigung zur Nutzung zu erhalten Shopify Payments – wenn Sie sich im Jahr 2016 angemeldet haben.

Gehe zum ALTAR – stripe, sie haben eine Lösung für Nicht-US-Bürger, die ein US-Bankkonto bei Mercant benötigen, sie sind bei Silicon Wallet … ich habe das und kann sagen, dass sie die Besten sind.

Wo ist also der eigentliche Vergleich? Wichtige Informationen, die die Leute tatsächlich brauchen, wie zum Beispiel ... KOSTEN?

Hallo Foo, ich schlage vor, das zu überprüfen Vergleichstabelle .

So sehr die Leute Paypal auch zu hassen scheinen, ich denke, man müsste ein Dummkopf sein, wenn man es nicht zumindest als Option auf einer E-Commerce-Website anbieten würde. Es ist einfach zu vertrauenswürdig und es ist bekannt, dass man es nicht tut. Tatsächlich würde ich sogar wetten, dass das Anbieten dieser Option mit einer höheren Conversion-Rate einhergeht.