Обработка платежей, вероятно, является самым пугающим элементом всей головоломки «онлайн-продажи», когда вы только начинаете. И это совершенно понятно.

В конце концов, это часть работы - поскольку вы запуск нового интернет-магазина - где вы начинаете работать с финансовой информацией своих клиентов, такой как номера кредитных карт, конфиденциальные личные данные и т. Д. И как владелец магазина электронной коммерции, вы несете полную ответственность за обеспечение безопасности данных ваших клиентов, прежде всего .

К счастью, с обработкой платежей не так уж и сложно разобраться, как только вы начнете разбираться в ней. По большей части, тяжелая работа выполняется другими компаниями, поэтому вы можете сосредоточиться на сути своего бизнеса. Но мы до этого дойдем ...

✨ В этом руководстве мы шаг за шагом пройдемся по основам обработки платежей, а также объясним разницу между обработчиком платежей, платежным шлюзом и торговым счетом.

В спешке, спешу? Вот краткое изложение основных различий между платежными процессорами, платежными шлюзами и торговыми счетами:

- Платежный шлюз - подключает ваш магазин электронной коммерции к платежной системе; отправляет запрос транзакции в платежную систему

- Платежной системы - обрабатывает запрос от шлюза и выполняет его - берет деньги у клиента и помещает их на ваш торговый счет или счет, управляемый третьей стороной

- Торговый счет - сюда попадают средства после успешной транзакции; Учетные записи торговцев не являются обязательными, вам не нужно иметь их для бизнеса электронной коммерции

Содержание:

👉 Когда начинается обработка платежей?

👉 Как все три работают вместе

👉 Что такое платежный шлюз?

👉 Что такое платежный процессор?

👉 Что такое торговый счет?

👉 Резюме

Когда начинается обработка платежей?

Основные предметы, которые вам нужно получить как профессионал электронной коммерции, включают в себя следующее:

- Domain Доменное имя (например,

xyzbusiness.com) - Quality Качественная платформа для электронной коммерции (например, Shopify or BigCommerce)

- 💻 Качественный (не только самый дешевый) веб-хостинг (хостинг включен в такие платформы, как Shopify, но не в таких системах, как WordPress /WooCommerce)

- 💳 Способ приема платежей от клиентов - ака. Процесс оплаты

Эта последняя часть - то, что мы собираемся обсудить сегодня.

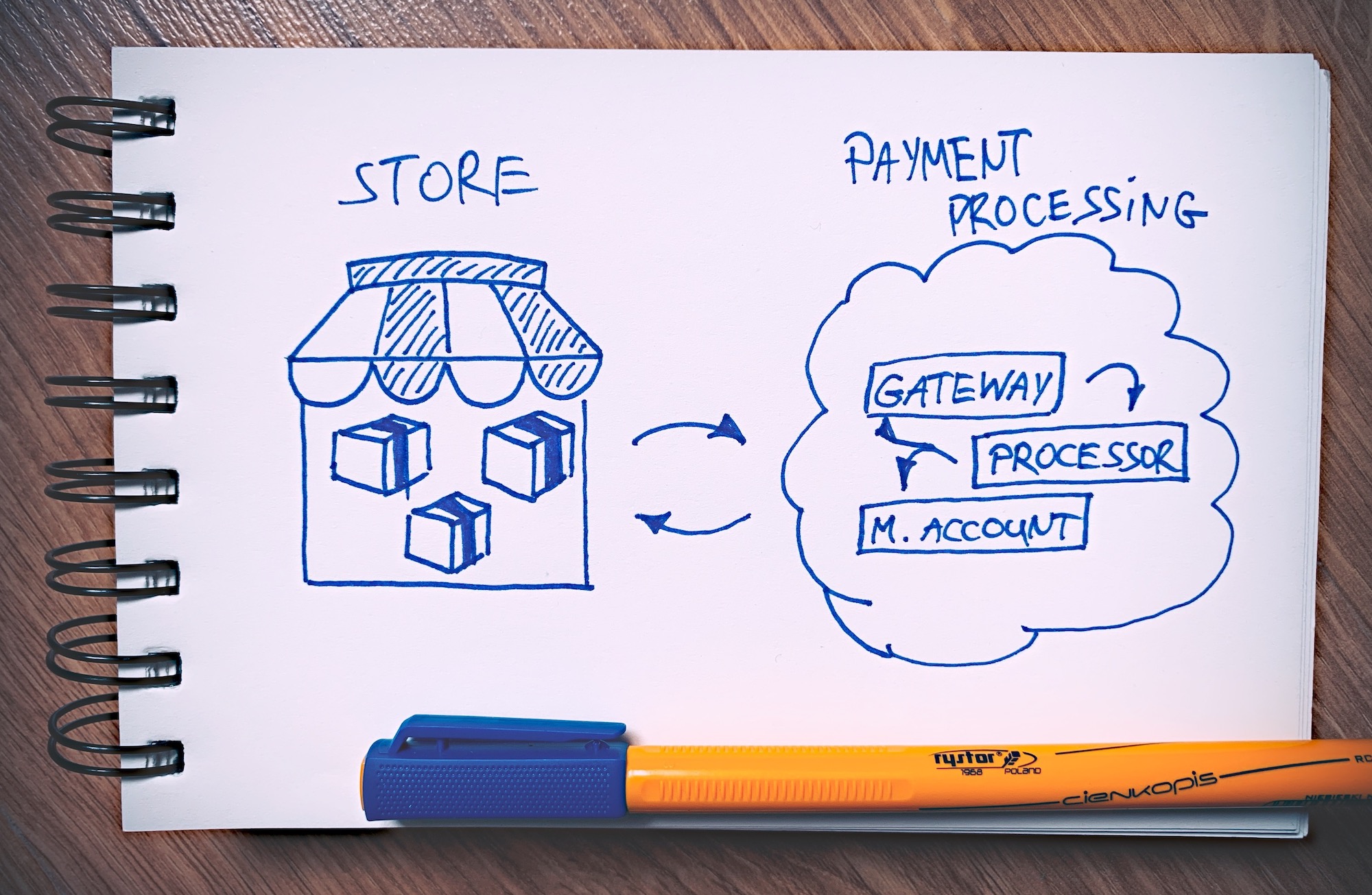

Первое, что удивляет в обработке платежей, это то, что она работает независимо от вашего магазина электронной коммерции. По сути, это отдельная вещь / система, которая активируется только тогда, когда ваш клиент готов заплатить.

Подумайте об этом так:

В этой модели слой обработки платежей работает отдельно и вступает в действие только при необходимости.

При использовании стандартного магазина электронной коммерции у вас есть платформа / система вашего основного магазина (например, Shopify or WooCommerce), чтобы обеспечить работу веб-сайта вашего магазина - продемонстрировать ваши продукты, позволить покупателям просматривать их и размещать заказы. Затем фактическая обработка платежей обычно происходит вне офиса. Ваш магазин подключается только к механизму обработки платежей и отправляет все необходимые данные для его выполнения.

Это делается по нескольким причинам. Во-первых, это гораздо более безопасная модель. В нем платформа обработки платежей должна беспокоиться о проблемах безопасности и обеспечивать безопасность транзакций. Если бы не эта внешняя обработка платежей, всю эту работу должны были бы делать вы.

Вторая причина заключается в том, что различные механизмы обработки платежей, правила и положения имеют тенденцию меняться время от времени, и было бы трудно (если не невозможно) не отставать от них, если бы вы сделали это самостоятельно. Опять же, у вас есть платформа обработки платежей, выполняющая эту работу.

Наконец, это также более надежная настройка с точки зрения клиента. Например, я уверен, что вы будете гораздо увереннее вводить данные своей кредитной карты через PayPal, чем в каком-то случайном интернет-магазине, которому вы пока не доверяете.

Теперь, учитывая все обстоятельства, самым большим преимуществом этой внешней настройки с обработкой платежей является то, что вам - владельцу магазина - просто не нужно беспокоиться о каких-либо кредитных картах, и вы можете просто оставить это профессионалам. .

Вы можете сосредоточиться на ведении бизнеса и фактическом увеличении продаж, в то время как кто-то еще следит за тем, чтобы все платежи обрабатывались правильно.

При этом есть три основных элемента системы обработки платежей. Да, вы уже догадались; они есть:

- платежный шлюз

- платежной системы

- Торговый счет

Так в чем же разница между платежным шлюзом, платежным процессором и торговым счетом?

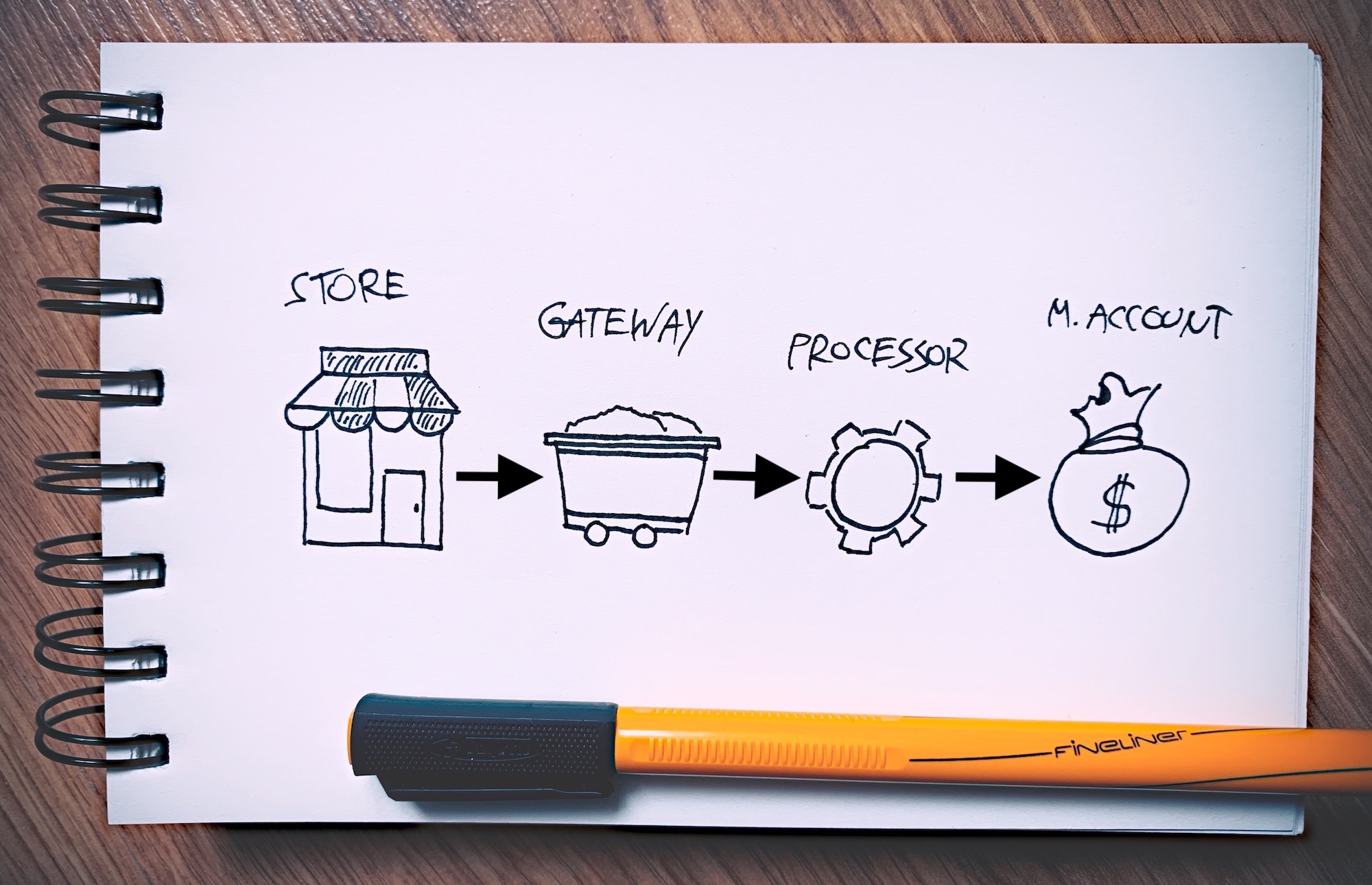

Все три элемента работают вместе, чтобы перевести деньги от покупателя к продавцу (вам), но это помогает понять, что каждый из них делает на протяжении всего процесса:

Как все три работают вместе

Вот как происходит волшебство, когда клиент размещает заказ в вашем интернет-магазине, а затем начинает платить за него:

Как только клиент выбрал продукт и готов заплатить, каждый из трех элементов выполняет свою уникальную задачу:

- Платежный шлюз заботится об отправке запроса на транзакцию соответствующему платежному обработчику или эмитенту компании-эмитента кредитной карты.

- Обработчик платежей, как и следовало ожидать, обрабатывает платеж, следя за тем, чтобы он был отправлен правильно, что у клиента есть средства в их распоряжении и что все реквизиты платежа были отправлены правильно.

- Торговый счет - это место, где средства поступают после успешного завершения обработки.

По сути, все идет от платежного шлюза → платежный процессор → торговый счет.

Пока я этим занимаюсь, также полезно иметь в виду, что в некоторых случаях все три элемента скрыты под одной зонтичной компанией. Другими словами, владельцу магазина обычно не приходится иметь дело с тремя отдельными организациями по отдельности, а вместо этого он может работать с одной компанией, которая действует как все три.

Теперь немного подробнее:

🚪 Что такое платежный шлюз?

Платежный шлюз является посредником между вашим интернет-магазином и платежным процессором, который получает платеж от вашего клиента.

Когда клиент вводит свои платежные реквизиты на вашем сайте (это может быть номер их кредитной карты или любой другой способ оплаты), платежный шлюз безопасно отправляет эти данные обработчику платежей.

Вот некоторые из основных преимуществ использования платежного шлюза:

Стоимость использования платежных шлюзов

К сожалению, стоимость является наиболее сложным аспектом использования платежного шлюза. В принципе, нет единого ценника. Вместо этого вам обычно приходится иметь дело с рядом небольших комиссий, связанных с различными частями функционирования платежного шлюза.

Чаще всего конечный ценник состоит из трех компонентов:

- Стоимость установки - варьируется от 0 до 250 долларов. Если вы еще не выбрали свою платформу электронной коммерции, поищите те, у которых уже есть встроенный платежный шлюз, например Shopify.

- Ежемесячная стоимость - 10 - 50 долларов.

- Операционные издержки - это двояко. Обычно это 0.00 - 0.25 доллара США + 1% - 5% за каждую транзакцию. Чтобы было понятно, вы должны заплатить как фиксированную комиссию, так и процент от транзакции.

Большинство шлюзов предлагают скидки в зависимости от объема продаж, которые вы получаете.

👉 Более подробно мы обсудим тему платежных шлюзов в другом посте, где также перечисляем Лучшие платежные шлюзы 5 на рынке. Проверьте это, Вот короткий список на тот случай, если вам интересно:

Опять же, вы можете узнать больше о них и цены каждого в нашем углубленном ресурсе.

⚙️ Что такое платежный процессор?

Платежные процессоры - это финансовые учреждения, которые работают в фоновом режиме, чтобы предоставить все услуги обработки платежей, используемые онлайн-торговцем. Эти компании обычно имеют партнерские отношения с другими компаниями, которые напрямую занимаются с потребителями или торговцами.

Процессор платежей подключается как к счету продавца, так и к платежному шлюзу, быстро передавая информацию туда и обратно, обеспечивая ее безопасность и практически мгновенную доставку конечному пользователю.

Проще говоря, обработчик платежей получает информацию о транзакции из платежного шлюза, проверяет ее, выполняет и затем переводит средства на торговый счет. Он также уведомляет платежный шлюз, если транзакция прошла успешно.

Как мы уже упоминали ранее, выбор вашего платежного процессора не является решением, которое зависит исключительно от человека, который будет отвечать за финансы. Процессор оплаты жизненно важен для обеспечения хорошего коэффициента конверсии, поэтому вы не должны принимать это решение легко.

Быстрый список топ платежных систем

Существует множество платежных систем на выбор, но мы сократили их до самых лучших:

1. Payline

Payline особенно известен своей честной практикой продаж и общей прозрачностью. Ну, это может быть не самый дешевый платежный процессор на рынке, но вы можете поспорить, что то, что он обещает, - это то, что он в конечном итоге обеспечивает. Следует признать, что структура обменных цен Payline более прозрачна по сравнению со стандартными графиками затрат, предлагаемыми другими решениями.

По сути, Payline дает вам преимущество, зная комиссию за платеж и ставки, которые ваш бизнес понесет заранее. Следовательно, вы сможете соответствующим образом планировать свои процессы продаж, чтобы минимизировать расходы на транзакции в течение длительного времени.

Тем не менее, Payline представляет собой целостный процессор, который выходит за рамки онлайн-платежей для упрощения платежей в магазине, а также мобильных платежей. Payline Connect - это платежное приложение для электронной коммерции, которое интегрируется с более чем платформой 175. Это позволяет безопасно обрабатывать электронные и карточные платежи в самых разных интернет-магазинах.

Стоит также отметить, что Payline предлагает возможность оплаты по подписке бесплатно. Так что, конечно, вы можете использовать, когда речь идет о периодических сборах за членство, услуги или продукты.

2. PayPal

С момента своего создания в 1998, PayPal стал крупнейшим игроком в игре обработки платежей. В настоящее время компания работает в более чем странах / регионах 200 и поддерживает различные валюты ~ 25.

PayPal может быть напрямую интегрирован с вашим веб-сайтом, и благодаря своему знакомству с клиентами по всему миру ему очень доверяют. Гибкость PayPal действительно велика. Вы можете обрабатывать платежи не только через свой интернет-магазин, но и внутри приложения и даже в своем физическом магазине.

- Прочитайте наш полный обзор PayPal

- Откройте для себя лучшие альтернативы 10 PayPal здесь

3. Полоса

Полоса описывает себя как «ориентированный на разработчика», и это очень подходящий термин, поскольку самое большое преимущество Stripe — это его настраиваемость. API Stripe позволяет вам или вашему разработчику экспериментировать и создавать опыт, который идеально подходит вашему бизнесу.

Stripe доступен в более чем 20 странах и позволяет принимать более 135 различных валют! Это означает, что вы можете взимать плату со своих клиентов в их местной валюте, продолжая получать средства в своей.

Конечно, Stripe позволяет обрабатывать платежи как по дебетовым, так и по кредитным картам.

4. Square

Square это фантастический вариант для магазина, желающего продавать как онлайн, так и оффлайн.

Square предлагает ряд устройств, которые вы можете установить в своем физическом магазине, от простого клипсового магазинаstripe считыватели, которые вы ставите на свой телефон, на бесконтактные коврики, терминалы, подставки и даже полные регистры.

Square также невероятно интуитивно понятен и прост для понимания для начинающих. Его система торговых точек (которая бесплатна) является реальным дополнительным преимуществом. Расширенные функции, такие как цифровые квитанции со встроенными формами обратной связи, расходы на разделение карт, а также управление запасами для отслеживания запасов, предоставляются бесплатно.

👉 Если вы хотите узнать больше о том, что такое платежные процессоры, вот наше глубокое определение.

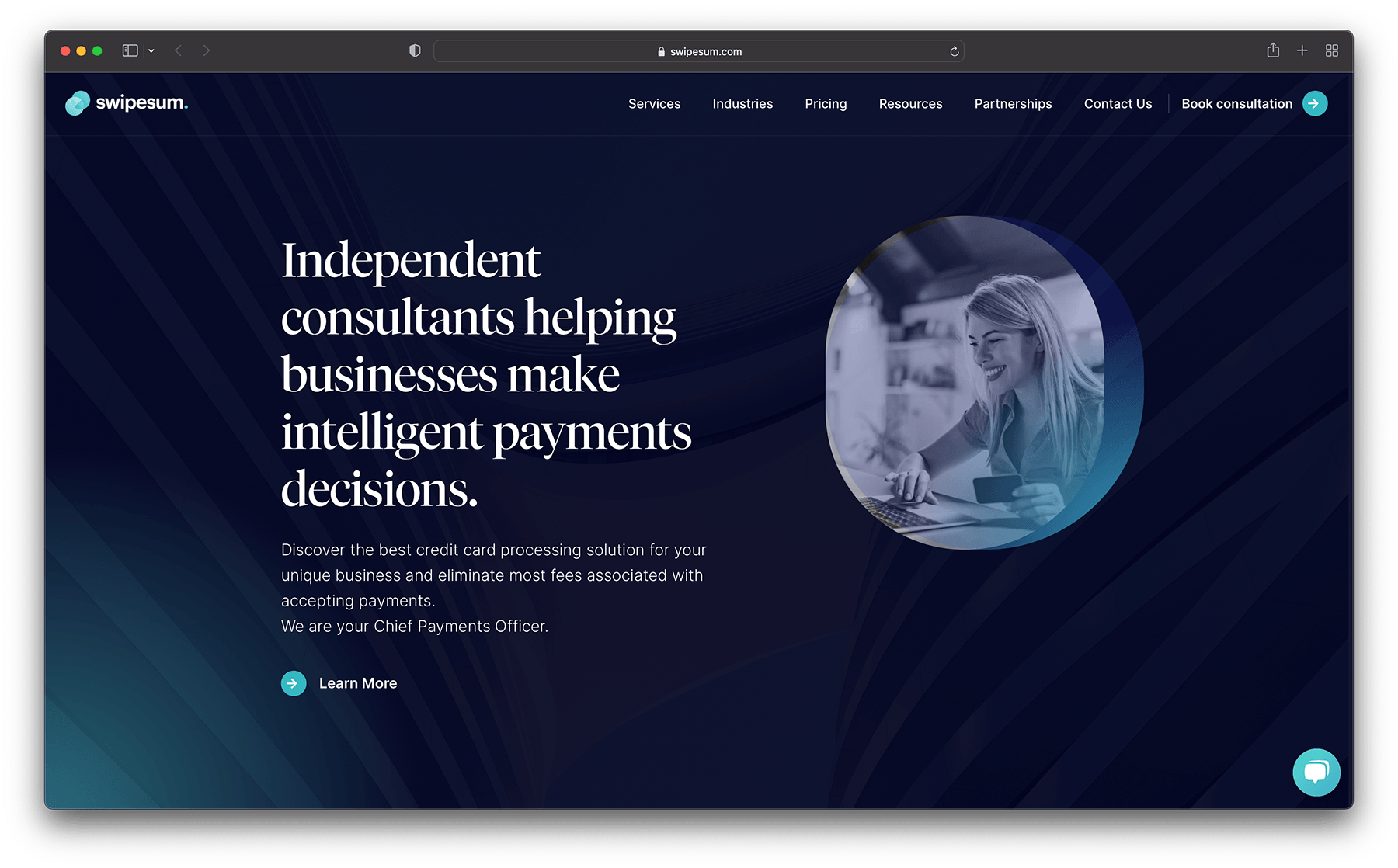

5. Свайпсум

Если вы изо всех сил пытаетесь выбрать лучший платежный процессор для ваших конкретных бизнес-потребностей, есть решение и для этого.

Кий, Swipesum

SwipeSum - провайдер платежных консалтинговых услуг, цель которого - помочь предприятиям найти для себя самые низкие ставки и лучшее решение для обработки платежей.

Их программное обеспечение сравнивает варианты оплаты от более чем 70 поставщиков платежных услуг, чтобы найти решение с наиболее выгодными условиями и функциями для вас. Фактически, они обещают снижение комиссии в среднем на 40%.

С помощью технологии искусственного интеллекта Swipesum обнаруживает завышенную плату за обработку кредитных карт, анализируя взаимоотношения с процессорами, переговоры по контрактам и структуру ценообразования. Затем, используя программное обеспечение для чтения, которое может проверить комиссию обмена и цены, они ищут способы оптимизации ваших платежей.

Вы можете заказать бесплатную консультацию в SwipeSum, чтобы познакомить вас с лучшими решениями для обработки платежей для вашей компании, договориться о ценах и на практике.

Их консультанты также могут предоставить информацию о вашем торговом счете. Анализируя отчеты ваших продавцов, Swipesum может предоставить предложения по сравнению затрат, которые дадут вам представление о том, заключаете ли вы лучшую сделку для своей учетной записи. Цена на эту услугу составляет 25 долларов за анализ.

Для более глубоких консультаций или для более крупных предприятий у них есть консультационные услуги от 50 долларов в час. Swipesum не только рекомендует лучшие варианты оплаты по этой цене, но и предлагает образовательные услуги, чтобы вы знали, как искать лучшие предложения в будущем.

Но подождите, есть еще!

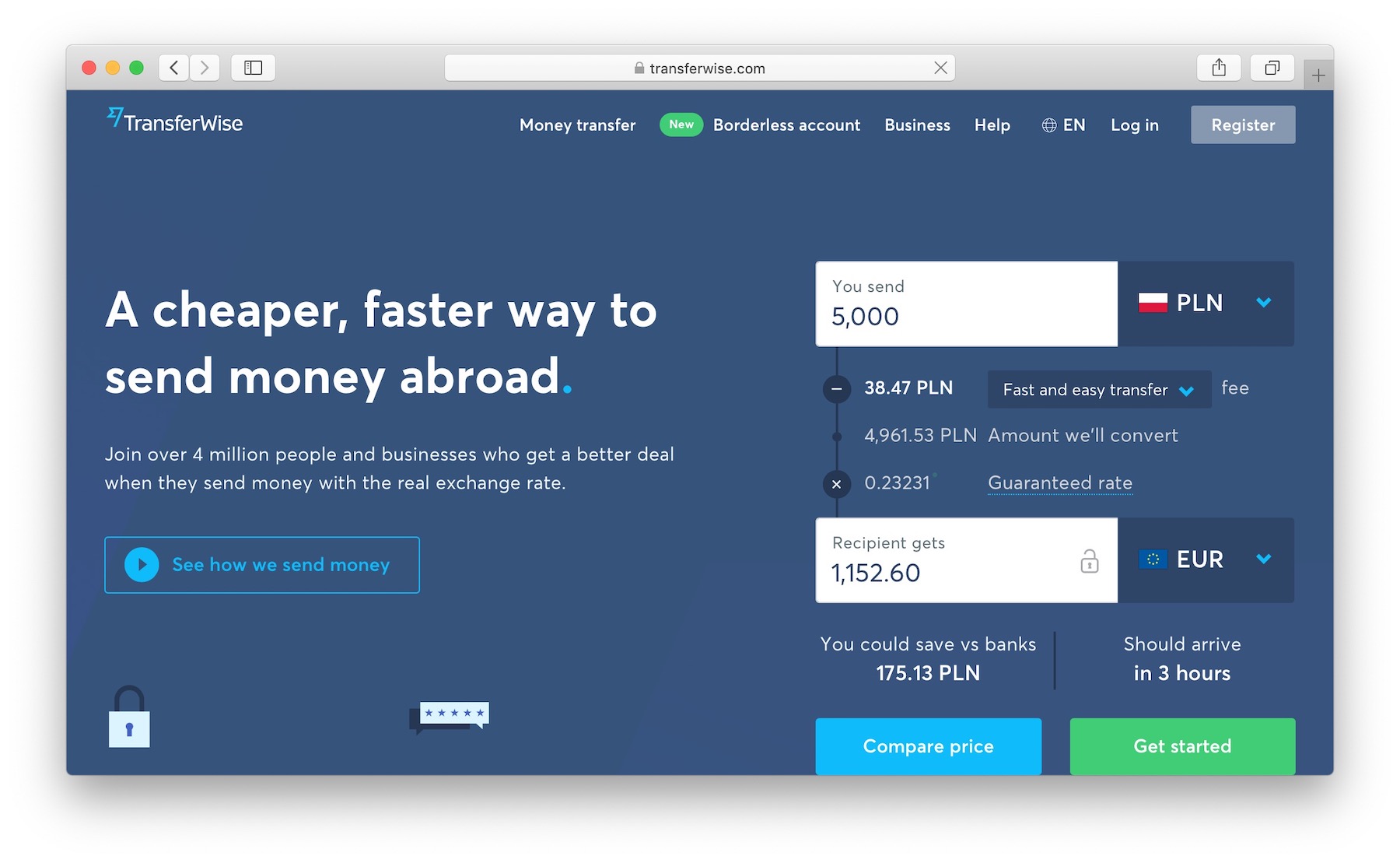

Несмотря на то, что это не процессор обработки платежей как таковой, мы также рекомендуем подключиться к TransferWise если вы собираетесь иметь дело с любым платежным процессором и особенно если вы хотите принимать платежи в нескольких валютах.

В таком сценарии (прием нескольких валют) вы обычно теряете значительную сумму денег из-за различных комиссий за конвертацию при попытке вывести средства. Это где TransferWise вступает в игру.

TransferWise предоставляет вам местные банковские реквизиты для Великобритании, Еврозоны, Австралии и США. И вам не нужен локальный адрес (что обычно является серьезной проблемой, если вы хотите получить эти учетные записи самостоятельно).

Эта настройка означает, что вы можете запрашивать платежи, как местный, независимо от того, где вы находитесь. Затем вы можете снимать деньги с низкой комиссией, что сводит к минимуму расходы на конвертацию валюты.

- Прочитайте наш информационный раздел TransferWise обзоре.

💰 Что такое торговый счет?

Торговый счет - это особый тип банковского счета. Эта учетная запись позволяет вашей компании принимать платежи по кредитным и дебетовым картам, которые поступают от платежного процессора.

Стоит отметить, что торговые счета часто называются MID (или идентификаторами торговцев).

Когда транзакция очищается на уровне платежного процессора, средства могут быть зачислены на счет продавца. Оттуда они могут быть перемещены на основной банковский счет вашего бизнеса.

Сложность работы с торговыми счетами заключается в том, что не всегда легко получить одобрение на один счет в вашем банке. Здесь много бумажной работы, и требования сильно меняются от региона к региону.

Есть множество фирм, финансовых учреждений и банков, которые предлагают торговые счета. Однако то, какие из них будут вам доступны, зависит главным образом от вашего местоположения и страны. Изучите свой местный рынок, прежде чем выбирать торговый счет, если он вам действительно нужен - как я уже сказал, во многих случаях вы этого не сделаете - вы можете поручить своему платежному процессору всю работу.

Да, многие компании по обработке платежей и платежному шлюзу также предоставляют торговые счета. Единственным недостатком здесь является то, что при попытке вывести средства с процессора на ваш обычный бизнес-счет будут взиматься дополнительные комиссии. Говоря о которых:

Варианты торговых счетов

Как я уже сказал, вам не нужно иметь торговый счет, чтобы эффективно управлять интернет-магазином. На самом деле вы можете получать платежи от своих клиентов, а затем переводить их на свой обычный банковский счет без промежуточного счета. Для этого вам необходимо зарегистрироваться в платежном процессоре, который предлагает такие услуги.

Самые популярные варианты на рынке:

Как видите, это снова «обычные подозреваемые». Эти компании действительно предлагают полный пакет - все от платежного шлюза до платежной системы и полной системы обработки платежей. Выбирая любой из них, вы в основном получаете заботу о всех потребностях вашего магазина в обработке платежей.

👉 Если вы хотите узнать больше о том, что торговые счета, вот наше глубокое определение.

Сводные данные торговых счетов, платежных систем и платежных шлюзов

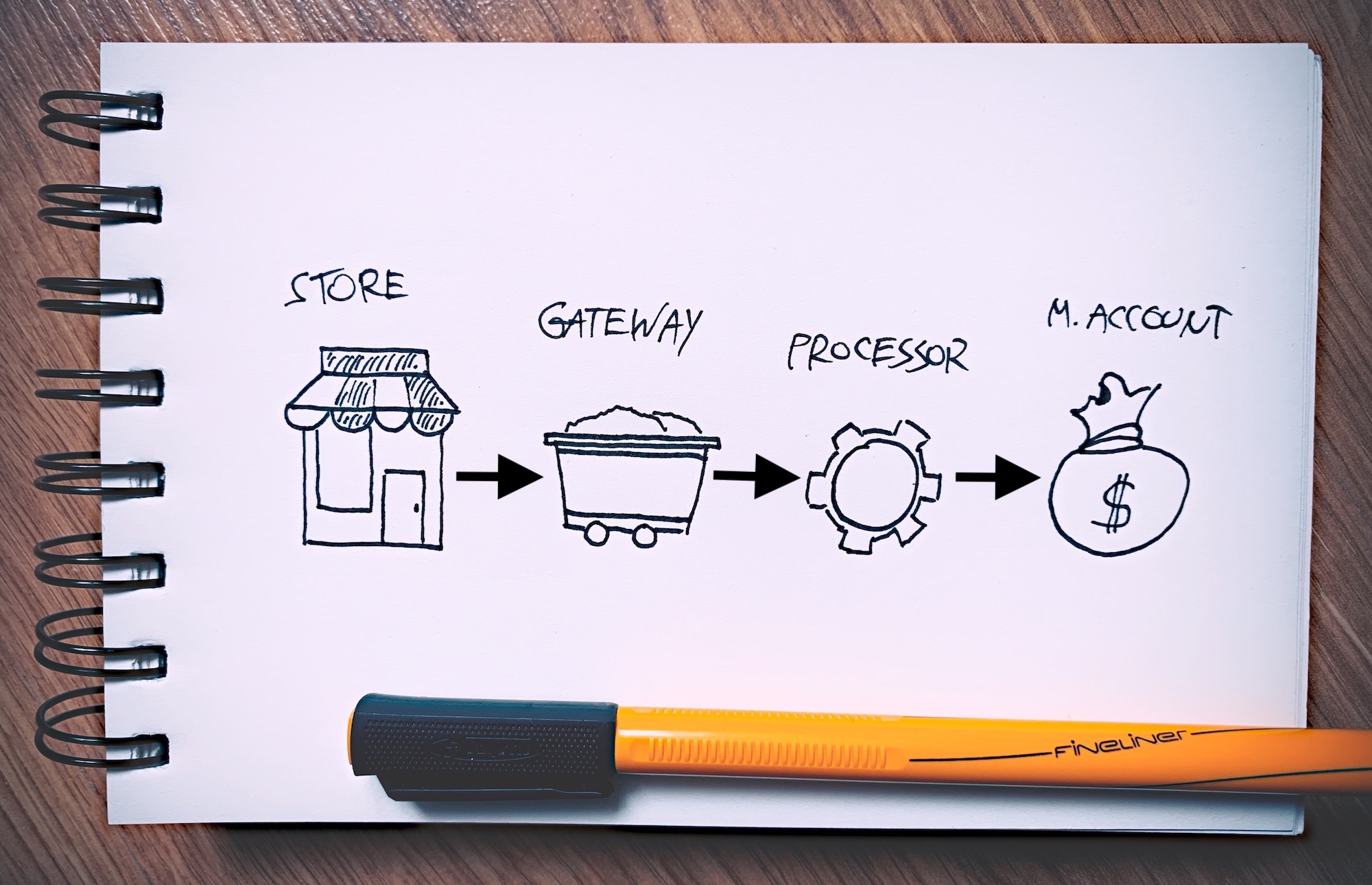

Ранее я показал вам упрощенную модель совместной работы платежных шлюзов, платежных систем и торговых счетов. Вот этот:

Но теперь, когда мы подробно объяснили разницу между каждым элементом, мы можем подробнее рассказать об их ролях. Я собираюсь провести вас через стандартную транзакцию в гипотетическом интернет-магазине:

Есть вопросы по обработке платежей?

Понимание основных деталей того, как работает обработка платежей, необходимо, если вы хотите запустить эффективный магазин электронной коммерции.

Точные различия между платежными процессорами, платежными шлюзами и торговыми счетами поначалу не так очевидны. Тем не менее, наглядные материалы и схемы выше должны дать вам хорошее представление о том, как работает весь процесс.

Если вы все еще не уверены или хотите высказать свое мнение по этому вопросу, сообщите нам об этом в разделе комментариев ниже.

Отличная статья! Такое ясное и прямое объяснение того, что обычно выглядит таким сложным. Спасибо 🙂

Спасибо Сандра! 👍👍👍

Привет, спасибо за столь ценную информацию. Я живу в Гайане (Южная Америка). Я планирую открыть интернет-магазин. Банки здесь не предлагают возможности платежного процессора, поэтому мне нужна альтернатива. Paypal также отключен из-за ограничений по отмыванию денег. Можете ли вы дать мне особую рекомендацию? Спасибо.

Эй, Османи, нет ли местного платежного процессора?

Отличная статья! Хорошо написано, и очень понятно. Что касается платежного процессора в традиционной модели электронной коммерции, почему в статье не говорится о Visa или MasterCard? Разве они не являются примерами платежных систем, которые используются в транзакциях электронной коммерции? Также существуют модели, когда продавец использует электронную коммерцию, но не имеет сайта. Оплата производится через SMS или URL. В будущих итерациях статьи было бы хорошо подробнее рассказать об этой модели ….спасибо

Спасибо за предложения Сэми!

У меня есть программная платформа, на которую будут подписаны несколько поставщиков услуг. У моей компании есть торговый счет и счет PayPal, связав это. В программной платформе, когда пользователь платит, сумма будет зачислена на наш торговый счет через PayPal. Нам необходимо перевести сумму, зачисленную на торговый счет, на бизнес-счет поставщика услуг. Пожалуйста, помогите мне, возможно ли это, или все поставщики услуг должны использовать учетную запись PayPal?

Я читал ранее статью, в которой говорилось, что платежный процессор — это компании, выпускающие карты, такие как Visa, Master Card и т. д., или так я понял. Я запутался в трех частях платежного процесса, упомянутых выше, и их функциях. Как называются эти компании (Visa, Master, Amex и т. д.) и чем они на самом деле занимаются?

Спасибо за полезную статью. Я не понимаю, где хранятся данные кредитной карты. Процессор платежей берет его с моего веб-сайта, чтобы начать транзакцию, но сохраняю ли я его на своем сайте? И как это работает в случае продукта на основе подписки, когда мы хотим периодически списывать средства с одной и той же кредитной карты, если клиент согласился на это соглашение? Мы отправляем информацию о кредитной карте, которую мы сохранили? Наверное, я думал, что платежный шлюз полностью заберет данные кредитной карты из наших рук, поэтому мы не должны нести ответственность за их сохранность, но теперь я не уверен, что это так.

Прав ли я, что для онлайн-транзакций необходимы и платежный шлюз, и платежный процессор, а для физических транзакций в точках продаж с картой требуются только платежные процессоры? Второй вопрос: шлюзы и процессоры могут быть у одной компании/поставщика услуг? Или платежная система всегда является отдельным провайдером?

Привет, мне интересно, действительно ли они (платежные системы) могут видеть детали внутри транзакции? (например, какие продукты мы продаем, категории и т. д.?

Эй, Эрик, у них не будет доступа к данным.

Привет, отличная статья!! В чем разница между «услугами прямой обработки» и услугами шлюза». Мы используем все три — у нас есть шлюз, процессор и торговый счет. Мы работаем над тем, чтобы перейти на «Уровень III обработки кредитных карт», который требует отправки большего количества данных и различных типов данных в платежный процессор {я думаю}

Соответствие PCI очень важно для нас, потому что мы принимаем номера кредитных карт для заказов по телефону. Можем ли мы использовать «услуги прямой обработки» с заказами кредитной карты по телефону (когда клиент предоставляет номер кредитной карты по телефону).

Еще раз спасибо за такую замечательную, легко читаемую статью, Барбара Льюис.

Здравствуйте,

Спасибо за объяснение. У меня получилось 70%. Тем не менее, всегда легче следить за новыми вещами, если вы также можете включить примеры в разные категории. Тогда я бы получил 90-100%. Потому что, если я хочу получить обзор разных игроков и того, где они находятся в цикле, это было бы проще 🙂

Благодаря!

Привет Андреа,

Спасибо за ваше предложение!

–

Богдан - редактор ecommerce-platforms.com

Спасибо за самый простой способ объяснения, однако я все еще немного запутался в платежном шлюзе, платежном процессоре. Как говорится, платежный шлюз переносит информацию и передает ее в карточную сеть (Схему), тогда где в игру вступает платежный процессор. Пожалуйста, объясните.

Привет Джанет,

Обработка платежа состоит из двух этапов: авторизация (выполняется процессором) и расчет, передача данных между вашим банком и банком клиента (выполняется шлюзом).

–

Богдан — редактор Ecommerce-Platforms.

Лучшее объяснение, которое я видел до сих пор. Слава!

это лучшее объяснение, чем другие в Google 🙂

Я не могу понять, почему, похоже, нет ни одной компании, кроме PayPal, которая бы предлагала все. Я начал искать альтернативу PP и нашел Stripe, зарегистрировался и т. д., а затем обнаружил, что не могу использовать его, если у меня нет разработчика. У меня его нет. Я просто хочу добавить несколько вариантов оплаты для клиентов, но не могу поверить, что не могу найти источники для решений «все в одном, делающих все, как PP», чтобы мне не приходилось собирать воедино, выставлять цены, 90 миллиардов различных вариантов. Может быть, мой компьютер заблокирован для всех таких результатов — потому что он должен существовать. Должно быть, есть куча мелких фрилансеров/индивидуальных предпринимателей, которые НЕ ПРОДАЮТ ПРОДУКТЫ, а скорее услуги, такие как написание, редактирование или консалтинг или что-то в этом роде, которым это нужно. Зарегистрируйтесь. Вставьте какой-нибудь код на свой веб-сайт. Готово. Список всeх компаний и их сборов. Готово. Легко. Нет, похоже, не существует.

Привет, мне интересно, какие из них вы рекомендуете для программного облачного приложения. Спасибо!

Это, безусловно, запутанная область с большим количеством терминологии, которая не всегда используется последовательно. Возможно, стоит добавить, что мелкие торговцы, желающие упростить все и избежать ежемесячных фиксированных сборов, как правило, лучше всего используют поставщика платежных услуг «все в одном», такого как Stripe или PayPal Pro, которому не нужен отдельный торговый счет. Однако более крупные торговцы, как правило, могут сэкономить деньги, получив собственный торговый счет.

Хороший звонок, спасибо за уточнение Мэтт!