Die Tage traditioneller begehbarer Banken sind nicht mehr selbstverständlich. Warum? Aufgrund des Aufkommens von Digital Banking-Apps, die wettbewerbsfähige, bequeme und benutzerfreundliche Dienste anbieten. Sie können Transaktionen zu Hause, bei der Arbeit oder unterwegs abschließen. Viele bieten eine Reihe attraktiver Funktionen, die es traditionellen Banken schwer machen, sich gegen sie zu behaupten.

Trotzdem bringen wir unser Mikroskop zu zwei solchen digitalen Banken: Wise N26.

Es gibt viel zu sehen, also fangen wir an.

Was ist Wise?

Diese 2011 in London ansässige Online-Banking-Plattform wurde gegründet und bietet verschiedene persönliche und geschäftliche Konten sowie internationale Geldtransfers.

Mit Wise, können Sie Geld von internationalen Bankkonten annehmen und gleichzeitig Ihre eigenen Transaktionen verfolgen.

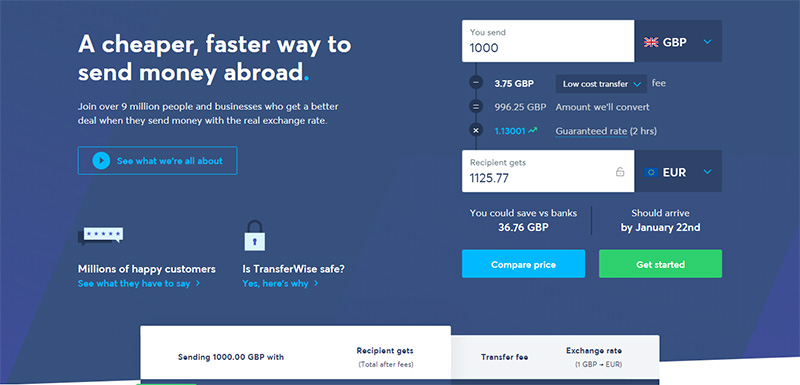

Wise (früher TransferWise) beschreibt seine Dienstleistungen als "Der billige und schnelle Weg, um Geld ins Ausland zu senden" Sie sind im Durchschnitt achtmal billiger als "Führende britische Haushaltsbanken."

Eindrucksvoll, Wise ermöglicht 750 Fremdwährungsrouten, die von mehr als 9 Millionen Menschen genutzt werden, und sendet jeden Monat rund 6 Milliarden US-Dollar!

💡 Weitere Informationen finden Sie in unserem umfassenden Wise Überprüfen und unser Führer auf Anwendung Wise.

Was ist N26?

2013 gegründet und in Berlin ansässig, N26 hat mehr als fünf Millionen Kunden in 25 Ländern und über 1,500 Mitarbeiter. N26 ist stolz auf seine Banktransparenz und ermöglicht es den Kunden, Geld auszugeben, sobald sie ein Konto eröffnen.

N26 richtet sich in erster Linie an europäische Bürger, obwohl US-Bürger Zugang zu einigen N26Dienstleistungen.

💡 Weitere Informationen finden Sie in unserem umfassenden N26 Überprüfen.

Wise vs N26: Ihre Vor- und Nachteile

Der einfachste Weg, die beiden Plattformen zu vergleichen, ist eine schnelle Pro-Contra-Liste.

Im Folgenden werden die vorteilhaftesten Aspekte dieser Dienste sowie ihre Lücken hervorgehoben:

Wise Vorteile 👍

- Wise ist FCA-reguliert

- Die Registrierung ist kostenlos

- Es ist billig, Geld nach Übersee zu schicken

- Wise verfügt über Niederlassungen auf der ganzen Welt, die mehrere Sprachen unterstützen

- Sie können mit Ihrem Wise Karte mit Apple Pay

- Sie können mit Ihrer Karte in lokaler Währung ausgeben

- Sie können Ihr Gehalt und Ihre Rente erhalten, wenn Sie im Ausland leben

Wise Nachteile 👎

- Es gibt nur eine Art von persönlichem Konto

- Es gibt nur eine Art von Geschäftskonto

N26 Vorteile 👍

- Es dauert nur wenige Minuten, um eine autorisierte Überziehung zu arrangieren

- N26 hat eine Vollbanklizenz

- N26 bietet kostenlose Bankkonten an

- N26 bietet eine kostenlose Karte und kostenlose Kartensendungen

- Es ist eine Desktop-Version verfügbar

- Kostenlose Bargeldabhebungen sind möglich

N26 Nachteile 👎

- N26 bietet keine Kreditkarten an

- Sie sammeln keine Zinsen auf Ihre Ersparnisse

- Für Abhebungen in Übersee wird eine Übersetzungsgebühr von 1.70% erhoben

- In den USA ist ein eingeschränkter Service verfügbar

- Es ist nicht in Großbritannien erhältlich

Wise vs N26: Ihre Kernfunktionen im Vergleich

Der offensichtlichste Unterschied zwischen diesen beiden Diensten besteht darin, dass N26 ist eine umfassende mobile Bank. Im Gegensatz, Wise konzentriert sich stark auf das Senden und Empfangen von Geld im Ausland; es ist ihr Haupt-USP. Wise ermöglicht es Benutzern jedoch, persönliche und geschäftliche Konten mit mehreren Währungen zu eröffnen, und darauf konzentrieren wir uns in dieser Überprüfung.

Wise's Kernfunktionalität

Bevor wir eintauchen WiseAufgrund der Funktionen für mehrere Währungskonten werden wir kurz auf die Geldtransferdienste eingehen:

Sie können Geld von einer Währung in eine andere überweisen, wobei das Geld den Empfänger innerhalb weniger Tage erreicht. Die Wise Website verfügt über einen Währungsrechner, der die Gebühren anzeigt, die Ihnen in Rechnung gestellt werden. Seien Sie also versichert, dass Sie genau sehen können, wie viel Sie bezahlen werden, bevor Sie auf „Senden“ klicken.

Sobald Sie Ihr Geld gesendet haben, können Sie die Reise bis zum Endziel verfolgen.

Nun, gehen wir weiter WiseDie wichtigsten Banking-Funktionen von , die in zwei Kategorien unterteilt sind: Personal Banking und Business Banking:

Personal Banking mit einem Konto mit mehreren Währungen

Mit einem solchen Konto können Sie:

- Verwalten Sie Ihr Geld in mehr als 50 Währungen

- Senden Sie Bargeld zu Live-Wechselkursen

- Geben Sie Geld aus, das Ihnen überwiesen wurde, mit a Wise Debitkarte

Dieser Wise Das Konto kann kostenlos eingerichtet werden und steht US-Kunden zur Verfügung. Es bietet günstigere Preise als „Banken der alten Schule.” Es gibt keine monatlichen Gebühren oder Mindestguthaben, über die Sie sich Sorgen machen müssen. Es gibt jedoch eine Gebühr für das Halten großer Geldsummen, und wir werden darüber weiter unten sprechen, zusammen mit Wiseandere Kontogebühren von .

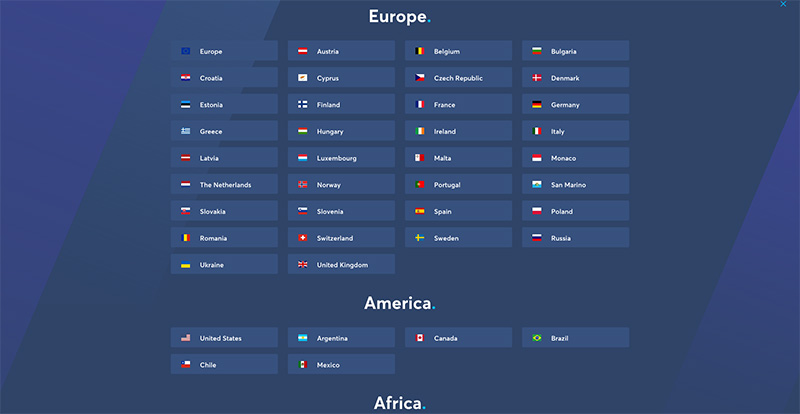

Sie können in den folgenden Ländern eine Transferwise-Karte bestellen und verwenden:

- In Europa: Österreich, Belgien, Bulgarien, Kroatien, Zypern, Tschechische Republik, Dänemark, Estland, Finnland, Frankreich, Deutschland, Griechenland, Ungarn, Island, Italien, Irland, Lettland, Liechtenstein, Litauen, Luxemburg, Malta, Niederlande, Norwegen, Polen, Portugal , Rumänien, der Slowakei, Slowenien, Spanien, Schweden, der Schweiz und dem Vereinigten Königreich.

- In Asien: Singapur

- In Ozeanien: Australien und Neuseeland.

- Nordamerika: In den USA erhältlich (außer in Nevada und Hawaii).

Geld ausgeben

WiseMit der Debitkarte von können Sie in über 200 Ländern im Ausland Geld in lokalen Währungen ausgeben. Dazu gehören Ausgaben mit Google Pay und Apple Pay. WiseDie Technologie von wandelt Ihr Geld zu geringen Gebühren automatisch in die Landeswährung um. Es fallen jedoch Gebühren für Abhebungen an Geldautomaten an, wenn Sie lieber bar bezahlen möchten. Auch hier behandeln wir diese weiter unten.

Geld empfangen und hinzufügen

Sie können wählen, in welche Währung Ihr Konto automatisch Geld umwandelt, wenn Sie Geld erhalten oder hinzufügen. Es stehen acht zur Auswahl: US-Dollar, Britisches Pfund, Euro, Neuseeländischer Dollar, Australischer Dollar, Singapur-Dollar, Ungarischer Forint und Türkische Lira.

Währungen konvertieren und halten

Innerhalb von Sekunden können Sie Geld in 55 Währungen kostenlos zu Echtzeit-Wechselkursen halten und umwandeln.

Wise vs N26: Geschäftsbanking mit einem Mehrwährungskonto

Werfen wir nun einen Blick auf die Wise Funktionen des Geschäftskontos:

Mit diesem kostenlosen Konto können Sie Geld in mehreren Währungen mit Echtzeit-Wechselkursen empfangen und senden. Wise nennt es "Geschäft ohne Grenzen." Like WisePrivatkonto von , fallen Gebühren an, aber wir decken diese weiter unten ab.

Dieses Konto richtet sich an drei Arten von Unternehmen:

- Freiberufler und Einzelunternehmer

- Kleine bis mittlere Unternehmen

- Große Organisationen oder Organisationen auf Unternehmensebene

Hier sind seine Hauptmerkmale:

Rechnungen und Kunden aus Übersee bezahlen

Führen Sie mehrere und/oder Sammelzahlungen auf einmal durch. Diese Funktion ist nützlich, wenn Sie wiederkehrende Rechnungen zu bezahlen oder abzurechnen haben. Wise Die Technologie garantiert die Verwendung von Echtzeit-Wechselkursen mit ihren Batch-Payment-Tools: Bolt, Wolt, Hubstaff und TimeDoctor.

Geld erhalten

A Wise Geschäft Konto bietet Ihnen Ihre eigenen lokalen Bankdaten. Sie müssen nur eine kleine einmalige Einrichtungsgebühr bezahlen. Sie benötigen keine lokale Adresse. Auf diese Weise können Sie Geld von Plattformen abheben oder abheben, auf denen Sie geschäftlich tätig sind, z. B. Amazon. Sobald das Geld auf Ihrem Konto ist, können Sie entweder:

- Lassen Sie es dort für zukünftige Rechnungsabrechnungen

- Bewegen Sie es zu Ihrer Bank

- Übertragen Sie es auf ein anderes Geschäftskonto

Mit API automatisieren

Die Verwendung von Wise's API können Geschäftskontoinhaber programmieren:

- Automatisierte Zahlungen

- Verwalten Sie ihre Finanzen

- Automatisieren Sie Rechnungszahlungen und andere Finanztransaktionen wie Daueraufträge, Gehaltsabrechnungen und wiederkehrende Geldtransfers

…um ein paar zu nennen!

Kunden erhalten eine einzigartige API token Kennung, die Ihre App oder Website verwenden kann, um auf die API anderer Unternehmen zuzugreifen. Dies ist praktisch, wenn Sie oder Ihr Entwickler eine benutzerdefinierte Integration codieren müssen.

Integrieren Sie Ihre Buchhaltung

Sie können die Möglichkeit nutzen, Ihre Geschäftsaktivitäten automatisch mit zu synchronisieren Xero (über 40 Währungen). Durch die Integration mit XeroSie müssen Anweisungen nicht mehr manuell exportieren und hochladen.

N26's Kernfunktionen

Like Wise, N26 bietet Privat- und Geschäftskonten an. Diese sind jeweils in Unterkategorien unterteilt. Einige Kontotypen sind kostenlos, während andere gebührenpflichtig sind. Auf die Kosten gehen wir weiter unten in diesem Testbericht ein.

Hier konzentrieren wir uns N26Bankkarten, kontaktlose Zahlungen und Bankkontofunktionen für die persönlichen und geschäftlichen Konten.

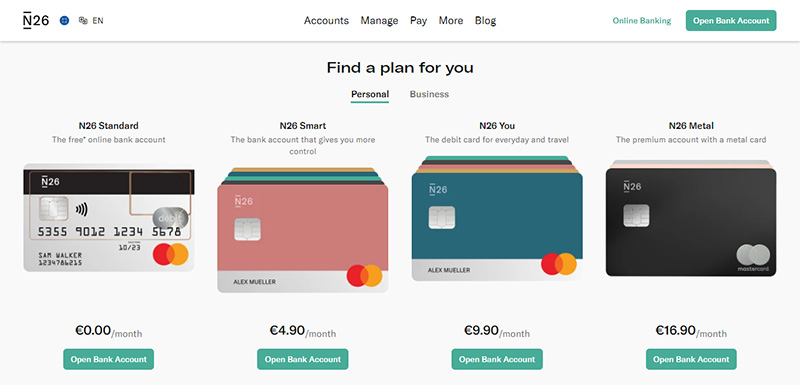

Beginnen wir mit dem Start N26 Persönliches Konto. Es stehen vier zur Auswahl: Standard, Smart, You und Metal. Die Funktionen variieren je nachdem, für welches Konto Sie sich entscheiden.

Standard: Dieses Konto ist kostenlos. Sie erhalten eine kostenlose transparente Mastercard-Debitkarte, die weltweit akzeptiert wird und mit der Sie kontaktlos bezahlen können. Sie können auch mit Apple Pay und Google Pay mobil bezahlen.

Du kannst auch:

- Legen Sie tägliche Ausgabenlimits fest

- Sperren oder entsperren Sie Ihre Karte mit dem N26 App (verfügbar für Android- und iOS-Geräte)

- Machen Sie weltweit kostenlose Zahlungen

- Machen Sie bis zu drei kostenlose Geldautomatenabhebungen pro Monat innerhalb der Eurozone

- Machen Sie mobile Zahlungen

Smart: Mit diesem Konto erhalten Sie alle oben beschriebenen grundlegenden Bankfunktionen sowie eine optionale zusätzliche Mastercard-Debitkarte. Sie erhalten außerdem fünf kostenlose Geldautomatenabhebungen pro Monat innerhalb der Eurozone und können die Farbe Ihrer Karte auswählen (Ozean, Sand, Rhabarber, Aqua oder Schiefer).

Sie: Mit diesem Konto erhalten Sie die gleichen Funktionen wie oben sowie unbegrenzte kostenlose Abhebungen in jeder Währung zusätzlich zu den fünf kostenlosen Abhebungen von Geldautomaten pro Monat innerhalb der Eurozone.

Metall: Hier ist N26Das teuerste Konto. Es bietet alle oben genannten Funktionen und acht kostenlose monatliche Abhebungen von Geldautomaten innerhalb der Eurozone. Sie erhalten auch eine 18-Gramm-Metallkarte.

Weitere bemerkenswerte Funktionen, auf die wir im Folgenden näher eingehen:

Money Management

Sie können Ihr Geld mit was verwalten und verfolgen N26 ruft „Räume“ auf. Dies sind Unterkonten, die Sie als Sparkonten verwenden können. Sie können Sparziele festlegen und verfolgen und regelmäßige Zahlungen automatisch in ausgewiesene Bereiche überweisen.

Sie können auch erstellen N26 „Shared Spaces“, die es Ihnen ermöglichen, Geld schneller zu teilen und mit Freunden und Familie zu sparen, um dieselben finanziellen Ziele zu erreichen.

Sie erhalten 2 "Leerzeichen" mit dem Standardkonto und 10 mit jedem der anderen.

Alle Kontoinhaber außer denen im Basisgeschäftsplan haben auch Zugriff auf eine Funktion namens Round-Up. Hier wird jede Kartentransaktion auf den nächsten Euro aufgerundet, und Sie speichern die Differenz automatisch in einem "Leerzeichen".

Statistiken

N26 kategorisiert Ihre Ausgaben automatisch in Klassifikationen. Auf diese Weise können sie monatliche Berichte darüber erstellen, wie Sie Ihr Geld verwalten und ausgeben. Jedes der vier Konten gewährt Zugriff auf diese Funktion.

Zahlungen

Wir haben bereits erwähnt, dass Sie mit Apple Pay und Google Pay mobil bezahlen können. Jedoch, N26 integriert mit Wise damit Sie Geld in verschiedenen Währungen überweisen können (es werden 38 Währungen unterstützt).

Alle N26 Kunden können mit MoneyBeam auch Geld empfangen und senden sowie eingehende Zahlungen mit SEPA Instant Credit Transfer erhalten.

N26 Geschäftskonten

Kommen wir nun mit dem Mikroskop zum N26 Geschäftskonto. Auch hier stehen vier zur Auswahl: Business, Business Smart, Business You und Business Metal. Auch hier fallen Gebühren an, aber über diese werden wir im nächsten Abschnitt sprechen.

Geschäft: Dies ist das einfachste Geschäftskonto und es ist kostenlos. Sie erhalten eine Debit-Mastercard, kontaktloses Bezahlen, mobiles Bezahlen mit Apple Pay und Google Pay, 100 % Mobile Banking über die N26 App, 0.1% Cashback auf Kartenkäufe, kostenlose weltweite Zahlungen und bis zu drei kostenlose Geldautomatenabhebungen pro Monat innerhalb der Eurozone.

Business-Smart: Dieses Konto verfügt über dieselben Funktionen wie oben, Sie können jedoch Ihre Mastercard-Debitkarte auswählen (diese sind mit dem persönlichen Konto identisch). Sie erhalten außerdem eine kostenlose optionale Zusatzkarte und bis zu fünf kostenlose monatliche Geldautomatenabhebungen innerhalb der Eurozone.

Geschäft Sie: Die zusätzlichen Funktionen in diesem Konto sind unbegrenzte kostenlose weltweite Abhebungen in jeder Währung.

Geschäftsmetall: Dieses Konto ist das teuerste, für das Sie eine 18-Gramm-Metallkarte, 0.5% Cashback auf Kartenkäufe und bis zu acht kostenlose Geldautomatenabhebungen pro Monat innerhalb der Eurozone erhalten.

Like N26's Privatkonten, deren Geschäftskonten haben auch einige zusätzliche Funktionen, die es wert sind, erwähnt zu werden:

Money Management

Sie können alle Ihre Transaktionen verfolgen, einschließlich Rechnungszahlungen. Sie können sie auch in PDF- oder CSV-Berichte herunterladen, um die Dinge zu vereinfachen, wenn es Zeit für Ihre Steuererklärungen ist.

Ebenfalls, N26 bietet Geschäftskunden die gleichen „Spaces“-Funktionen, die zuvor besprochen wurden.

Statistiken

Wie Inhaber eines Privatkontos haben alle Geschäftskunden Zugriff auf N26 statistische Berichte zu Kontotransaktionen, Ausgabeninformationen usw.

Zahlungen

N26 Kunden eines Geschäftskontos haben auch die gleichen Zahlungsfunktionen wie Inhaber eines Privatkontos.

Andere N26 Eigenschaften

Schließlich gibt es noch andere Funktionen, die N26 Kunden freuen sich, dass wir keine Zeit haben, auf Details einzugehen. Dennoch können sie für jeden relevant sein, der ein echtes Preis-Leistungs-Verhältnis aus ihrem herausholen möchte N26 Konto. Hier ist eine Zusammenfassung davon:

- Reiseversicherung

- Exklusive Partnerrabatte

- Reisekrankenversicherung einschließlich Notfall-Krankenversicherung, Reiserücktritt oder -kürzung sowie Flug- und Gepäckverspätungen

- Mobilitätsschutz für Mietwagen

- Handyversicherung

Dies gilt für Kunden von Business You, Business Metal, You und Metal.

Wise vs N26: Ihre Karten und Kosten im Vergleich

Niemand möchte von versteckten Bankgebühren überrascht werden. Aus diesem Grund untersuchen wir die damit verbundenen Gebühren im Detail Wise N26's Konten:

Wise Gebühren

Schauen wir uns zuerst die an Wise Persönliches Konto. Wenn Sie ein solches Konto mit einem Guthaben von mehr als 15,000 € führen, Wise erhebt eine Jahresgebühr von 0.40 %.

Wenn Sie ein Wise Debitkarte kostet die Bestellung 9 $. Eine Ersatzkarte ist kostenlos, ebenso wie die ersten beiden Abhebungen am Geldautomaten bis zu 250 $. Danach kosten sie 1.50 $ pro Auszahlung. Die monatlichen Gebühren für Abhebungen am Geldautomaten über 250 USD betragen 1.75 %.

Es ist kostenlos, Geld in USD, EUR, GBP, NZD, AUD, RON, HUF und SGDF zu erhalten. Gleiches gilt, wenn Sie USD über eine automatische Clearingstelle (ACH) erhalten. Für Überweisungen werden Ihnen jedoch 7.50 USD berechnet.

A Wise Das Geschäftskonto ist kostenlos, um mehr als 50 Währungsguthaben einzurichten und zu halten. Es ist auch kostenlos, Geld in Euro, britischen Pfund, australischen Dollar, neuseeländischen Dollar, ungarischen Forint, rumänischen Leu und Singapur-Dollar zu erhalten.

Wenn es darum geht, Geld zu senden, fallen die Gebühren an. Dafür gibt es eine feste Gebühr von 1.40 USD. Es gibt auch eine einmalige Gebühr von 31 US-Dollar, um Bankdaten für den Erhalt von Währungen zu erhalten.

Wie bei den meisten Bankkonten fallen Transaktionsgebühren an, wenn Sie Ihrem Geschäftskonto Geld hinzufügen und Währungen umrechnen. Wenn Sie ab Dezember 2020 USD-Überweisungen auf Ihr US-Konto erhalten, kostet dies 7.50 USD.

Wenn Ihr Geschäftskontoguthaben mehr als 70,000 € beträgt, wird Ihnen eine jährliche Gebühr von 0.4 % berechnet. Wie bei der Wise Privatkonto gibt es einen Online-Rechner, mit dem Sie genau sehen können, welche Währungsumrechnungsgebühren Ihnen berechnet werden, bevor Sie auf „Senden“ klicken.

N26 Gebühren

Werfen wir zunächst einen Blick auf die Gebühren für N26's persönliche Konten:

- Standard: Dies ist kostenlos für Guthaben bis zu 50,000 €. Danach kann eine Gebühr von 0.5% erhoben werden.

- Smart: Dieses Konto kostet 4.90 € / Monat

- Sie: Dieses Konto kostet 6.90 € / Monat

- Metall: Dieses Konto kostet 9.90 € / Monat

Die monatlichen Gebühren für das Geschäftskonto entsprechen genau denen für das persönliche Konto.

Wie Transferwise, N26 möchte seinen Kunden versichern, dass es keine versteckten Gebühren gibt. Für beide Kontotypen fallen keine Gebühren an für:

- Leistungen

- Überziehungskredite

- Auslandsgeschäfte

- Wartung

Und es ist kein Mindestguthaben erforderlich.

Wise vs N26: Kundendienst

Wenn es um Finanzen geht, gibt es nichts Frustrierenderes, als nicht schnell auf Support und Hilfe zuzugreifen. Mal sehen, wie Wise N26 in diesem Bereich einer Überprüfung standhalten.

Wise Unterstützung

Auf den ersten Blick, WiseDas Kundensupport-Angebot von ist weniger großzügig als N26'S. Auf der Website gibt es ein Hilfe-Center, in das Sie Ihre Fragen eingeben können, um hilfreiche Artikel und Anleitungen zu füllen. Es gibt auch einen Abschnitt mit Fragen und Antworten, der die folgenden Themen behandelt:

- Geld empfangen und senden

- Kontoeinrichtung

- Debitkarten

- Über uns Wise

Wenn Sie noch zusätzliche Hilfe benötigen, benötigen Sie a Wise Konto, bei dem Sie angemeldet sein müssen.

N26 Unterstützung

Sowohl Privat- als auch Geschäftskontokunden haben Zugriff auf dieselbe Art von Support: Chatbot- und In-App-Live-Chat-Support. Alle Kunden außer denen mit kostenlosen Konten erhalten außerdem sieben Tage die Woche telefonischen Support. Das heißt nur N26 Metall und N26 Business Metal-Kunden erhalten sieben Tage die Woche eine eigene Metal-Telefonleitung.

Wise vs N26: Unser endgültiges Urteil

Traditionelles Banking mit seinen grenzenlosen Konten ist nicht mehr die einzige Art von Finanzmanagement-Tool, das angeboten wird. Beide Wise N26 sind attraktive Mobile-Banking-Optionen für das Privat- und Geschäftsbanking. Beide mobilen Banken bieten hilfreiche In-App-Funktionen wie Geldverwaltung/-verfolgung, Geldüberweisungen ins Ausland und stellen eine weltweit anerkannte Bankkarte bereit.

Einer ihrer Hauptunterschiede ist der N26Die Gebühren von sind in den monatlichen Abonnementgebühren (abgesehen von den kostenlosen Konten) enthalten, wohingegen Wise Gebühren pro Transaktion. Bevor Sie also endgültige Entscheidungen treffen, sollten Sie dies unbedingt in Ihr Budget einbeziehen. Auch im Allgemeinen mit N26Mit der längeren Liste an Funktionen bietet Ihnen diese Lösung mehr Raum zum Wachsen als Transferwise.

Ihre Wahl kann jedoch durch Ihren Standort bestimmt werden. Beispielsweise, N26 hat seinen Betrieb in Großbritannien eingestellt und bietet US-Kunden eingeschränkten Service. Wenn Sie also in einem der beiden Länder leben, sind Sie möglicherweise besser dran mit Wise.

Sind Sie bereit, mit Mobile Banking zu beginnen? Wise or N26? Oder erwägen Sie einen ihrer Konkurrenten wie Revolut oder Monzo? Wie auch immer, erzählen Sie uns alles darüber im Kommentarfeld unten!

Gracias port tu estudio pormenorizado. Soja una chica española Estoy en ello porque me voy de Erasmus a Edimburgo en septiembre y tengo q decidirme ya por algún neobanco y había decidido N26. Si optopor N26 no podré operar de Reino Unido o es que los habitantes de Reino Unido no pueden obtener la cuentaN26 ? Que me aconsejas?

Hey Rosa, du kannst dich entscheiden Wise or Revolut if N26 funktioniert bei dir nicht.