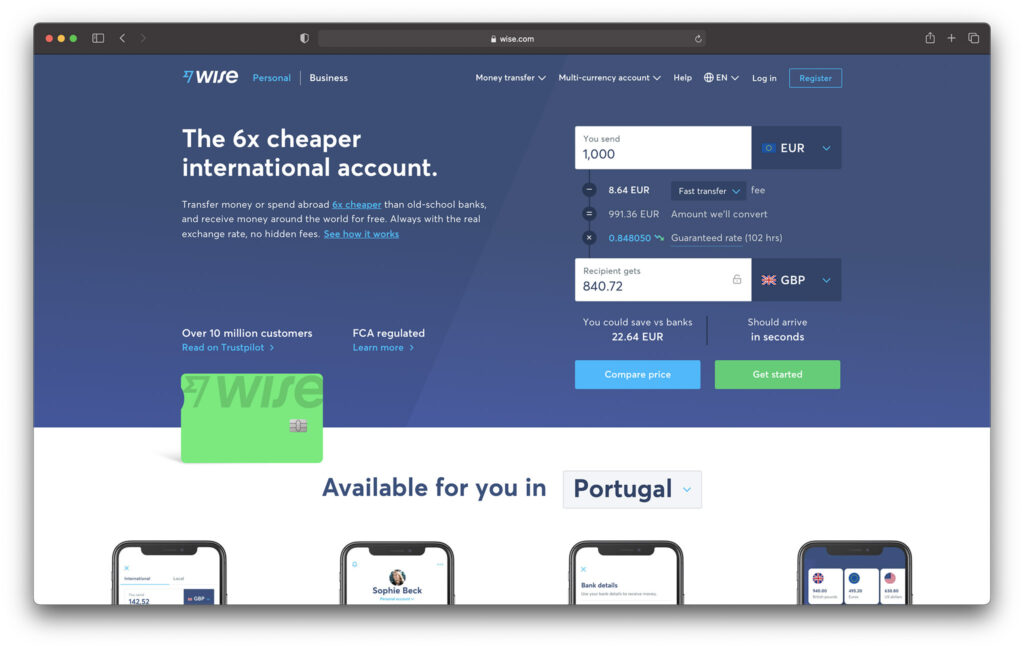

Dans ce nouvel article concernant notre nouveau projet Wise vs Revolut examen, nous examinons deux des solutions les plus populaires pour envoyer et recevoir de l'argent à l'étranger.

Notre premier fournisseur, Wise, se spécialise dans le fait qu'il est aussi bon marché que possible d'envoyer de l'argent dans d'autres devises. Revolut, d'autre part, est une solution bancaire mobile avec encore plus à offrir. Mais, lequel convient le mieux à vos besoins ? Continuez à lire pour savoir…

Qu'est-ce que le Wise?

Bien que Wise offre ses propres comptes et services de gestion financière, WiseLa proposition de valeur centrale de fournit un moyen simple et rapide d'envoyer de l'argent à l'étranger.

Si vous n'avez pas entendu parler de Wise, vous reconnaîtrez peut-être son ancien nom : Transferwise. Tout ressortissant étranger vivant dans un autre pays a probablement entendu comment ce service pourrait les aider à envoyer de l'argent chez eux ou à convertir des économies étrangères.

Le changement de nom a eu lieu en mars 2021, ce qui en fait un développement relativement récent. Mais malgré son changement de marque, peu de choses ont changé. La société reste l'un des services les plus fiables pour envoyer de l'argent à l'étranger à moindre coût.

Transferwise a été lancé en 2011 par un couple d'entrepreneurs qui souhaitaient transférer de l'argent au-delà des frontières.

À l'époque, il n'y avait pas de méthode simple pour transférer de l'argent à l'étranger. Chaque moyen de transfert d'argent à l'étranger s'appuyait sur un réseau d'institutions bancaires qui appliquaient chacune des frais en cours de route. Inutile de dire que cela coûtait cher ! Wise a donc innové ce processus en utilisant les taux de change moyens du marché pour le transfert de devises.

Comment s’y prendre?

Wise vous permet d'effectuer des virements bancaires vers un compte sans frontières Transferwise. Une fois l'argent sur ce compte, Wise transfère la devise en utilisant le taux moyen du marché. Après le change, Wise effectue ensuite un virement bancaire local à la personne à qui vous souhaitez envoyer les fonds.

Par conséquent, aucune banque ne peut ajouter de frais de transfert cachés en cours de route, qui peuvent souvent représenter jusqu'à 5 % d'un transfert.

Wise, à la place, facture un petit pourcentage comme frais de transaction, et vous saurez ce que vous dépensez à l'avance. Dans certains cas, vous pouvez trouver Wise est 8 fois moins cher pour effectuer des virements vers l'étranger.

👉 Lisez notre Wise évaluation.

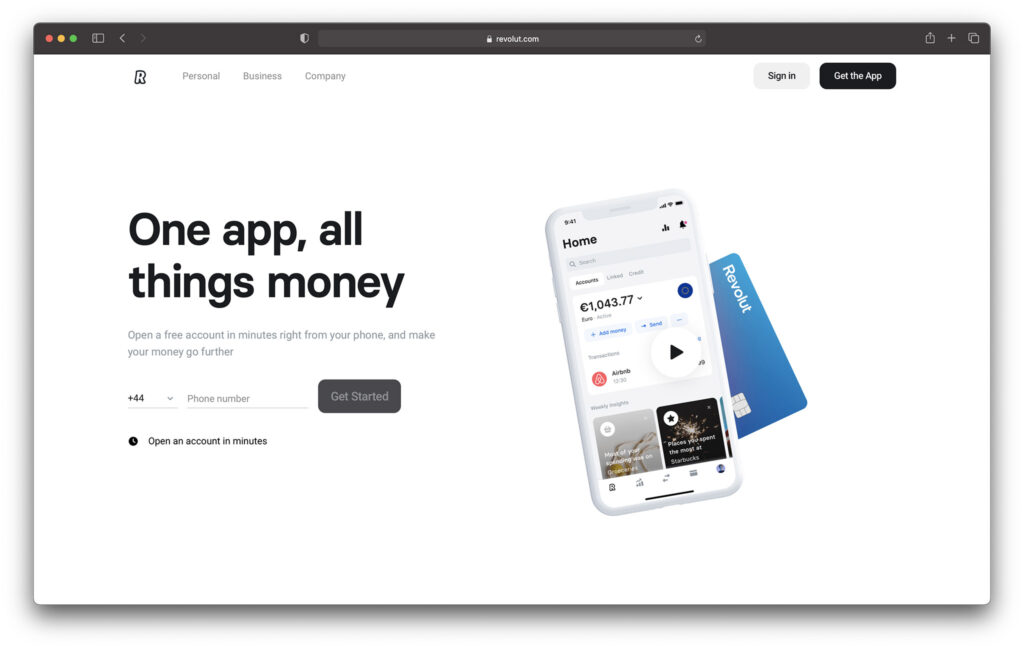

Qu'est-ce que le Revolut?

Revolut'est une application bancaire mobile qui prétend gérer "tout ce qui concerne l'argent". C'est l'un des principaux concurrents de la banque numérique et mobile aujourd'hui. En réalité, Revolut est l'application financière qui connaît la croissance la plus rapide au Royaume-Uni.

Fondée en Grande-Bretagne en 2015, elle se concentrait initialement sur le transfert et l'échange d'argent. Elle se concentre sur le marché européen, mais la plupart de ses services sont également disponibles aux États-Unis.

Donc c'est sûr de dire Revolut est en passe de devenir une véritable application financière mondiale.

Avance rapide vers 2021, Revolut compte désormais plus de cinq millions de clients particuliers et 500 35 clients professionnels dans plus de XNUMX pays.

Fini le temps où Revolut n'offraient que des services de transfert et de change d'argent. Au lieu de cela, la santé financière globale de ses clients est désormais leur principale préoccupation.

Revolut vous offre un grand contrôle sur vos finances grâce à son application intuitive et à ses fonctionnalités de gestion financière.

Mais, comme vous le verrez, cela définit Revolut excepté Wise. Peu importe que vous souhaitiez gérer vos finances, aider vos enfants à établir un budget ou bénéficier d'un compte bancaire flexible et mobile - Revolut a tout.

👉 Lisez notre Revolut évaluation.

Wise vs Revolut: Devises

Si votre objectif est d'envoyer ou de recevoir de l'argent de l'étranger, vous devez vous assurer Wise, ou Revolut peut gérer facilement les devises que vous utilisez le plus.

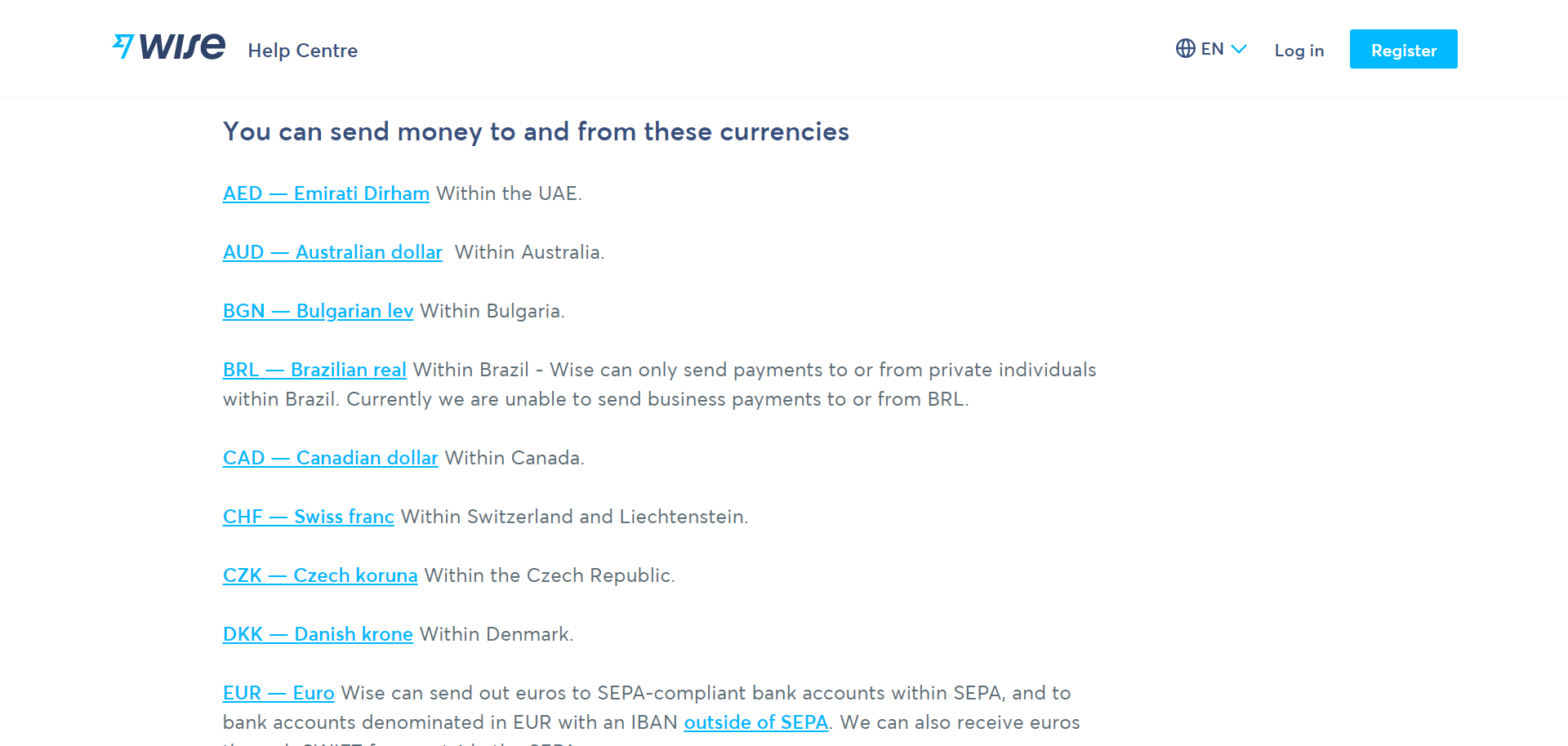

WiseDevises

et Wise, vous pouvez envoyer et recevoir de l'argent dans les 24 devises suivantes :

- AED

- AUD

- BGN

- BRL

- CAD

- CHF

- CZK

- DKK

- EUR

- GBP

- HKD

- HUF

- IDR

- INR

- JPY

- MYR

- NOK

- NZD

- PLN

- RON

- TRY

- SEK

- SGD

- USD

Vous n'avez pas vu la devise étrangère que vous recherchez ? En plus des devises ci-dessus, il existe 29 autres devises dans lesquelles vous pouvez envoyer de l'argent. Cependant, vous ne pouvez pas recevoir ces devises sur votre compte.

Pour plus d'informations, vous pouvez consulter le liste complète des devises disponibles ici.

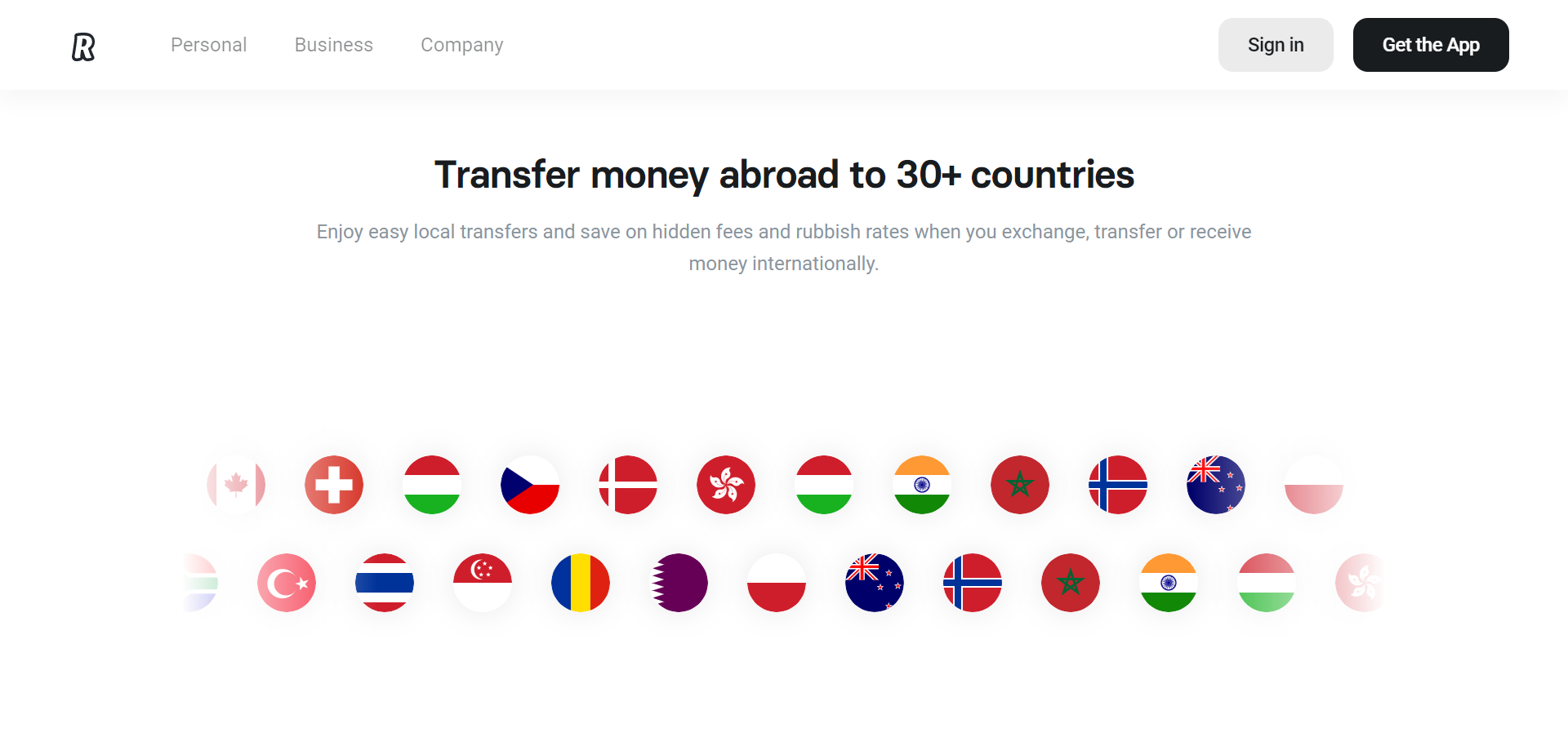

RevolutDevises

Revolutles devises de sont organisées un peu différemment - RevolutLes comptes courants de prennent en charge 28 devises.

Ce sont:

- AED

- AUD

- BGN

- CAD

- CHF

- CZK

- GBP

- HKD

- HRK

- ILS

- ISK

- JPY

- MAD

- MXN

- NOK

- NZD

- PLN

- QAR

- RON

- RSD

- RUB

- SAR

- SEK

- SGD

- THB

- TRY

- USD

- ZAR

Ensuite, il y a 35 devises dans lesquelles vous pouvez échanger de l'argent à l'intérieur du Revolut application. En plus des devises que nous avons déjà mentionnées ci-dessus, celles-ci incluent :

- DKK

- EUR

- HUF

- IDR

- INR

- MYR

- PHP

Vous pouvez également recharger votre Revolut compte est également possible avec ces 15 devises :

- AUD

- CAD

- CHF

- CZK

- DKK

- EUR

- GBP

- HKD

- JPY

- NOK

- PLN

- RON

- SEK

- USD

- ZAR

Wise vs Revolut: Fonctionnalités et Services

Comme nous l'avons déjà laissé entendre, la gamme de fonctionnalités offertes par Wise et Revolut C'est là que leurs services diffèrent le plus.

Jetons donc un œil :

WiseServices de

Wise garde les choses simples et se concentre sur ce qu'il fait le mieux : les transferts d'argent internationaux. Comme cela l'implique, ses principales caractéristiques tournent autour de l'envoi et de la réception d'argent.

Ses caractéristiques sont mieux séparées en personnelles et professionnelles.

Utilisateurs personnels

Les particuliers peuvent effectuer des paiements uniques au taux de change réel avec Wise's petits frais transparents. Vous pouvez envoyer des montants importants ou faibles dans les devises mentionnées ci-dessus.

Wise vous permet également de suivre votre argent pendant qu'il est en transit, afin que vous puissiez tenir le destinataire informé de ses progrès.

Les titulaires de comptes personnels peuvent également configurer des paiements récurrents tels que des prélèvements automatiques pour les factures, le loyer, etc. Vous pouvez également détenir plusieurs devises, ce qui facilite la gestion des fonds internationaux où que vous soyez.

Utilisateurs professionnels

Les utilisateurs professionnels bénéficient de quelques fonctionnalités supplémentaires. Par exemple, ils peuvent utiliser Wise pour payer des factures localement ou à l'étranger et mettre en place des paiements groupés pour jusqu'à 1,000 XNUMX destinataires internationaux à la fois.

Ensuite, téléchargez simplement une feuille de calcul avec les informations nécessaires sur la facture et la devise, et Wise fera le reste.

Vous pouvez inscrire des membres de l'équipe à votre Wise compte afin qu'ils puissent prélever des dépenses directement à partir de votre compte professionnel. Vous pouvez également mieux gérer les flux de trésorerie en :

- Filtrage des transactions par membre de l'équipe

- Téléchargement des déclarations

- Fixer des limites de dépenses

Le compte professionnel est également livré avec un accès API, afin que votre équipe de développement puisse creuser dans le code et configurer des workflows automatisés.

C'est tout!

Il n'y a pas de cloches et de sifflets, juste de simples comptes multidevises qui permettent d'envoyer de l'argent à l'étranger plus facilement et moins cher.

RevolutServices de

Revolut a beaucoup plus à offrir si vous recherchez une alternative riche en fonctionnalités aux services bancaires traditionnels. Tout d'abord, parlons des fonctionnalités qui correspondent le mieux Wise'S.

Envoyer et recevoir de l'argent

Revolut facilite l'envoi et la demande d'argent gratuitement en appuyant simplement sur un bouton. Cela facilite le fractionnement des factures avec vos amis et votre famille. Vous pouvez également envoyer des rappels si vous n'avez pas encore été payé pour quelque chose. Comme tout service bancaire, vous pouvez bien entendu également envoyer de l'argent sur des comptes bancaires spécifiés.

Revolut accorde également des transferts gratuits afin que vous puissiez envoyer de l'argent à l'étranger dans plus de 30 devises. Le processus est instantané entre l'Europe, les États-Unis, Singapour, le Japon, l'Australie, etc.

Les transmissions d'entreprises internationales et locales sont également possibles avec Revolutles comptes professionnels de.

Et comme Wise, vous pouvez ajouter des membres d'équipe, consulter leurs paiements et virements, définir des limites de dépenses et créer des règles d'approbation et des workflows.

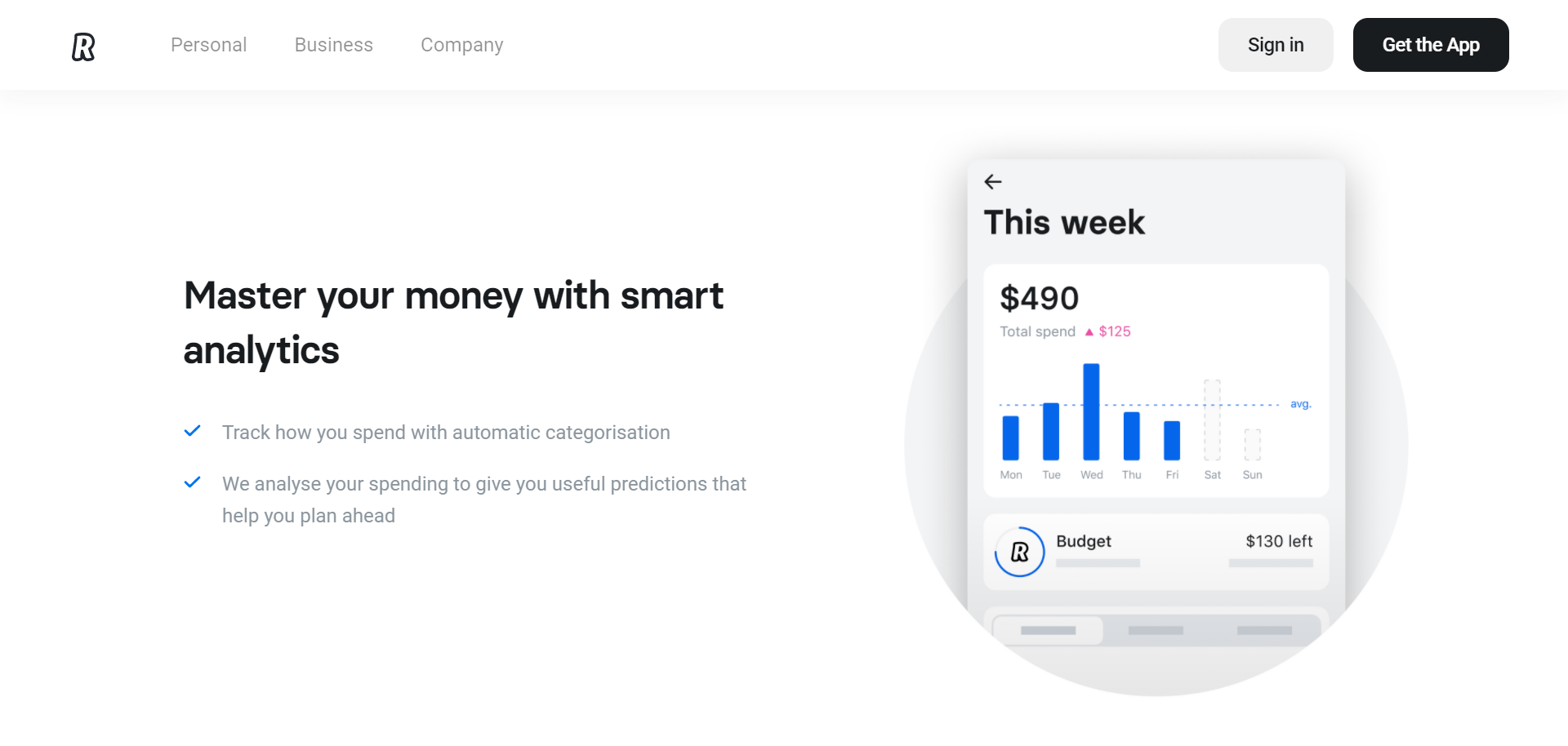

Budgétisation et analyse

Où Revolut va beaucoup plus loin que Wise est avec sa véritable application de gestion de l'argent. Les titulaires de compte peuvent définir des budgets mensuels pour des catégories spécifiques, comme les restaurants et les épiceries.

Cela prend quelques secondes et vous serez averti si vous êtes sur le point de dépenser trop.

Revolut catégorise automatiquement vos transactions afin que vous puissiez analyser rapidement où vous dépensez le plus d'argent et où vous pourriez économiser.

Vous pouvez même créer des catégories personnalisées et ajouter rétrospectivement des transactions passées à ces groupes.

Vous pouvez également établir des objectifs d'épargne pour chaque mois. Revolut calculera même une limite de dépenses quotidiennes pour vous aider à atteindre votre objectif. RevolutC'est idéal pour établir un budget, non seulement pour vous mais aussi pour votre famille.

Tous les comptes donnent accès à au moins un Revolut Compte junior pour les enfants de 12 à 17 ans, afin que vous puissiez les aider à apprendre à dépenser et à épargner de manière responsable.

Les plans juniors sont livrés avec toutes les fonctionnalités de budgétisation et de suivi financier mentionnées ci-dessus et même une carte physique à utiliser. De plus, vous recevrez des alertes de dépenses instantanées lorsque vos enfants effectueront un paiement et pourrez définir des contrôles personnalisés pour leurs dépenses, y compris des limites de dépenses strictes.

Les cartes junior ne peuvent pas non plus être utilisées avec les commerçants soumis à une limite d'âge.

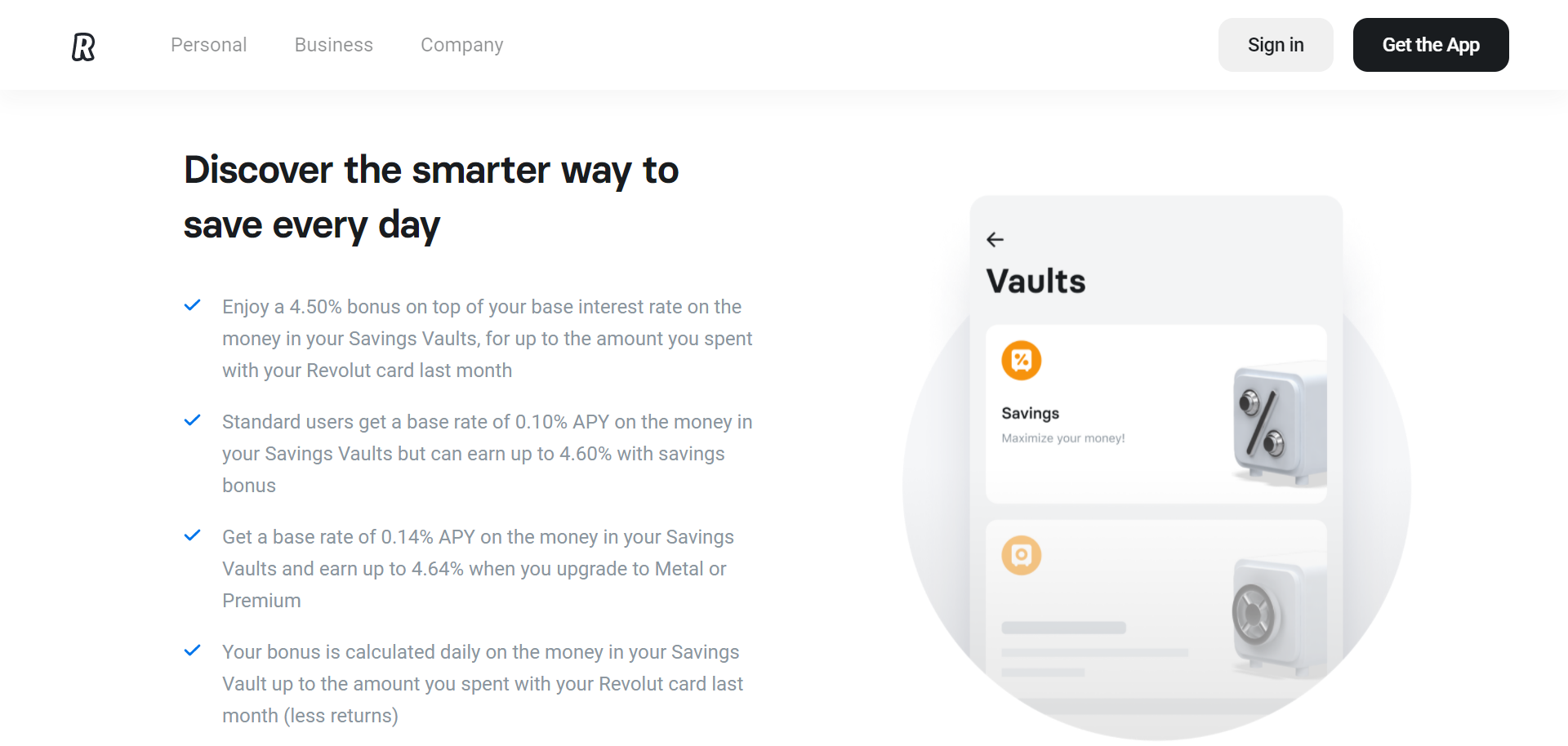

Sauvegarde des coffres-forts

Contrairement à Wise, Revolut vous permet de gagner des intérêts sur votre épargne. Chaque plan tarifaire est assorti de taux d'intérêt sur mesure. Tout ce que vous avez à faire est de mettre vos économies dans un « coffre-fort », et vous gagnerez jusqu'à 0.14 % de rendement annuel en pourcentage.

Vous pourriez également gagner un bonus de 4.5 % en plus de votre intérêt de base (jusqu'à concurrence du montant que vous dépensez avec votre Revolut carte). De plus, il n'y a pas de limite de retrait sur les comptes d'épargne. Vous pouvez retirer instantanément et à tout moment.

Vous pouvez facilement créer des coffres-forts d’épargne pour des objectifs d’épargne spécifiques dans différentes devises.

Cela permet de séparer vos fonds de votre compte principal pour vous aider à avoir un aperçu clair de l'argent que vous pouvez dépenser sans toucher à votre épargne.

Et pour vous aider à remplir vos coffres, Revolut vous permet de rassembler la monnaie des paiements par carte pour la déposer dans votre épargne. Vous pouvez même créer des coffres-forts de groupe pour épargner en vue d'objectifs communs, comme les vacances ou la maison de vos rêves.

Bien entendu, les coffres-forts sont également dotés de certaines fonctionnalités de compte standard, par exemple la possibilité de fixer des objectifs et des délais pour votre épargne.

Fonctionnalités d'entreprise

Enfin, des Revolut les utilisateurs professionnels ont accès à quelques fonctionnalités supplémentaires qui les aident à gérer leur argent.

Par exemple, vous pouvez facilement suivre vos abonnements et voir où vous dépensez régulièrement.

De plus, vous pouvez consulter tous les abonnements et dépenses régulières dans une seule vue pour les services en ligne tels que les logiciels professionnels et les publicités en ligne.

Vous pouvez suspendre ou annuler les abonnements redondants directement via l'application et fixer des limites à vos paiements récurrents. Cela vous avertira si un fournisseur essaie de vous facturer plus que votre limite.

Vous serez également averti si vous n'avez pas suffisamment d'argent sur votre compte pour couvrir les paiements programmés.

Le compte professionnel vous aide également à suivre vos dépenses. Vous pouvez suivre les dépenses avec les cartes d'entreprise et conserver numériquement toutes les transactions catégorisées sous forme de reçus.

Les titulaires de compte peuvent adapter les limites d'accès et de dépenses des membres de leur équipe pour chaque carte et synchroniser ces dépenses et autres transactions avec Xero. Alternativement, vous pouvez exporter une feuille de calcul à utiliser avec votre outil de comptabilité préféré.

Wise vs Revolut: Forfaits et Tarifs

En ce qui concerne les comptes et les prix, Wise et Revolut adopter deux approches radicalement différentes.

C'est parce que Revolut offre bien plus en termes de fonctionnalités de gestion bancaire et financière. En revanche, Wise permet d'ouvrir un compte facilement et à peu de frais et de bénéficier d'une carte qui contient plusieurs devises.

Nous allons jeter un coup d'oeil:

WisePlans et tarifs de

Bien que les comptes et les plans ne soient pas aussi intrinsèques à Wiseest configuré comme Revolut, Wise propose un compte multidevises.

Cela vous permet de stocker votre argent dans différentes devises et simplifie les transferts via votre compte. Des comptes personnels et professionnels sont disponibles.

L'espace Wise est disponible dans plus de 200 pays et débloque plusieurs avantages.

Mais quant au prix réel, WiseLes comptes personnels de sont gratuits. Vous n'êtes facturé pour le compte que si vous détenez plus de 15,000 0.40 euros sur votre solde. Si vous dépassez cette limite, des frais annuels de XNUMX % s'appliquent.

Si vous voulez un Wise carte de débit, vous pouvez en commander une pour 9 $ ou une carte de remplacement pour 5 $. Avec cette carte, tous les retraits aux guichets automatiques de plus de 100 $ par mois coûtent 2 %. Vous êtes également facturé 1.50 $ par retrait après votre deuxième retrait au guichet automatique ce mois-là.

Recevoir de l'argent sur votre compte est gratuit pour toutes les principales devises. Cependant, les virements électroniques en USD entraînent des frais de 7.50 $.

Mais vous pouvez envoyer de l'argent gratuitement par prélèvement automatique en GBP, EUR, AUD et USD. Pour toute autre devise ou mode de paiement, des frais s'appliquent. Cela varie selon la devise et peut être calculé sur Wisele site Web de.

Si vous voulez utiliser Wise pour les entreprises, vous pouvez créer un compte professionnel moyennant des frais uniques de 31 $. Cela débloque toutes les coordonnées bancaires dont vous avez besoin pour faire des affaires à l’international. Par exemple, vous recevrez un IBAN, un numéro de routage, un code de tri, etc.

Vous pourrez également recevoir des paiements à l’étranger sur votre compte sans frais élevés pour le destinataire ni pour la conversion de devises. De plus, vous pourrez facilement envoyer et recevoir de l’argent dans plus de 70 pays.

RevolutPlans et tarifs de

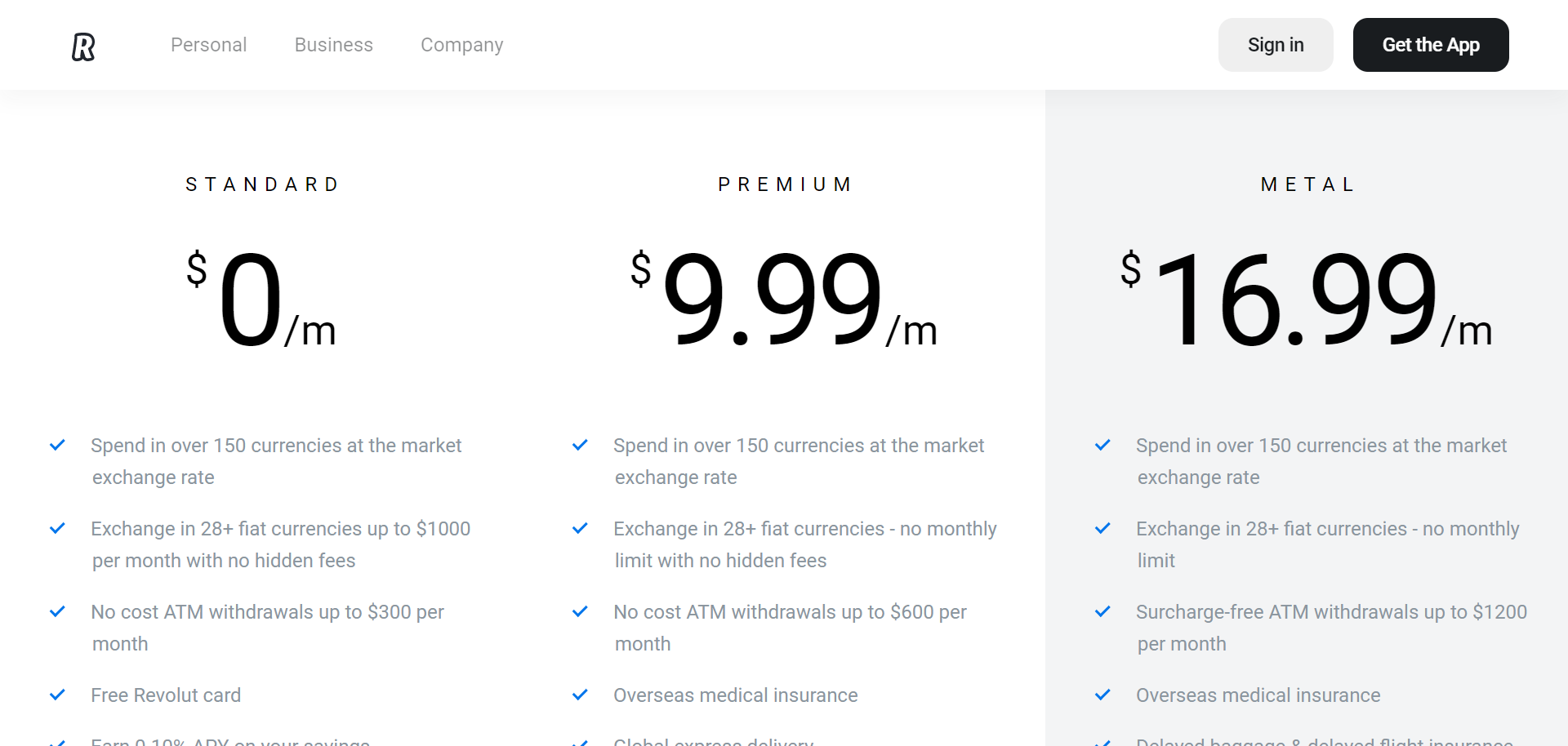

Contrairement à Wise, Revolut propose plusieurs plans (gratuits et avec des frais mensuels) disponibles pour un usage personnel et professionnel :

Plans personnels

Commençons avec RevolutLe forfait standard gratuit de .

Il n'y a aucun coût mensuel associé à ce compte. Vous pouvez dépenser de l'argent dans plus de 150 devises au taux de change du marché. Vous pouvez également échanger plus de 29 devises jusqu'à 1000 300 $ par mois, sans frais cachés. De plus, vous n'avez pas à payer pour les retraits aux guichets automatiques jusqu'à XNUMX $ par mois !

De plus, vous recevrez gratuitement Revolut carte où vous pouvez gagner jusqu'à 0.10% APY sur votre épargne. Sur le plan standard, vous bénéficiez également d'un Revolut compte junior pour un enfant.

Le plan standard comprend tous Revolutles principales fonctionnalités de pour établir un budget et économiser de l'argent à l'étranger. Par exemple, vous recevrez des notifications de paiement instantanées ; vous pouvez arrondir les paiements par carte pour travailler vers des objectifs d'épargne et plus encore.

La création du compte ne prend que quelques minutes, et une fois que vous êtes opérationnel, vous pouvez commencer à gérer vos finances immédiatement.

Ensuite, il y a le compte Premium. Cela vous coûtera 9.99 $ par mois. Ici, votre limite mensuelle de guichets automatiques augmente à 600 $ par mois, et vous bénéficierez de fonctionnalités supplémentaires telles que :

- Assurance médicale à l'étranger

- Livraison express mondiale pour votre carte

- Assistance clientèle prioritaire

- Une carte premium aux designs exclusifs

- Cartes virtuelles jetables pour une meilleure sécurité en ligne

- Revolut comptes juniors pour jusqu'à deux enfants

Sur le plan Premium, vous gagnerez 0.14% APY sur les économies, et vous profiterez d'un transfert international sans frais par mois !

Enfin, le plan Métal coûte 16.99 $ par mois. Il élève encore la limite de retrait des guichets automatiques à 1,200 XNUMX $ par mois. De plus, vous recevrez une prime Revolut carte en métal.

Les autres avantages incluent une assurance bagages retardés et une assurance vol retardé. Vous recevrez également des laissez-passer gratuits pour vous et jusqu'à trois amis si votre vol est retardé de plus d'une heure.

De plus, vous obtenez jusqu'à cinq Revolut Comptes junior et trois virements SWIFT sans frais chaque mois.

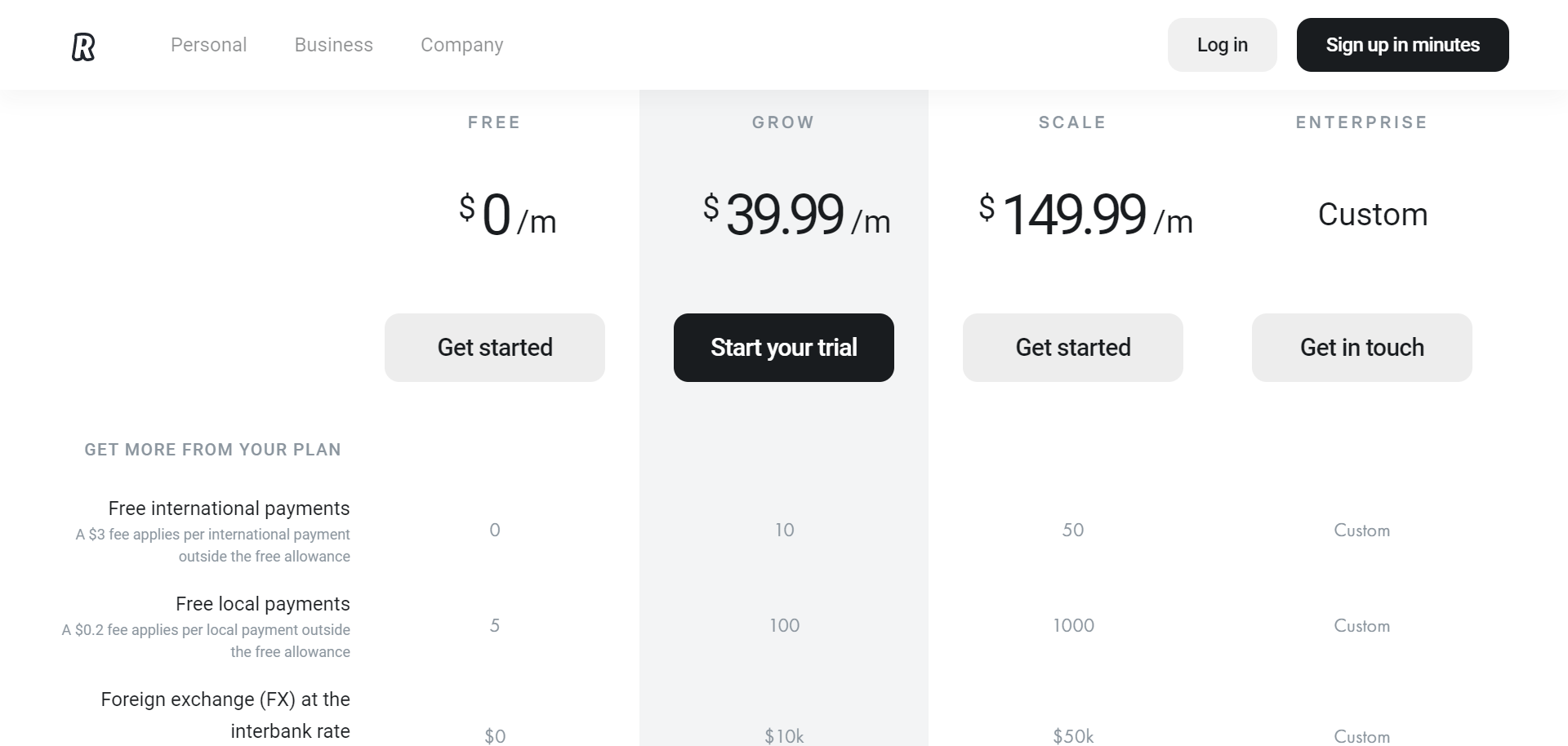

Business Plans

Revolut propose également quatre plans d'affaires différents, qui vous donnent plus de contrôle sur les membres de votre équipe. Vous bénéficierez également de paiements locaux et internationaux gratuits et de fonctionnalités pour vous aider à gérer vos dépenses, pour n'en nommer que quelques-unes !

Commençons par le forfait gratuit. Ce forfait est limité : il ne comprend aucun paiement international gratuit et vous ne pouvez effectuer que cinq paiements locaux gratuits. (Sinon, des frais de 0.20 £ s'appliquent par paiement local.) Vous ne bénéficiez pas non plus d'une marge de change au taux interbancaire : chaque change est soumis à une majoration de 0.4 %.

Vous pouvez enregistrer dix membres de l'équipe sur le plan gratuit, mais vous ne pouvez pas gérer les autorisations ou les dépenses de leur compte. Vous pouvez effectuer des paiements gratuits à d'autres Revolut comptes, détenez plus de 28 devises, détenez des GBP et des USD sur votre compte et créez des cartes d'entreprise virtuelles.

Vous pouvez également gérer les abonnements et les paiements récurrents sur votre compte et connecter vos applications et logiciels de comptabilité du quotidien.

De nombreuses autres fonctionnalités et avantages sont débloqués avec le plan de croissance pour 39.99 $ par mois. Par exemple, vous bénéficierez désormais de dix paiements internationaux gratuits, d'une allocation de change de 10 100 $ et de 24 paiements locaux gratuits. Vous recevrez également une assistance prioritaire 7h/XNUMX et XNUMXj/XNUMX via le chat en direct.

Le plan Grow vous permet de gérer les dépenses et les autorisations de compte de votre équipe. Vous pouvez enregistrer 30 membres et vous protéger des erreurs administratives en mettant en place des workflows d'approbation. De plus, vous pouvez configurer des paiements groupés.

Revolut est en croissance constante, et à l'avenir, ce compte débloquera également des comptes locaux dans plus de devises et de fonctionnalités de paie. Alors, surveillez cet espace!

Le plan Scale coûte 149.99 $ par mois.

Cela augmente encore vos allocations – plus précisément, vous pouvez effectuer 50 paiements internationaux gratuits, 1,000 50 paiements locaux gratuits et vous bénéficierez d'une allocation en devises de 100 XNUMX $. Vous pouvez également inscrire XNUMX membres d’équipe.

Si aucun de ces plans ne convient à la taille de votre entreprise, vous pouvez opter pour un compte professionnel personnalisé avec une tarification sur mesure pour un programme qui répond à vos besoins uniques.

Remarque : L'inscription de membres d'équipe supplémentaires (sur n'importe quel forfait) vous coûtera 5 $ par mois.

Wise vs Revolut: Service Clients

L'argent est une question sensible, et si quelque chose ne va pas avec un transfert ou votre compte, vous devrez compter sur l'aide d'une bonne équipe de service client.

Voyons donc comment Wise et Revolut peut vous aider si vous rencontrez un problème :

WiseService client de

Wise propose un centre d'aide en ligne. Vous trouverez ici les réponses aux questions fréquemment posées et des guides sur l'envoi d'argent, la modification et l'annulation de virements, la gestion de votre compte, la Wise carte, et bien plus encore.

Si vous souhaitez contacter Wisel'équipe de support client de , vous devrez vous connecter à votre compte. Vous pouvez contacter les représentants de l'assistance via :

- Numéro de téléphone

- Facebook Messenger

Leur centre d'assistance fonctionne du lundi au vendredi, de 8 h 8 à XNUMX h XNUMX UTC.

RevolutService client de

Revolut propose également une documentation d'auto-assistance complète sur son site Web. Ici, vous pouvez consulter les informations sur toutes ses fonctionnalités disponibles et trouver des réponses aux questions courantes.

Si vous souhaitez recevoir une assistance personnalisée, vous pouvez nous contacter via le chat en direct intégré à l'application.

La vitesse à laquelle vous recevrez une réponse dépend du forfait que vous avez choisi. L'assistance téléphonique n'est malheureusement pas disponible.

Wise vs Revolut: Avantages et inconvénients

Rien ne vaut une comparaison rapide et directe des avantages et des inconvénients pour mettre en évidence où ces services brillent vraiment.

Jetons donc un œil :

WiseLes avantages de:

- Vous aurez accès à des frais et des taux de change transparents et à faible coût avec des calculs en ligne en temps réel. Vous pouvez rapidement vérifier combien vous coûterait un transfert et combien vous économiserez, puis décider de poursuivre ou non la transaction.

- Wise est 19 fois moins cher que PayPal pour les transferts d'argent et souvent jusqu'à 8 fois moins cher que les banques conventionnelles. En conséquence, c'est l'une des options de transfert d'argent les plus abordables actuellement sur le marché.

- Wise est livré avec une API ouverte pour vous permettre de créer des intégrations personnalisées.

- C'est intuitif et facile à utiliser.

- Wise est adapté aux particuliers et aux commerçants individuels qui souhaitent envoyer de plus petites sommes d'argent chaque mois.

WiseContre:

- Wise n'offre pas une grande gamme d'intégrations natives. Par exemple, il s'intègre uniquement aux logiciels de comptabilité Xero, QuickBooks et FreeAgent.

- Vous n'avez pas accès à un grand nombre de services supplémentaires. Sa fonction première est d'envoyer de l'argent à l'étranger et d'en recevoir rapidement. Cela signifie qu'il tombe à plat sur de nombreuses fonctionnalités Revolut des offres, telles que des outils de budgétisation, le fractionnement de la facture, la définition d'objectifs financiers, etc.

- Pour de nombreux pays, Wise n'est pas le moyen le plus rapide de transférer de l'argent. (bien qu'il ne soit pas plus lent que n'importe quelle banque.)

RevolutLes avantages de:

- Vous pouvez créer des comptes juniors avec votre plan principal. Cela fait des merveilles pour aider vos enfants à adopter de saines habitudes financières.

- Revolut offre des retraits gratuits à l'étranger jusqu'à la limite de retrait sur votre compte. Après cela, tous les retraits à l'étranger sont facturés 2 %.

- Revolut bénéficie d'un score Trustpilot décent : 4.3 étoiles sur 5 (au moment de la rédaction)

- Vous pouvez demander une carte de crédit, avec crédit flexible jusqu'à deux fois votre salaire mensuel (jusqu'à 6,000 XNUMX €)

- Vous pouvez gagner des intérêts sur votre épargne.

- Revolut est livré avec une application Web et mobile pour les opérations bancaires, ce qui vous offre une grande flexibilité.

- Les transferts internationaux n'entraînent pas de frais supplémentaires.

- Revolut est livré avec une gamme de fonctionnalités de budgétisation utiles pour vous aider à tirer le meilleur parti de votre argent.

RevolutContre:

- Des frais d'expédition vous sont facturés pour recevoir votre carte, sauf si vous avez souscrit à un compte Premium ou Metal.

- Si Revolut a une licence bancaire de l'UE, délivrée en 2018, ils n'offrent pas la même sécurité financière que les services avec une garantie de dépôt FSCS. Pour cette même raison, ils ne peuvent pas traiter en espèces ou par chèques.

- Il n'y a pas d'assistance téléphonique disponible avec aucun des Revolutles plans de.

- Bien que vous puissiez envoyer des paiements internationaux gratuitement, il existe une limite mensuelle sur le montant que vous pouvez envoyer. Cela fait Revolut moins souple que Wise si vous souhaitez envoyer des sommes plus importantes.

Wise vs Revolut: Quand leurs services pourraient-ils vous convenir ?

Nous avons maintenant examiné en profondeur les deux Wise et Revolut. Il est indéniable que les deux ont leurs avantages et leurs inconvénients et constituent, en fin de compte, des solutions bancaires crédibles et utiles.

Le choix (le cas échéant) de ces deux services financiers qui vous convient dépend de votre situation.

Mais, dans cette section, nous vous expliquerons quand il est préférable d'utiliser Wise or Revolut:

Quand utiliser Wise

Si Wise vous offre une carte qui contient plusieurs devises et un compte en ligne facilement gérable, elle ne fournit aucune des fonctionnalités bancaires avancées qui Revolut t.

En conséquence, il est préférable d'utiliser Wise pour ce pour quoi il a été conçu : envoyer et recevoir de l'argent à l'étranger.

A Wise compte est gratuit, et même demander une carte ne vous coûtera pas grand-chose.

En bref, Wise est un service inestimable si vous prévoyez d'envoyer fréquemment des paiements à l'étranger, et peut vous convenir si :

- Vous avez déménagé à l'étranger et y êtes payé, mais vous souhaitez reconvertir vos revenus dans votre devise d'origine.

- Vous souhaitez envoyer de l'argent à des amis, à votre famille et à des prestataires de services à l'étranger

- Vous souhaitez tirer le meilleur parti de vos économies dans une autre devise lorsque vous dépensez beaucoup d'argent dans un autre pays, comme acheter une propriété, payer un loyer, etc.

- Vous souhaitez effectuer la majorité des opérations bancaires à l'aide d'une application différente et n'utiliser que Wise pour ses services de transfert d'argent.

- Vous avez une bonne maîtrise de vos finances et n'avez pas besoin de beaucoup de fonctionnalités de budgétisation.

- Vous n'envoyez qu'occasionnellement de l'argent à l'étranger, y compris des sommes importantes supérieures à 1,000 XNUMX $

Quand utiliser Revolut

Revolut est une solution pour tous vos besoins financiers et offre des fonctionnalités bancaires approfondies. Ses outils pourraient vous aider, vous et votre famille, à créer de meilleures habitudes financières.

Grâce aux nombreuses fonctionnalités de budget, de fractionnement des factures et d’économie, vous pouvez facilement gérer votre argent. En plus de cela, Revolut constitue un excellent compte rendu à des fins de voyage.

Vous pouvez retirer de l'argent gratuitement à l'étranger, effectuer des paiements internationaux moins chers que ce que la plupart des banques traditionnelles autorisent et, en fonction du forfait choisi, bénéficier de fonctionnalités de voyage supplémentaires.

Choisissez Revolut si:

- Vous avez besoin d'un compte bancaire mobile pour budgétiser votre argent, faire fructifier votre épargne et contrôler vos habitudes de dépenses.

- Vous êtes une entreprise et souhaitez organiser des paiements groupés et gérer les membres de votre équipe.

- Vous voyagez fréquemment et avez besoin d'une carte et d'un compte qui vous donnent droit à des avantages de voyage supplémentaires. Par exemple, l'assurance médicale à l'étranger et les laissez-passer pour les salons d'aéroport.

- Vous recherchez un compte adapté aux familles qui peut également vous aider à soutenir l'avenir financier de vos enfants.

- Vous vivez à l'étranger ou avez des proches à l'étranger et souhaitez y envoyer de l'argent jusqu'à dix fois moins cher que les banques classiques.

Wise vs Revolut: Notre verdict final

Alors, là vous l'avez, notre Wise vs Revolut la revue! Alors que les deux Wise et Revolut Bien qu'ils aient commencé comme services de transfert d'argent, ils ont depuis trouvé leur propre niche.

Pour simplement envoyer de l'argent à l'étranger, Wise reste le choix le plus populaire. Il offre toujours les meilleurs tarifs en ligne, surtout si vous souhaitez envoyer des sommes importantes quand cela vous convient sans limite de dépenses.

En revanche, Revolut est excellent comme compte de voyage général pour sa capacité à contenir plusieurs devises. Ses comptes sont également dotés de diverses fonctionnalités pour faciliter la budgétisation, la sauvegarde et le suivi de vos dépenses.

En bref, Revolut est un service bancaire mobile riche en fonctionnalités. Cela vous permet même de toucher des intérêts sur votre épargne.

Nous espérons que cela Wise vs Revolut examen vous a aidé à déterminer lequel de ces services pourrait vous convenir. Ou envisagez-vous une autre plateforme comme Sepa ? Quoi qu'il en soit, faites-nous savoir dans les commentaires ci-dessous si vous avez déjà envoyé de l'argent avec l'une ou l'autre de ces solutions. Nous aimerions recevoir de vos nouvelles!

Salut, je me demandais quelle banque est la meilleure pour recevoir des paiements mensuels d'environ 6000 USD. Pourriez-vous indiquer quelle banque est la plus avantageuse si vous vivez au Royaume-Uni ?

Merci pour cette comparaison approfondie. J'utilise Wise, mais j'ai récemment annulé une transaction avant la fin. Ma banque m'a débité deux fois et 16 jours plus tard, je n'ai reçu qu'un seul montant remboursé.

Sinon, j'ai apprécié Wise…sans jeu de mots.

????