Melyik fizetési átjáró használnod kell-e e-kereskedelmi áruház? Sokan küzdenek ezzel a kérdéssel. Végtére is, a fizetési átjárók és általában az online fizetések megfélemlítőek lehetnek, különösen akkor, ha először jár a háztömbön.

Több tucat online fizetési lehetőség közül választhat, ez bonyolult döntés lehet. De itt jön képbe ez az útmutató. Itt elmondjuk mire kell figyelni egy minőségi online fizetési átjáróban és jelen öt legjobb megoldás a piacon.

Sietve? Íme az összefoglalónk a legnépszerűbb fizetési átjárókról:

Tartalomjegyzék:

???? Mi az a fizetési átjáró?

???? Hogyan működik a fizetési átjáró?

???? Hogyan válasszunk fizetési átjárót

???? A legjobb fizetési átjárók összehasonlítva

???? Összegzés és végső ajánlás

Kezdjük az alapokkal:

Mi az a fizetési átjáró?

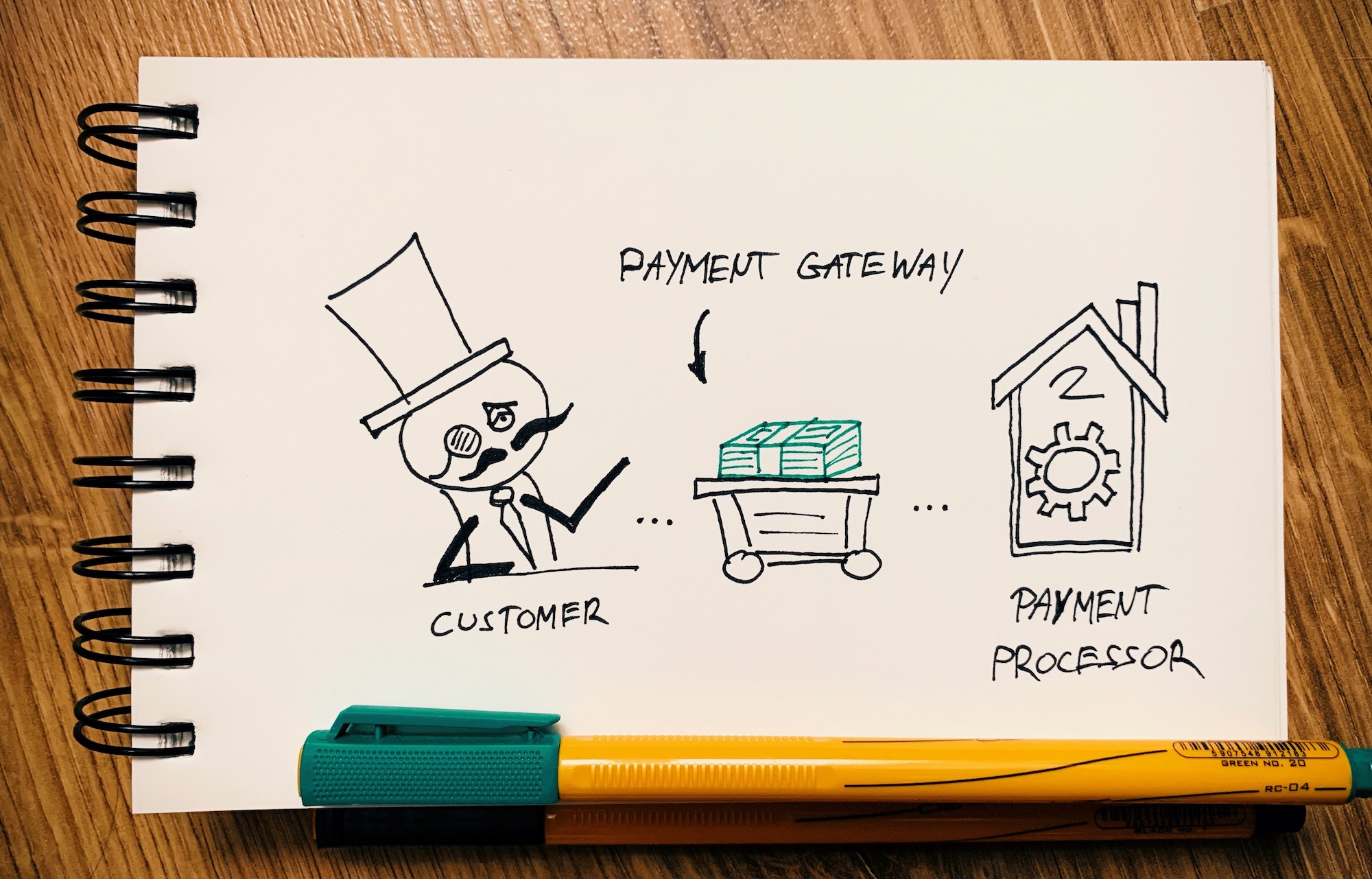

A fizetési átjáró az a közvetítő az Ön online áruháza és a fizetést az ügyféltől fogadó fizetésfeldolgozó között.

Más szóval, ha az ügyfél megadja fizetési adatait az Ön webhelyén, a fizetési átjáró gondoskodik az adatok biztonságos elküldéséről a fizetésfeldolgozónak.

Ezt így képzelheted el:

Fizetési átjáró gondoskodik engedélyezi a fizetést és győződjön meg arról, hogy a megadott adatok elegendőek a fizetés véglegesítéséhez. Az átjáró védi a hitelkártya adatait azáltal, hogy titkosítja az összes bizalmas adatotformation tart. Ez a folyamat biztosítja a személyes személyes adatok biztonságos továbbítását az ügyfél és a kereskedő között.

A fizetési átjáró annak a „varázslatnak” a része, amely a háttérben történik, amikor egy tranzakció a weben történik. BeküldésselformatA webhely és a fizetésfeldolgozó közötti biztonságos kapcsolat, majd a tranzakciós adatok visszaküldése a webhelyre, ez az elsődleges összetevő, amely lehetővé teszi az e-kereskedelmi üzletek működését.

Ha van (e-kereskedelmi) webhelye, és szeretne hitelkártyás fizetéseket elfogadni online, akkor szüksége lesz egy fizetési átjáróra. Valójában ez a híd a termékértékesítés és a vásárló között.

Hogyan működik a fizetési átjáró?

A jó hír az, hogy e-kereskedelmi üzlet tulajdonosaként nem kell értenie, hogyan működik az alatta lévő fizetési átjáró. A gyakorlatban mindössze annyit kell tennie, hogy kiválaszt egy átjárót, majd integrálja azt online áruházába egy általában felhasználóbarát beállítási varázsló segítségével. Ezt követően már csak működik, és lehetővé teszi, hogy beszedje a kifizetéseket az ügyfelektől.

De csak hogy ötletet adjunk, íme egy általános áttekintés az elvégzendő lépésekről:

- Egy ügyfél megrendelést ad le az Ön webhelyén. Belépnek a kosárba, továbblépnek a pénztárhoz és kitöltik fizetési adataikat.

- A fizetési átjáró fogadja a fizetéstformationon, titkosítja és biztonságos csatornán keresztül elküldi a fizetési feldolgozónak.

- Az ügyfelet átirányítják a fizetésfeldolgozóhoz.

- A fizetésfeldolgozó végigvezeti az ügyfelet a fizetés véglegesítésének lépésein.

- A fizetésfeldolgozó ellenőrzi, hogy a fizetés sikeres volt-e, és megfelelő üzenetet jelenít meg az ügyfélnek.

- A vásárló visszatérhet az online áruházba.

Ez a gyakorlatban azt jelenti, hogy a fizetési átjáró csak azért felelős, hogy az ügyfél kommunikálhasson a fizetésfeldolgozóval. Az átjáró pontosan az, amit a név is sugall – egy „átjáró”, amely bevezeti az ügyfél személyességétformatbiztonságos csatornán keresztül a fizetésfeldolgozóhoz.

Hogyan válasszunk fizetési átjárót

Íme, mire kell figyelni a fizetési átjárónál:

Öt népszerű fizetési átjáró, amelyet figyelembe kell venni

Íme a legnépszerűbb fizetési átjárók a piacon, azok előnyei és hátrányai, valamint a velük való munka költségei:

Megjegyzések. Az alábbiakban bemutatott fizetési átjárók mindegyik nézze meg a fent tárgyalt pontokat, ezért itt csak öt van belőlük.

1. Nyerővonalra

Nyerővonalra már egy ideje a fizetési átjáró üzletágban dolgozik. Egyértelmű díjakat és előnyös interchange-plus árazási modell.

Ha elsősorban hitelkártyákat szeretne elfogadni, ez lehet a legjobb megoldás az Ön számára. Ebben a modellben az egyes kártyákhoz tartozó tranzakciós díjak és az operátori díj alapján számítjuk fel a díjat.

Azt mondják, külön kereskedői fiókra lesz szüksége hogy dolgozzon a Payline-nal, ami bonyolultabbá teszi a beállítási folyamatot, és talán nem olyan barátságos, ha csak most kezdi új e-kereskedelmi áruház.

Nyerővonal az inkább egy gyakorlati fizetési átjáró, ami azt jelenti, hogy Önnek kell beállítania az olyan dolgokat, mint például az ismétlődő fizetések vagy más, nem szabványos fizetési módok. Más szóval, egy adott megoldás megvalósítása bonyolultabb lehet, és ezért jobban illeszkedik a bejáratott vállalkozásokhoz.

Pricing:

- az interchange-plus árazási modellnek köszönhetően az Ön által feldolgozott hitelkártya költsége + a tranzakció összegének 0.3%-a (elég nagy volumen esetén 0.2%-ra alkudhat a díj összege)

- ezenkívül külön havi 10 dolláros díj fizetendő a fiók engedélyezéséhez

👉 Olvassa el teljes terjedelmében Nyerővonal felülvizsgálat.

2. Stripe

Stripe már az egyik legnépszerűbb fizetési átjáró jó pár éve a piacon. Az áttekinthető díjstruktúra, az összes főbb e-kereskedelmi rendszerrel való jó integráció és a könnyen használható kezelőfelület óriási segítséget jelentett Stripe boldog ügyfélbázist gyűjteni.

Stripe valószínűleg a leginkább fejlesztőközpontú fizetési átjáró is. Ez egyesek számára ijesztőnek tűnhet, de valójában azt jelenti, hogy finomhangolhat Stripe hogy pontosan úgy szolgálja ki vállalkozását, ahogyan szeretné.

Stripe lehetővé teszi az egyszeri fizetések kezelését, az ügyfelek rendszeres számlázását, a piacterek létrehozását, vagy akár a személyes fizetések kezelését.

Stripe emellett garantálja a tranzakciók biztonságát, és biztonságos módon tárolja az összes hitelkártyaszámot és tranzakciós adatot (jó AES-256 titkosítási kulcsok használatával).

Ráadásul:

- Stripe rendelkezik PCI DSS Level 1 tanúsítvánnyal

- SSAE18/SOC 1 1. és 2. típusú jelentéseket ad ki

- Pénzforgalmi engedélyekkel rendelkezik az Egyesült Államokban, AFSL-lel Ausztráliában, E-Money-licenccel rendelkezik Európában, és bejegyzett MSB-vel Kanadában

- Kompatibilis a PSD2-vel és az erős ügyfél-hitelesítéssel (SCA) az EU-ban

- 135+ valutával működik

- Jelenleg 30+ országban elérhető

- Számos harmadik féltől származó eszközzel és platformmal működik – olvassa el: biztosan együttműködik az Ön e-kereskedelmi szolgáltatójával

Mindezeken felül a nap 24 órájában elérhető támogatás e-mailben, chaten és telefonon keresztül.

- 2.9% + 30 ¢ hitelkártya-tranzakciónként az Egyesült Államokon belül

- +1% nemzetközi kártya elfogadása esetén

👉 Olvassa el teljes terjedelmében Stripe Kritika.

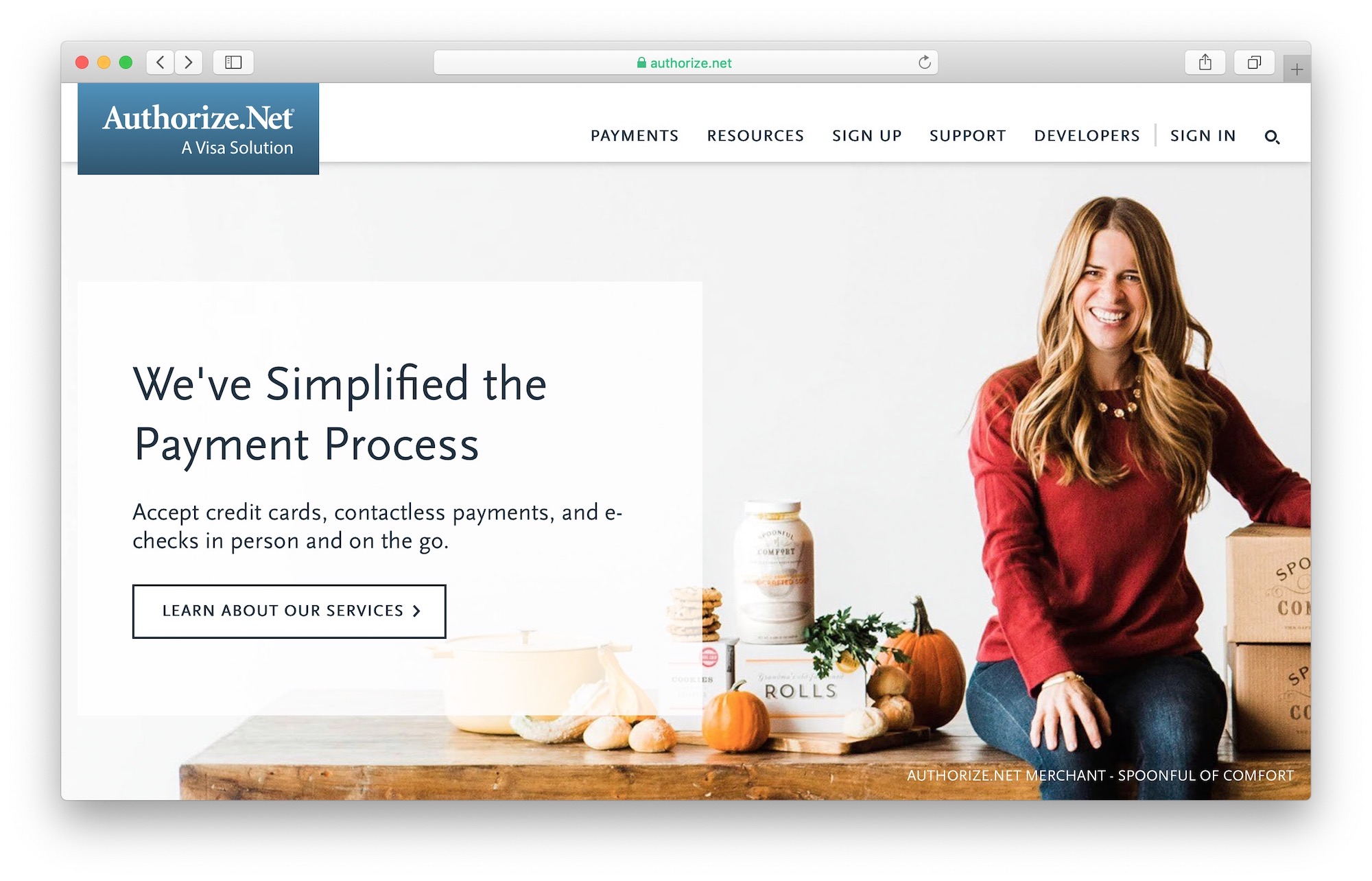

3. Engedélyezze.Net

Authorize.Net az egyik legismertebb és legrégebbi fizetési átjárók a weben működő. 1996 óta léteznek, és lehetővé teszik, hogy bármilyen vállalkozás fogadjon fizetést az interneten és személyesen.

Az Authorize.Net lehetővé teszi hitelkártyák, érintés nélküli fizetések és e-csekkek elfogadását.

Speciális csalásészlelés is rendelkezésre áll, amely megóvhatja vállalkozását a jogosulatlan kifizetésektől vagy a fizetéssel kapcsolatos egyéb problémáktól.

Arra is érdemes felhívni a figyelmet, hogy az Authorize.Net biztonságosan tárolja ügyfelei adatait, és lehetővé teszi tokenolvassa el az összes érzékeny információt.

Vállalkozásának igényei alapján az Authorize.Net segítségével számlákat állíthat ki, ismétlődő fizetéseket állíthat be, és egyszerűsített fizetési folyamatot alkalmazhat.

Pricing:

- All-in-One opció: olyan vállalkozások számára, amelyek nem rendelkeznek kereskedői fiókkal; 25 USD havonta és 2.9% + 30 ¢ tranzakciónként

- Csak fizetési átjáró: olyan vállalkozások számára, amelyek már rendelkeznek kereskedői számlával; 25 USD havonta és 10 ¢ tranzakciónként

- Vállalati megoldások olyan vállalkozások számára, amelyek évi 500 XNUMX dollárnál többet dolgoznak fel

👉 Olvassa el teljes terjedelmében Authorize.Net felülvizsgálat.

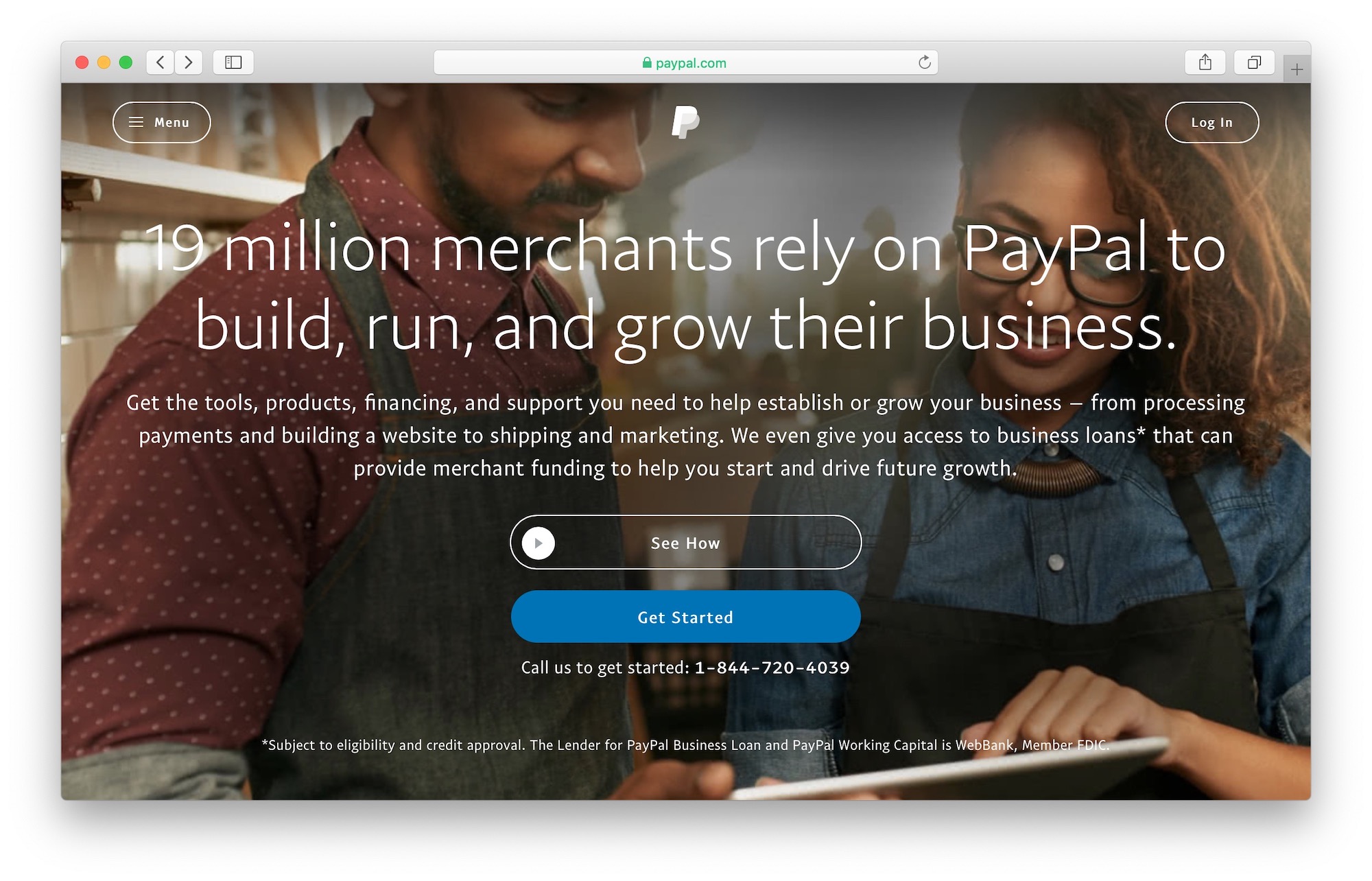

4. PayPal

PayPal a a legelismertebb és legismertebb fizetésfeldolgozó / fizetési megoldás / fizetési átjáró.

A PayPal valóban sokkal több, mint egy átjáró, amelyet a vállalkozások tulajdonosai integrálhatnak e-kereskedelmi üzleteikkel. Valójában sok alkalmi felhasználó saját PayPal-fiókkal rendelkezik, és a szolgáltatást alkalmi fizetések kezelésére használják az interneten, vagy akár arra is, hogy megosszák a számlát barátaikkal.

Mindezek miatt a PayPal a kötelező fizetési átjáró az Ön e-kereskedelmi üzlete számára, pusztán azért, mert ez az egyetlen megoldás, amely garantálja, hogy eladja termékeit mindenkinek.

Az üzlettulajdonos szemszögéből a PayPal ajánlatának különböző ízei vannak, amelyeket érdemes megvizsgálni:

- PayPal fizetési szabvány

- PayPal Expressz pénztár

- PayPal Payments Pro

A három különbség jó lehet, de az értékesített terméktípusok alapján jelentősek lehetnek.

PayPal fizetési szabvány és a PayPal Expressz pénztár nagyon hasonlóan működnek. Az egyetlen különbség az, hogy a Standard esetén az ügyfél megrendelést hoz létre az Ön webhelyén → testreszabja → majd átirányítja a PayPalra a fizetéshez.

A PayPal Express használatával az ügyfelet átirányítják a PayPal oldalára, hogy engedélyezze a terhelést, de ott nem fejezi be a fizetési folyamatot. Ehelyett visszatérhetnek az Ön webhelyére, testreszabhatják a sorrendet, majd a háttérben díjat számíthatnak fel anélkül, hogy elhagynák a webhelyet.

A PayPal Payments Pro, akkor testreszabhatja a teljes fizetési folyamatot, és az ügyfél végig a webhelyén marad. Jelenleg a PayPal Payments Pro csak néhány országban érhető el.

Néhány fontosabb részlet a PayPalról, mint fizetési átjáróról:

- nincs szükség kereskedői fiókra a PayPal használatához

- fejlett csalás elleni védelmet kap

- számlát állíthat ki

- gyorsan felvehet pénzt egy bankszámlára a helyi pénznemben

Pricing:

- PayPal Payments Standard: 2.9% + 30¢ tranzakciónként; mennyiségi kedvezmények vannak, ha sok fizetést dolgoz fel

- PayPal Express Checkout: 2.9% + 30 ¢ tranzakciónként

- PayPal Payments Pro: 2.9% + 30 ¢ tranzakciónként; plusz 30 dollár havonta

👉 Olvassa el teljes terjedelmében PayPal áttekintés.

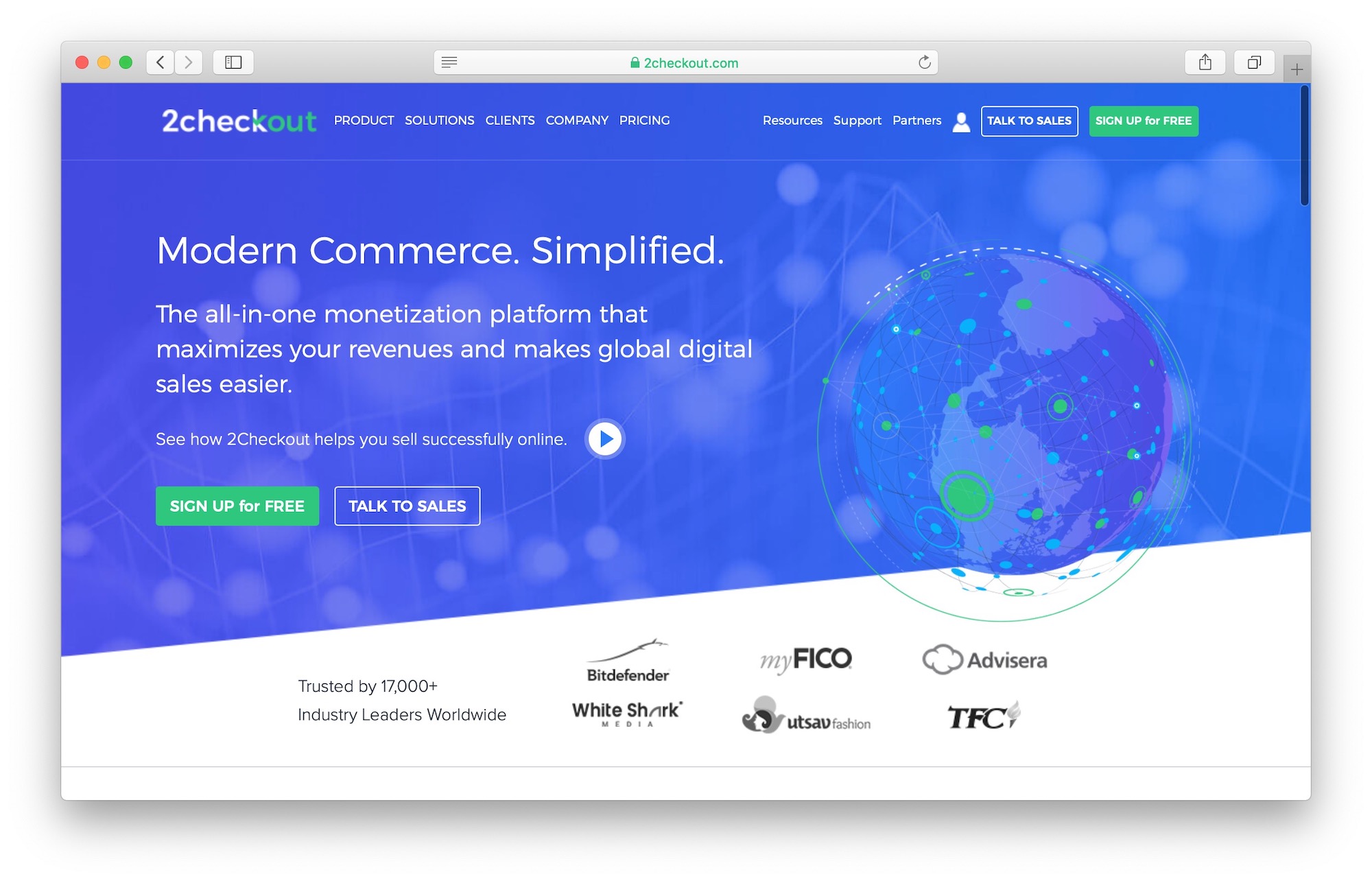

5. 2Pénztár

2Checkout 2006 óta működik, és mára több mint 180 országban kínál szolgáltatásokat.

Teljes megoldást kínálnak a fizetések online feldolgozására, hozzáférést biztosítva egy fejlett platformhoz, ahol kezelheti vállalkozása pénzügyeit és e-kereskedelmi erőfeszítéseit.

A 2Checkout egyik egyedülálló tulajdonsága, hogy amellett, hogy integrálni tudják fizetési átjárójukat az összes népszerű e-kereskedelmi platformmal, hozzáférést kap egy tárolt bevásárlókosárhoz is, amely a legjobb gyakorlatok figyelembevételével készült, és a maximálisra optimalizált. átalakítás. Ez lehetőséget ad arra, hogy egyedül dolgozzon a 2Checkout szolgáltatással anélkül, hogy külső e-kereskedelmi megoldásra lenne szüksége. Ez vonzó lehetőség lehet azoknak a vállalkozásoknak, amelyek még nem rendelkeznek e-kereskedelmi beállítással.

További fontos részletek a 2Checkout ajánlatával kapcsolatban:

- 29 nyelven és 100 pénznemben működik

- honosított fizetés a támogatott országokban

- több mint 120 e-kereskedelmi eszközzel integrálható

- lehetővé teszi az összes főbb hitelkártya és PayPal fizetés elfogadását

- a „2Comply” bővítmény előrehozott adó- és áfakezelést és megfelelést biztosít

Pricing:

- „2Sell”: könnyű és egyszerű módja a globális értékesítésnek; 3.5% + 30¢ tranzakciónként

- „2Feliratkozás”: előfizetéses vállalkozások számára; 4.5% + 40 ¢ tranzakciónként

- „2Monetize”: minden az egyben megoldás digitális áruk globális értékesítésére; 6% + 50¢ tranzakciónként

Ez az árazás összességében drágábbnak tűnhet, mint a listán szereplő többi megoldás, de különösen az utóbbi két terv esetében számos olyan extra szolgáltatást kap, amelyek egyszerű fizetési átjáróként működnek.

👉 Olvassa el teljes terjedelmében 2 Checkout felülvizsgálat.

Összegzésként

Ez volt az első lecke a fizetési átjárókról és a piacon elérhető öt legjobb átjáróról.

A nap végén mindegyik lehetővé teszi, hogy egyformán hatékonyan szedje be a kifizetéseket az ügyfelektől. Az igazi különbség a kínált mellékfunkciókban, valamint az átjáró használatának és az e-kereskedelmi üzlettel való integrálásának általános élményében rejlik.

Íme egy összefoglaló táblázat, amely segít a döntés meghozatalában:

| Fizetési átjáró | Ár-tól | A szerkesztő értékelése |

|---|---|---|

| Nyerővonalra | hitelkártya saját díjai + 0.3% tranzakciónként + 10 USD havonta | ⭐⭐⭐ |

| Stripe | 2.9% + 30¢ tranzakciónként | ⭐⭐⭐ |

| Authorize.Net | 2.9% + 30¢ tranzakciónként + 25 USD havonta | ⭐⭐ |

| PayPal | 2.9% + 30¢ tranzakciónként | ⭐⭐ |

| 2Checkout | 3.5% + 30¢ tranzakciónként | ⭐⭐ |

Ha figyelmen kívül hagyjuk ezeket a fizetési átjárókat, érdemes még egy dolgot megvizsgálni, mielőtt befejezettnek tekintené az e-kereskedelem beállítását, különösen akkor, ha több pénznemmel fog dolgozni. 💱

Alapvetően az a probléma a több valuta elfogadásával, hogy gyakran elveszíti a különböző átváltási díjakat, amikor megpróbálja kivenni vagy általában feldolgozni a pénzt. Emiatt azt javaslom, hogy egészítse ki fizetési átjáró(ka)t Wise az üzletért.

Wise egy igazán innovatív pénzügyi szolgáltatás. Alapvetően helyi banki adatokat biztosít az Egyesült Királyságban, az eurózónában, Ausztráliában és az Egyesült Államokban (helyi cím nélkül). Ez azt jelenti, hogy bárhol is van, kérhet fizetést, mint egy helyi. Ezután alacsony díjak mellett vehet fel pénzt, így minimalizálva a valutaátváltási költségeket.

Wise fordítva is működik, vagyis ez a legjobb módja a számlák kifizetésének és egyéb fizetések küldésének – például a globális beszállítóknak.

👉 Olvasd el Wise felülvizsgálat itt.

Ez összefoglalja a témát fizetési átjárók és hogyan válasszuk ki a tökéleteset. Ha valami nem világos, és segítségre van szüksége a döntéshez, forduljon hozzánk bizalommal az alábbi megjegyzésekben.

Tetszett a cikk, de most a következő kérdés merül fel. Mi a különbség a Payment Gateway, az Aggregator és a Payment Service Provider között? Előre is köszönöm!

Szia Humberto!

Erről még nincs cikkünk, de rajta van a listán.

A Paypal továbbra is a legnépszerűbb lehetőség, különösen az interneten dolgozók számára. Ez a kiváló fizetési mód, gratulálok a cikkhez!

Köszönjük!

Kereskedelmi fiókot szeretnék létrehozni, és csak az ügyfélszámlákból származó ismétlődő tranzakciókat dolgozom fel

Kezdetben kicsi a mennyiség egy számlával, talán 93 tranzakció és 8500 dollár évente 100 XNUMX dolláronként

Van egy másik számlám, ami nagyobb lenne, mint 1700-6800 tranzakció havonta

körülbelül 3 millió dolláros volumennel

keresek egy online portált, ahol megadhatom az ügyféladatokat, és a rendszerrel lesöpörhetem a tranzakciókat az ügyfelektől

hetente, két havonta vagy havonta

Gondolatok?

Miért szerepel a blog címében Adyen, de a cikkben egyszer sem szerepel?

Helló,

Köszönöm a felvilágosítást! Nemrég frissítettük a bejegyzést.

-

Bogdan – Az ecommerce-platforms.com szerkesztője

Köszönöm a felvilágosítást

fizetési átjáró, feldolgozó és kereskedői számla. Úgy tűnik, a terminológia megváltozott, de a koncepció továbbra is ugyanaz. Mellesleg az első fizetési platformon dolgoztam Nyugat-Afrikában az MPP-nek (Master Card Member Service Provider – az ügyfélszámla, a kibocsátó (MasterCard, VISA stb.) és az ügyfél bankja közötti tranzakciót összekötő átjáró, amely elfogadja/feldolgozza a tranzakciókat a saját nevében. A bankszámlával rendelkező ügyfeleknek ezt követően a banknál ki kell választanunk két munkatársát, akiknek mindegyike külön egyedi kulccsal rendelkezik, amely egy hardver biztonsági modulba (HSM) kerül, így egyedi bankazonosító számot (BIN) generál. Ha ez a lépés befejeződött, a bank be van kapcsolvaformatminden alkalommal, amikor ügyféltranzakciójuk feldolgozásra kerül. Amikor az ügyfél bárhol lehúzza a kártyáját egy terminálon, felvesszük a tranzakciót, a BIN segítségével azonosítva a Bankot, a tranzakciókat a Bankhoz irányítjuk, és egy válasz az engedélyezésre, majd a pénz kifizetésre kerül az értékesítési ponton, ahol a kereskedő megkapja. jóváírják és az ügyfél megterheli

A dolgok az idők során változtak, és szeretnék visszajelzést kapni, mivel éppen egy olyan szolgáltatóhoz regisztrálok, amely képes online fizetést feldolgozni a szolgáltatóipar számára, és az ügyfelek közötti tranzakciók megkönnyítéséért fizetünk:

Milyen lehetőségek vannak az ilyen indításhoz

(Payment Gateway (PG), Payment Processor (PP) és Merchant Account (MA)) (PPM), figyelembe véve, hogy az API-jukat integrálnunk kell a webhelyünkbe, és a következőket nézem:

1 A legbiztonságosabb fizetés

2 NINCS beállítási költség és fizetés a PPM-nek a tranzakció mennyisége alapján

3 lehetőség a PPM platformon keresztül történő szállítására a feldolgozás és a fizetés megkönnyítése érdekében/ Egy alternatív megoldás PP + PG lesz, másik megoldás pedig MA, ha ez csökkenti a költségeket

4 Könnyű befejezni a szolgáltatást, ha jól érzi magát díjmentesen

5 Egyszerű integráció a platformunkkal

Szia,

Romániából származom, és egy kicsit nehéz helyzettel állok szemben. Létrehoztam a shopify boltban, és szinte az összes fizetési átjáróra alkalmazva, amely a következő helyen szerepel shopify de ugyanazon okból mindenki elutasította, nem szeretik dropshipping. Ez egy ruhabolt, szóval semmi veszélyes vagy árnyékos.

Valami megoldás, vagy valami megoldás? Köszönöm

Szia Caesar,

Igen, a fizetésfeldolgozók időnként elkeserítően óvatosnak tűnhetnek.

Érdemes lehet rákeresni a „magas kockázatú kereskedői fiókokra” – ezek olyan szolgáltatók, amelyek olyan vállalkozások fizetési feldolgozására specializálódtak, amelyekkel a hagyományosabb szolgáltatók nem hajlandók együttműködni.

A végén többet fog fizetni, de ez egy módja annak, hogy legalább elkezdjen kereskedni. A jövőben, ha már felépített egy kereskedési előzményt, alacsonyabb kockázatúnak fog tekinteni, és a hagyományosabb szolgáltatók hajlandóak lehetnek Önnel együttműködni.

Létezik olyan átjárórendszer, amely nem „előengedélyez” egy kártyát, mielőtt közli a rendszerrel, hogy mennyit akarunk fizetni a kártyán? Például, ha egy ügyfél 2 darab 50 USD-os tételt rendel (a rendelés összértéke 100 USD), de a 1 tételből csak egyet tudunk azonnal kiszállítani (2 USD értékben), akkor nem szeretném, hogy először „előzetesen engedélyezzék” őket. 50 dollárért, majd elküldi a rendelést. Csak azt akarom, hogy lássák az 100 dolláros díjat az 50. tétel kiszállítása után, majd az 1 dollárt később, amikor a 50. tételt kiszállítják. Tud valaki olyan átjáró rendszert, ami ezt lehetővé teszi? Úgy tűnik, nagyon nehezen találunk egyet.

Szia CARRIE, beszéljen a SecureTradinggel. Ezek egy független fizetési átjáró, amely nem kapcsolódik bankhoz, és támogatni tudják az Ön által említett funkciókat.

Mit kell tenni a bankkal való közvetlen együttműködéshez? Van valami bizonyítvány? Tudom, hogy a weboldalunkon jó adattitkosítás (AES256 + Blowfish) van, de nem találok olyan megoldást, amely lehetővé tenné, hogy csak hitelkártyákat fogadjak el, és minden további pont nélkül együttműködjek a bankkal.

Fel kell vennie a kapcsolatot azzal a bankkal, amellyel dolgozni szeretne, és megadnak egy kódot. A legjobb, ha keres egy fejlesztőt az országában, ő tudni fogja, mit kell tennie.

Egészségére,

-

Bogdan – Az ecommerce-platforms.com szerkesztője

nagyon kedves vagy uram, ez nagyon jó tanács.

Helló barátok,

Szeretem a Merchant e Solutions Gateway szolgáltatómat.

Azonban, ha Ön egy non-profit szervezet, amely az Adományozásra épül, győződjön meg arról, hogy olyan webhelyet talál, amely teljes mértékben támogatja az ADOMÁNYOK oldalait, mert a Merchants E Solutions-től alig vagy egyáltalán nem kap segítséget.

Egy HTML-ben generált adományozási űrlapot biztosítanak, amely nem tartalmaz lépcsőzetes bejegyzéseket. A Forma tényleg szar. Több ezer dollárt kell fizetnie egy Fejlesztőnek, hogy elinduljon.

JW

Nehézségekbe ütközünk a fizetési átjáró támogatásának megszerzésével a weboldalunkon. Mindenki 3 okból utasította el a támogatásunkat: (1) márkás és autentikus női kiegészítőkkel foglalkozunk, (2) a Közel-Keleten bejegyzett vállalkozásunk és (3) aukciós webhely vagyunk. Hallottunk arról, hogy saját fizetési átjárót készítünk. Tud valaki erről a témáról? Mennyibe fog kerülni? bármilyen komplikáció?

Szia Collins!

Az a nehézségem ezekkel a fizetési átjárókkal, hogy milyen leírást adnak a kereskedői webhelyen végrehajtott tranzakciókhoz. Például bejelentkezik egy szállodába, és ott előzetes engedélyezést hajtanak végre, hogy biztosítsák a pénzeszközöket… de az ügyfelek számláján a narráció azt mondja, hogy google pay… És az ügyfelek megtagadják az ilyen tranzakciókat, mert nem végeztek semmilyen tevékenységet a google Pay-nél… ilyen forgatókönyvek. Kösz

Remek cikk, Matt Collins

Nagyon jót adtál nekünkformation a fizetési átjárón. Kérjük, továbbra is tegyen közzé néhány nagyszerű cikket.

Köszönöm a kiváló bejegyzést.

Kérdés a Fórumhoz, cégünk az Authorize.net ill Stripe egy új e-kereskedelmi termékhez vezetünk be, és igyekszünk megérteni a díjstruktúrát. Ha az Authorize.net-et vagy a Stipe-ot választjuk, akkor is szükségünk van kereskedői feldolgozási szolgáltatásokra a bankunktól?

Jelenleg az Intuit/Quickbooks segítségével dolgozzuk fel a hitelkártyákat jelenlegi kereskedői szolgáltatásainkhoz, ahol hitelkártyákat elfogadunk. Új fogyasztói e-kereskedelmi termékünkért fizetnünk kell az Authorize.net vagy Stripe ÉS Quickbooks, vagy az Athorize.net/Stripe kezelni a tranzakció feldolgozásának minden vonatkozását? Köszönöm

Az általunk használt kombináció (Stripe + PayPal, akár Express, akár Standard) ügyfeleink valószínűleg 95%-át fedezi.

A legtöbb ember hajlamos csak a PayPal beállítására, mert ez jár a legtöbb nagy e-kereskedelmi rendszerrel, amely már előre be van állítva, és ráadásul rendkívül egyszerű a konfigurálása.

De megtaláltam ezt a beállítást Stripe valamint a hitelkártyák helyszíni feldolgozása jelentős konverziónövekedést eredményezett. Ráadásul a PayPalhoz hasonlóan működik a háttérben, vagyis továbbra sem kell kereskedői számlát beállítania a banknál, és a pénz egyszerűen visszautalható a bankszámlájára.

Hogyan tudod használni Stripe SSL nélkül?

Hi Martin,

Stripe működéséhez SSL szükséges a webhelyen.

Legjobb,

Bogdan – Az ecommerce-platforms.com szerkesztője

Paypal végig, rengeteg jót hallottam róla Stripe – kiváló az ügyfélszolgálatuk – legalábbis akkor, amikor potenciális ügyfélként próbáltam felvenni velük a kapcsolatot.

8 éve használom az Authorize.net-et, és az árak a legalacsonyabbak, amit bárhol találtam. Igen, havi díjat kell fizetnie, de összességében, ha nagy mennyiséget ad el, a tranzakciónkénti díjak sokkal alacsonyabbak, mint bármi más, amit néztem.

Köszönöm az értékes megjegyzéseket. Iráni származású vagyok, és vállalkozásunk a perzsa szőnyegek exportjával foglalkozik, mivel szeretnénk létrehozni online piacunkat, fizetési átjárót szeretnénk, de ezek közül sok nem nyújt semmilyen szolgáltatást iráni vállalkozásoknak. Kérem, segítsen megtalálni a megfelelő szolgáltatót, akivel együttműködhetünk.

Üdvözlettel

Szia, talán ezt a választ a Quora segít. Egészségére!

Kedves Katalin!

Köszönjük a nagyszerű forrásokat, mint mindig. Régóta keresgélek ebben, de nem találtam releváns infót. Igyekszünk megtalálni a számunkra legmegfelelőbb e-kereskedelmi megoldást, de nincs amerikai bankszámlánk, és kiderül, hogy kihasználjuk a shopify fizetési átjáró, hogy csökkentse a tranzakciós díjakat, amerikai számlával kell rendelkeznie. Egyébwise, minden tranzakció után 2%-ot kell fizetnünk az általános hitelkártyadíjakon felül. Minden javaslat nagyon releváns lenne.

Üdvözlettel,

Találhatsz listát itt a rendelkezésre álló nemzetközi fizetési átjárókkal. Ne feledje, hogy ezek az átjárók mindegyikéhez saját tranzakciós díjak tartoznak. Az összes tranzakciós díjat a tervtől függetlenül csak akkor emeljük fel, ha jogosult jelentkezni Shopify Payments. Egészségére!

On Shopify nem segít, ha csak amerikai bankszámlával rendelkezik, hanem SSN-számmal is kell rendelkeznie, hogy engedélyt kapjon a használatára. Shopify Payments – ha 2016-ban jelentkezett.

Menj az OLTÁR-hoz - stripe, van megoldásuk nem amerikai állampolgárok számára, akiknek usa bankszámlára van szükségük a kereskedőnél, szilícium faliújságban vannak… nekem ez van, és lehet, hogy ők a legjobbak.

akkor hol van az igazi összehasonlítás? létfontosságú információra van szükségük az embereknek, például… KÖLTSÉGEK?

Szia Foo, javaslom, nézd meg a összehasonlító táblázat is.

Bármennyire is utálják az emberek a Paypalt, szerintem bolondnak kell lenned ahhoz, hogy ne ajánld fel opcióként egy e-kereskedelmi webhelyen. Egyszerűen túlságosan megbízható, és köztudott, hogy nem. Valójában még arra is fogadnék, hogy az opcióként való felkínálás magasabb konverziós aránnyal jár.